Избранное трейдера Диверсификатор рисков

Инструкция для наследников

- 18 августа 2020, 10:41

- |

Недавно один из клиентов попросил меня создать инструкцию для своих родных на случай, если с ним что-то случится. Идея родилась у него после того, как в нашем клубе выступил Андрей Шпак с рассказом о том, как готовиться к передаче наследства и какие вопросы стоит проработать заранее.

⠀

Чтобы понять, для чего это делать, задайте себе эти вопросы:

⠀

— Если завтра со мной произойдет несчастный случай, мои близкие точно знают, где и сколько у меня хранится и смогут воспользоваться этими деньгами?

⠀

— Мои родные четко понимают, как не потерять права на мои активы в случае моей нетрудоспособности или смерти?

⠀

— В случае форс-мажора моим родным точно хватит наличности на их счетах, чтобы спокойно подождать полгода и вступить в права наследования?

⠀

Что должно быть в этой инструкции:

⠀

— Инвестиционные счета

— Страховые счета

— Банковские счета, ячейки, электронные кошельки

— Кредиты и кредитные карты

— Недвижимость

— Доли в бизнесе (ИП, ООО, ОАО, иностранные компании)

( Читать дальше )

- комментировать

- ★88

- Комментарии ( 31 )

❤ Пенсионный фонд "Кубышка". Итоги 170 месяцев инвестирования в дивидендные акции РФ. Июль 2020. Большой дивидендный сезон 2020.

- 31 июля 2020, 08:05

- |

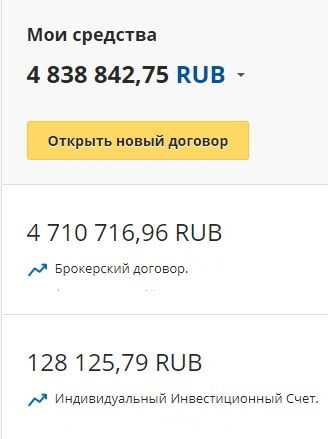

ЧДП — чистый денежный поток

(дивиденды, купоны ОФЗ, 3 тыс. руб. с зарплаты (ЗП) на ИИС до июля, с июля 2020 г. по июнь 2021 г. (план) = 4200 руб. с ЗП).

ЧДП = Январь-июль 2020 г.= 323 240 руб.

Разбивка по месяцам.

1. Январь 2020 = 43840 руб. (Лукойл, ГМК Норникель, Магнит, МТС, Татнефть, НЛМК, МРСК ЦП, ФСК ЕЭС, МРСК Волги, ОФЗ, ЗП).

2. Февраль 2020 = 5378 руб. (ФосАгро, ОФЗ, ЗП).

3. Март 2020 = 3000 руб. (ЗП)

4. Апрель 2020 = 7917 руб. (Акрон, ОФЗ, ЗП)

5. Май 2020 = 14556 руб. (Новатэк, Таттелеком, ОФЗ, ВозвратНДФ от ФНС на ИИС, ЗП).

6. Июнь 2020 = 91305 руб. (Мосбиржа, ГМК Норникель, ФосАгро, ФСК ЕЭС, Северсталь, Северсталь, Акрон, НЛМК, Саратовский НПЗ, Ленэнерго, ОФЗ, ЗП).

7. Июль 2020 = 157244 руб. (Роснефть, Россети, Магнит, Юнипро, Газпромнефть, НКНХ, НКНХ, Татнефть, МТС, ФосАгро, Башнефть, Лукойл, ТГК-1, ОГК-2, Энел, НЛМК, ОФЗ, ЗП).

Пояснения.

На смарт-лабе буду выкладывать только ежемесячный отчет.

В социальных сетях выкладываю все поступления дивидендные в режиме он-лайн.

vk.com/elshet1969

( Читать дальше )

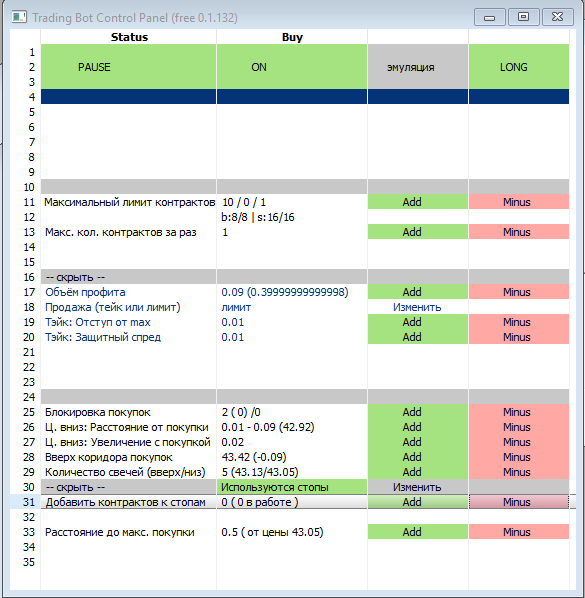

Бесплатный робот на quik XoraX боковик на lua, нефть Brent (обновление)

- 24 июля 2020, 21:05

- |

Ну ладно, поехали ))

Что нового в роботе, для тех кто следит:

Появились стопы. Правда они выставляются только на 0,5 бакса от текущей цены в моменте или от максимальной покупки

К стопам можно прибавить(накинуть) дополнительных контрактов, по желанию

Отрегулировать расстояние до стопов

Добавился коридор, выше которого робот перестанет покупать

Свечной анализ который можно регулировать в моменте работы робота. Свечной анализ влияет на размер профита в рамках максимальной и минимальной цены.

Робот обожает волатильность, это важно знать.

Шортить бот не умеет

Отдаю так как есть, без претензий ко мне

Сразу хочу обратиться к тем кто пожелает его поставить и попробовать.

Легких денег не бывает и граалей тоже

( Читать дальше )

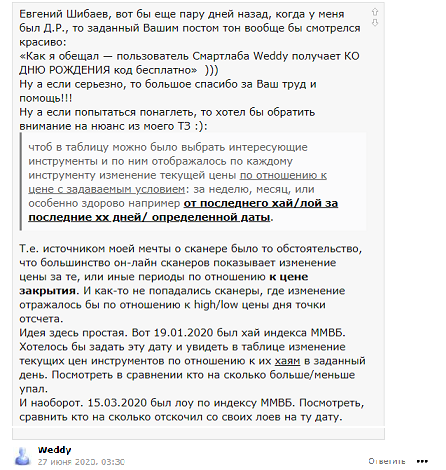

QLua скринер, или то, о чём мечтал Weddy!

- 17 июля 2020, 19:32

- |

Мечты сбываются (и не только у Газпрома)! Weddy, надеюсь этим постом я полностью закрываю ваше ТЗ.

Суть скринера в вышеизложенном пожелании. Т.к. первый и второй скринеры не удовлетворяли требованиям ТЗ Weddy.

Надеюсь, теперь все ок. Выглядит так:

( Читать дальше )

Облигации сильно подорожали. Как рассчитать реальную доходность?

- 15 июля 2020, 11:13

- |

В этом году стали очень популярными вложения в облигации. Из-за этого цена на долговые ценные бумаги выросла. Многие облигации федерального займа (ОФЗ) торгуются на 5% выше номинала. Как рассчитать реальную доходность бумаги, если ее приобрести по текущим ценам?

Давайте рассмотрим самые популярные — облигации с постоянным купоном. Доход по таким бумагам начисляется один или два раза в год фиксированными суммами (купонами).

Возьмем для примера (не рекомендация) облигацию ОФЗ 26211. На данный момент у нее следующие показатели (их можно посмотреть на любом сайте, посвященном облигациям):

— Дата погашения — 25.01.2023.

— Лет до погашения — 2,55.

— Номинал — 1000 руб.

— Доходность купона — 7% годовых.

— Накопленный купонный доход — 31,83 руб.

— Цена последней сделки в % к номиналу — 105,9%

Расшифровать эти термины поможет эта публикация.

( Читать дальше )

Работаем удалённо .... может ли мобильный интернет стать полноценной заменой стационарному проводному интернету .

- 12 июля 2020, 03:11

- |

Не всегда есть возможность подключиться к стационарному интернету, например за городом на даче, в частном секторе, промышленной зоне и т.д. В таком случае, мы не раздумывая подключаем комп/ноут к смартфону, модему-«свистку» от сотовых операторов. Но, спустя какое то время понимаем, что, не смотря на все современные достижения науки и техники и широко рекламируемые возможности 4G технологий, часто получаем какую то шляпу не очень стабильную связь со всемирной паутиной. Начинаем кастерить сотовых операторов за фиговую связь и периодически менять симки на других операторов. Потом начинаем перебирать модемы, типа мол, вот Huawei/Yota/ZTE лучше цепляется к сотовым вышкам или скорость там с ним выше. И на какое то очень короткое время нам кажется, что вопрос решён. Но, потом понимаем, что это была всего лишь иллюзия :) Начинаем усиленно ждать космический интернет от Илона Маска, вот он нас точно выручит и дисконнектов не будет. На худой конец дождаться, когда кончится «делёжка» частот для 5G в России и вот, тогда то уж точно с 5G инет лагать не будет. А, тем временем давно, есть простые и элегантные решения — промышленные LTE-роутеры/модемы. Об одном таком из производителей поведал мне брат работающий в «нефтянке» и они эксплуатировали их в довольно жестких климатических условиях и на значительных расстояниях. В общем идея там не нова — 2 Х 2 MIMO антенна, хорошо усиливающий слабый сигнал и собственно сам роутер, но в отличии от бытовых там применяется элементная база относящийся к индустриальной категории. Супер новинок в нём нет, всё по рабочему обыденно и простенько, LTE-модуль ещё Cat.4, Wifi 2.4кГц, можно и по проводу RJ245 цепляться к компу.

( Читать дальше )

Ценные уроки моего первого года на ранней пенсии. История молодого пенсионера из США

- 09 июля 2020, 13:52

- |

Я люблю почитать в интернете истории людей, которые сейчас на пути к финансовой независимости или уже достигли её. Мне интересны истории не тех, кто внезапно стал богатым (благодаря случаю или удаче), а тех, кто планомерно шел к этой цели на протяжении многих лет. К великому сожалению, в рунете не так много людей, которые уже достигли своей «ранней пенсии» и спешат этим открыто поделиться.

Но что касается иностранного сообщества FIRE — там с этим все в порядке. В интернете сотни блогов, посвященных теме FIRE, которые ведут обычные инженеры, программисты, врачи, учителя из других стран (в основном США). Можно сказать, что это большая семья, где каждый радуется за успехи своих собратьев, может поддержать советом или наоборот — обратиться за помощью. Достаточно посмотреть на сообщество FIRE на Reddit’е, которое насчитывает 750.000 активистов.

Время от времени я почитываю эти блоги, но в большинстве своем они слишком скучны для меня. Дело в том, что многое о чем пишут «ранние пенсионеры» из США просто не актуально для нас — жителей России. Там свои налоги, свои пенсионные фонды, свои инвестиционные программы (к примеру REIT’ы, которые у нас в стране пока не развиты) и т.д. Но вот узнать какие эмоции испытывает человек, который достиг финансовой независимости, и как меняется его образ жизни — очень интересно, даже если он живет на другом конце планеты, в другом государстве с другими законами.

( Читать дальше )

Не тем ты занят, братиш

- 23 июня 2020, 11:42

- |

Но мой опыт и логика говорят о другом. Дело в том, что для того, чтобы зарабатывать деньги на бирже, нужно «включать голову» (лобные доли, так называемый неокортекс). Но если ты всё время потребляешь информацию, то голова твоя вообще не работает. Да, да, чтение новостей — это совершеннейшая иллюзия мозговой деятельности. Работают другие части мозга. Читать новости, листать инстаграм, смотреть ролики на ютубе — всё это комфортно, потому что мозг при этом экономит энергию.

После постоянного чтения новостей ты даже не сможешь воспринимать текст, который требует задействования ума. Попробуй прочти финансовый отчет какой-то компании. Это требует усидчивости и задействования мозга. Тебе станет скучно и ты бросишь. Скажешь: «я не заработаю денег, читая отчеты» и конечно, на самом деле будешь прав и не прав. Прав лишь в том, что «читая отчеты, не заработаешь быстрых денег».

Или попробуй хотя бы прочитай пост "Наилучшая переворотная стратегия" от Евгения Логунова. Да, ты скажешь все эти торговые системы — это скучно. Ну типа так больших денег не сделаешь.

Конечно скучно. Только фокус в том, что делать деньги на бирже правильно — всегда скучно. Да, сука, Баффет, самый скучный тип в мире, и самый богатый. За словом «скучно» ты прячешь свой мозг от необходимости его включать. Конечно куда интереснее угадать что-то один раз и зарубиться там на все плечи и сорвать куш. Ну да, только с таким подходом ты неизбежно будешь обнуляться периодически.

В общем, братиш, я хотел обратить твоё внимание на следующее:

👉читать новости и думать — это разные вещи, осознай это

👉делать правильные вещи на бирже — скучно, это факт, весело — это путь к сливу (рано или поздно)

Так что переставай поглощать новости, в них нет особого EDGE. Начинай заставлять себя думать.

P.S. кстати, когда вы пишите в блог на смартлабе, если это не просто какие-то новости, если вы пишите свою стратегию, анализ акций и прочее, то в этот момент ваш мозг включается и начинает думать.

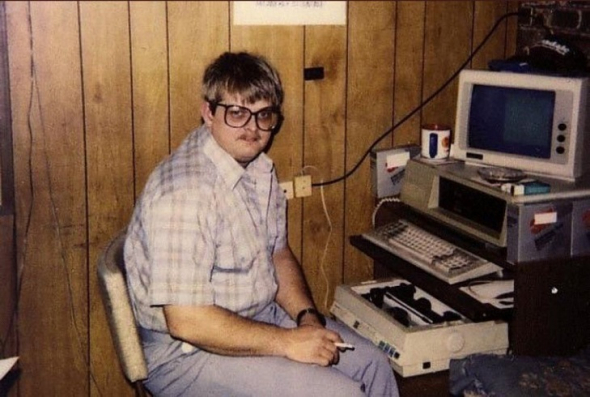

Что дали 10 лет алготрейдинга?

- 19 июня 2020, 10:01

- |

В этом году у меня своеобразный юбилей — 10 лет назад придумал и запустил первый портфель торговых роботов. Как вспомню те времена аж ностальгическая слеза наворачивается… Под роботов купил с рук отдельный компьютер, поставил в чулан, установил на него teamviewer для контроля с работы. Тогда в ЖЖ можно было почерпнуть много информации по алготрейдингу, тема была «на волне», много энтузиастов любителей писали интересные статьи с идеями и практически готовыми стратегиями. Что-то с тех времен даже до сих пор работает.. На моем веку с 2010 было как минимум 4 года, когда можно было удвоить депозит (2011, 2014, 2015, 2018) и это не считая текущего. Были и неудачные года с серьезной просадкой, сильно давившие на психику. Отключал торговлю я только раз на месяц в марте 2013, так сказать на пике своего эмоционального разочарования в алготрейдинге (хорошо потом переработав портфель и поразмыслив, перезапустил все обратно, следующий год «девальвации» и «Крыма» с лихвой отбил все предыдущие потери). Но не об этом. Решил я кратко и тезисно изложить проблемы, с которыми пришлось мне столкнуться за годы активного алготрейдинга.

( Читать дальше )

Сургутнефтегаз, прикинем дивиденды по префам

- 18 июня 2020, 01:23

- |

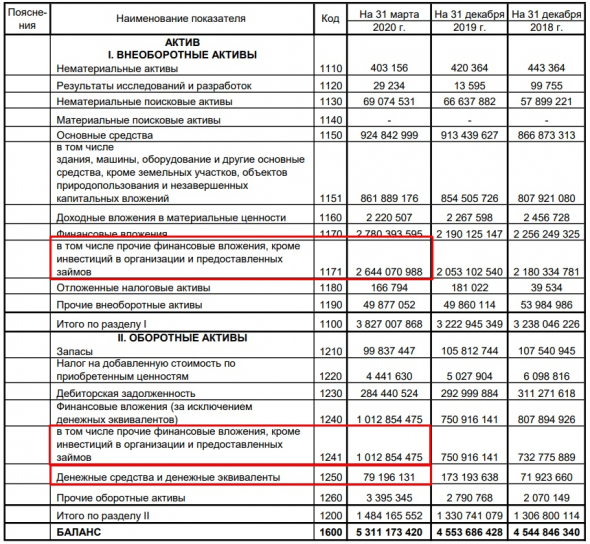

Капитализация СНГ составляет около 1,7 трлн. руб., долгов нет (по РСБУ), сумма средств на счетах составляет 3,7 трлн. руб., суммарно активов на 5,3 трлн. руб (РСБУ). Вы бы купили такую компанию? Давайте разбираться.

дивиденды по префам" title="Сургутнефтегаз, прикинем дивиденды по префам" />

дивиденды по префам" title="Сургутнефтегаз, прикинем дивиденды по префам" />Операционная прибыль по РСБУ от основной деятельности (реализации нефти, нефтепродуктов, газа и пр.) в среднем за последние годы составляет около 400 млрд. рублей. А вот чиcтая прибыль (далее ЧП) постоянно плавает, за 2018 год — 850 млрд. руб, за 2019 год — 106 млрд. рублей, за 1 квартал 2020 года СНГ заработал 717 млрд. руб против убытка в 83 млрд. руб годом ранее.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал