Избранное трейдера Rox

кто разбирался со статьей Marco Avellaneda & Sasha Stoikov "High-frequency trading in a limit order book? отпишите в личку плиз :)))

- 31 августа 2016, 22:59

- |

- ответить

- ★2

- Ответы ( 14 )

Тестирование

- 22 августа 2016, 15:37

- |

или back-testing (бирж. обратное историческое тестирование, тестирование на основе исторических данных (подход к анализу эффективности торговой стратегии, основанный на применении этой стратегии к данным прошедших периодов, т. е. оценка того, какие бы результаты дала эта стратегия, при условиях, которые имели место в прошлом; в отличие от анализа эффективности стратегии с использованием прогнозов относительно будущего развития событий)

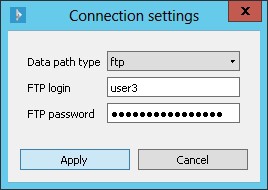

Как всегда, сделав для себя, мы решили поделится с трейдерским сообществом программой «Viking strategy tester». Программа позволяет проводить тестирование арбитражных стратегий – «классических», «парных», «статистических», «одноногих», «портфельных».

Viking strategy tester – это тестер по заданному алгоритму на исторических данных, хранящихся на FTP.

( Читать дальше )

Дельта нейтральная стратегия - как обмануть тету

- 20 августа 2016, 16:22

- |

Есть очень простой алгоритм зарабатывать в любом направлении — рост или падение — у вас прибыль.

Купленные опционы около страйка, покрытые фьючем чтобы дельта по купленным опционам полностью нейтрализовалась противоположной позой по фьючу.

Тогда куда бы не пошел рынок — у вас прибыль, Т.к. при росте у колов дельта растет и вы в лонге получаетесь т.к. по фьючу дельта остается той же, а при падении наоборот… Когда дельта по опционам становится больше или меньше позы по фьючу — вы совершаете сделку — либо покупаете либо продаете фьюч чтобы снова уравновесить дельту. При этом автоматически получется, что вы покупаете фьюч дешевле и продаете дороже, таким образом главное условие долгосрочной прибыли — это чтобы цена колебалась сильнее чем скорость временного распада опционов т.е. нужно чтобы за счет сделок с фьючем вы набрали прибыли больше чем тот убыток, который получается за счет временного распада купленных опционов, т.к. каждый день их стоимость тает на величину теты.

( Читать дальше )

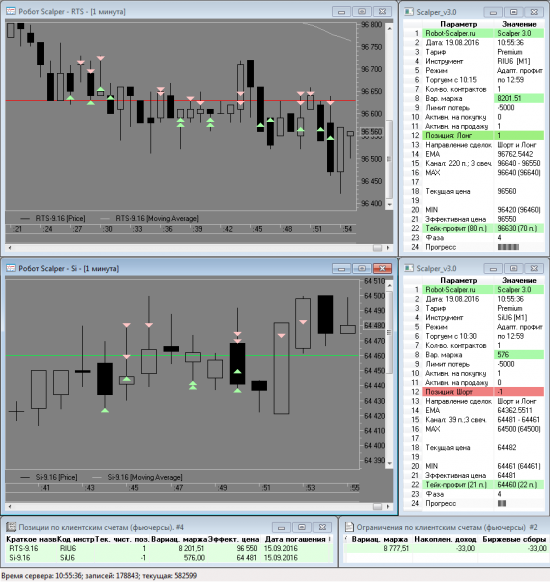

Нельзя просто так взять и создать прибыльного торгового робота!

- 19 августа 2016, 11:41

- |

Палю грааль!

Вводная часть

Разрешите представиться, Денис. Я программист с высшим образованием и огромным опытом практической разработки ПО. Изучал кибернетику. Специальность: Автоматизация систем обработки информации и управления в научно-исследовательской деятельности. Продолжительное время увлекаюсь трейдингом. А точнее, алгоритмическим трейдингом.

( Читать дальше )

Робот "Фрактал"

- 18 августа 2016, 11:08

- |

Вчера один мой клиент попросил разработать робота торгующего по фракталам.

Торговая стратегия совершенно простая: покупать от нижнего фрактала, фиксировать прибыль на верхнем фрактале и переворачиваться в шорт, фиксировать прибыль на нижнем фрактале и так по кругу.

На картинке это выглядит так:

( Читать дальше )

Ловец днов

- 17 августа 2016, 19:26

- |

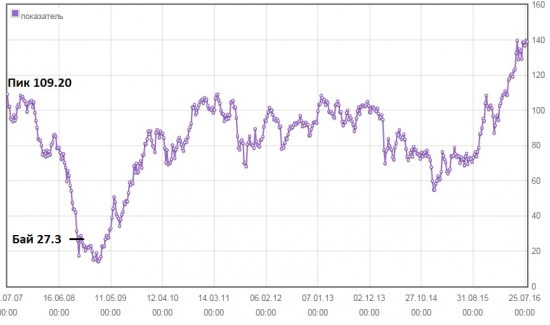

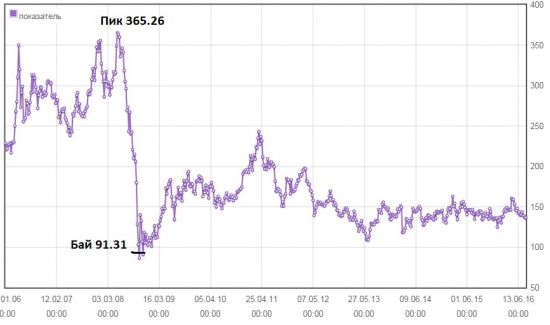

Мне известно мнение большинства о идее ловить дно. Однако, позвольте мне показать вам это всё. ВНИМАНИЕ: дно ловится с первого раза!!! А не с какой-то попытки.

Но это всё на долгосрок.

Я выбрал 3 самых «голубых» акций российского рынка, индекс РТС, нефтю, и любимый мой биткойн до кучи. Дабы показать что не важно какой актив.

Пик — это исторический максимум цены до момента входа в сделку (только лонг).

Бай — это цена по которой был вход в лонг. Напомню — с первой попытки.

Сбербанк

Газпром

( Читать дальше )

Торговый робот "Spiker"

- 17 августа 2016, 12:18

- |

Робот торгует по контр-трендовому алгоритму и стремится поймать развороты рынка внутри дня. Стратегия устойчиво работает даже на низколиквидных инструментах. Сделки осуществляются лимитными заявками.

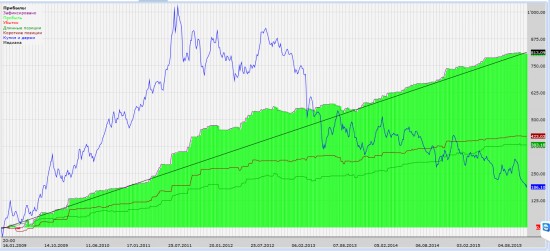

Инструмент: фьючерс на Золото. Период тестирования — 7 лет (2009-2016). Комиссия и проскальзование в тестах учтены и составляют 0.2 п. (0.4 п. на круг). Тесты проводились без учета плечей и без реинвестирования. Стратегия работает на многих инструментах.

Результаты тестирования стратегии «Спикер» следующие:

Доходность за 7 лет: 94%

Средняя доходность за год: 10,1%

Максимальная просадка: 4,1%

Фактор восстановления: 15,9

Количество сделок: 354

Выигрышных сделок: 75,4%

Доходность/риск: 2,5

( Читать дальше )

Случайность трендов

- 16 августа 2016, 07:28

- |

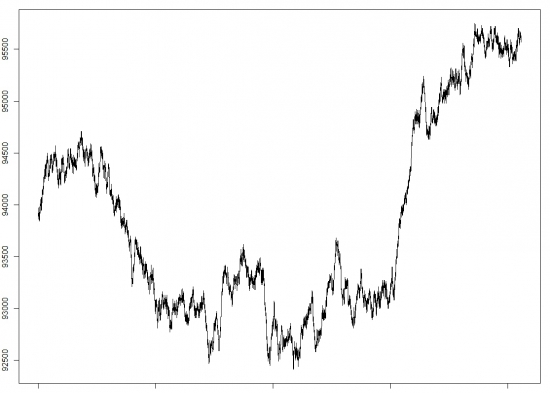

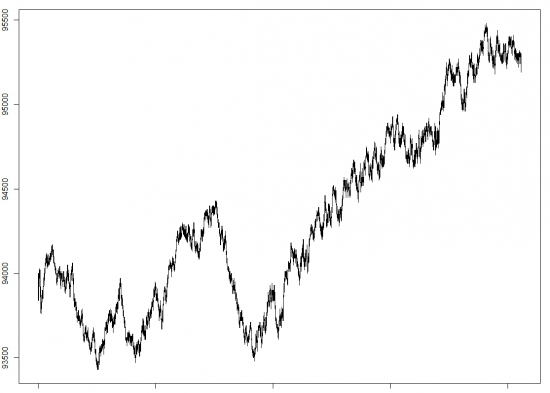

Если построить потиковые графики и сравнить их с симметричным биномиальным случайным блужданием, то на глаз отличий не видно и по общим описательным статистикам отличий также заметить не получится. Это стало уже достаточно общим местом. Основной вывод из этого состоит в том, что тренд с точки зрения изменений цены это такой миф, поскольку тренды могут генироваться в случайном блуждании еще легче, чем глаз увидит эти тренды в реальной цене.

Однако, для визуализации этого феномена позволю себе привести пару картинок:

( Читать дальше )

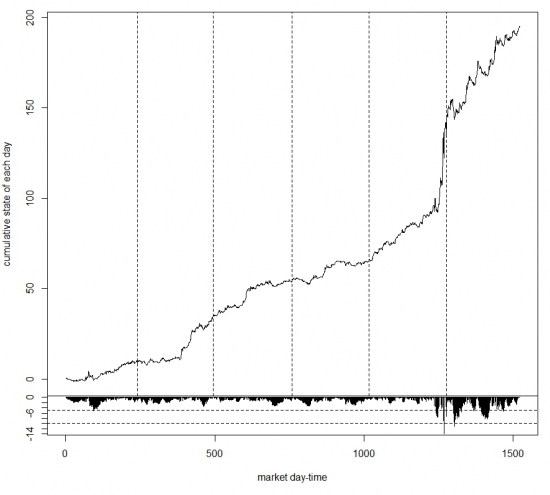

Для начинающих алготрейдеров

- 15 августа 2016, 06:36

- |

В 2016 году она (пока) сливает также как в суперриске форума. Лень график перестраивать.

Но, если на рынок вернется волатильность, то эти системы быстро отыграют потерянное.

Средняя сделка около 0.3%.

Строятся такие эквити довольно легко: для этого берете почти любой линейный канал,

строите его на почти любом тайм-фрейме от 15- до 60-минуток.

Пробитие верхней границы — зона покупок. Пробитие нижней — продаж.

Например, ориентируетесь на какой-нибудь характерный максимум и минимум,

пробитие которых вызывает сделку.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал