Избранное трейдера Rox

Палю грааль : Единственный способ заработать на форексе.

- 18 мая 2016, 08:53

- |

Но вручную так запаритесь зарабатывать, лучше написать торгового робота!

описание, вкратце:

1. Пользователь интернет-банка переводит, условно говоря, 29 копеек в доллары. Если курс этой валюты составляет 65 рублей, то сумма в 29 копеек соответствует $0,004461.

2. При конвертации банк округляет сумму до двух знаков после запятой, то есть до $0,01.

3. переводит 1 цент США обратно в рубли. В результате перевода он получит 0,65 рубля (65 копеек).

4. Чистая прибыль от операции составляет 0,36 рубля (36 копеек).

5. go to 1

6. профит!

- комментировать

- ★4

- Комментарии ( 28 )

Андрей Карташов: алго послесловие конференции смартлаба

- 16 мая 2016, 10:18

- |

Пригласил меня Тимофей Мартынов на конфу смартлаба на круглый стол и оказалось, что ничего я не сказал из того что как бы следовало.Так что краткие тезисы все же изложу.1) Если вы хотите серьезно заниматься Алго трейдингом придется учиться программированию. Никакие программы уже написанные до вас(аля ами брокер) вас не спасут. Все нормальное пишется самому. Это Аксиома. Если это не ваше — сразу нет.

2) Сама идея торговая должна присутствовать. Тупой датамайнинг без идей даст результат, но 99.9% это будет артифакт, тем более если вы используете один и тот же набор данных и для oos. Если вы думаете что накопали наконец — используйте именно для такой идеи новые данные и посмотрите. Я к тому, что если вы эти новые данные используете для теста еще 100 идей — то артефакт вы рано или поздно найдете. Не путать с граалем.

3) Сама идея простая. У меня все идеи простые и с кем я не общался сложных идей не встречал.

4) Реализация может быть сложной… но тут то вопрос ГРАМОТНО реализовать вашу изначальную идею, а не как бы че подкрутить. Понятно что часто это сложно. На словах все просто =)

5) Я использую оптимизацию и очень сильно и серьезно. Единственный параметр, на который надо смотреть и который я использую и который у меня со временем сохраняет свои свойства — коэффициент Шарпа.

6) Вообще в системе 2 параметра — коэффициент Келли для вычисления плечей и коэффициент Шарпа для оптимизации. Все.

7) Был вопрос про волатильность. Это не мой метод, но я данные нормирую на волатильность и таким образом ее практически уничтожаю из данных. С ними становится на много легче работать.

8) Кстати… собственно моих идей в моей системе наверное и нет. Вот реализация и компоновка моя, да =) По сему идея, как и в любом стартапе нонче, ничего не стоит. Ими я готов и собственно делюсь с людьми, которым интересно (фидбек гораздо важнее). Удачи.

Источник

Тренд - друг или враг? Автокорреляция с человеческим лицом.

- 16 мая 2016, 09:42

- |

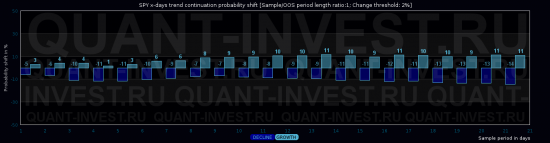

Автокорреляция — статистическая взаимосвязь между последовательностями величин одного ряда, взятыми со сдвигом, например, по времени.Если подать данные в стандартные функции расчета автокорреляции, на выходе получим высоконаучную хрень, которую непонятно как интерпретировать в реальном мире. Поэтому переписываем по-человечески, чтобы она измеряла что? Приавильно, вероятность продолжения тренда, т.е. нужное, полезное и понятное большинству трейдеров качество :)

А чтобы было еще понятней, в том числе полному большинству, сдвинем шкалу вероятности чтобы 50% оказался на 0%, таким образом, будем отображать смещение вероятности от средней отметки 50%. Столбик вниз — значит вероятность меньше 50%, и вплоть до 0. Вверх — соответственно, больше.

На графике для SPY по оси Х — тестируемый период в днях, по оси У — сдвиг вероятности от 50%, например, для 10 дневного периода роста(более 2%) вероятность того, что через 10 дней курс будет еще выше — 64%, т.е. смещение на 9% (что и видим на оси У). Большие периоды:

( Читать дальше )

Совсем дешевый стал стреддл на сишке.

- 12 мая 2016, 22:07

- |

Опционами торгую редко, раз в месяц ближе к экспирации, покупаю стреддл в каком-нибудь инструменте, обычно угадываю… А сейчас стоимость создания оного, например 66000 составляет 1400р. В прошлом месяце такой же стреддл стоил 1800р. А месяцем раньше еще больше, но то понятно была бешенная волатильность, которая постепенно падает...

А вот если на пальцах прикинуть, неужели SI не сходит на 2000 пунктов в любую сторону?) Рискну это проверить несколькими процентами счета)

Как и обещал, сделал дополнение доклада со звуковым сопровождением

- 12 мая 2016, 10:27

- |

drive.google.com/file/d/0BzRUUWXCOSO5RGNmd1N1dVhZYWM/view

Есть несколько помарок во фразах, описывающих формулы: то слово«корень» вставлю там, где не надо, то вместо «следующий слайд», скажу «предыдущий», то «прыгаю» с «контртренд» на «пила» и обратно, но внимательный слушатель их легко «отсеет».

Также предупреждаю, что

— доклад из серии «150 формул и 2 картинки»;

— как прослушать из под браузера не понял, но можно скачать и прослушать в РР от 2007 и позднее, в том числе и на MS Office 365, бесплатно устанавливаемом на смартфонах с WP 8.1 и WM 10;

— файл большой — 67МБ и архивирование не помогает.

Ну и напоминаю, что презентация самого доклада, чтобы смотреть на смартфонах, планшетах или ноутбуках, а не на экране в зале, здесь

drive.google.com/open?id=0BzRUUWXCOSO5NHB0ZDh4amx5Vk0

P. S. Сделал в формате pdf, но, соответственно без звука, зато с правильным отображением формул

drive.google.com/file/d/0BzRUUWXCOSO5RElJRHZScHJJWW8/view

Применение наивного байесовского классификатора на R для поиска закономерностей и прогнозирования

- 09 мая 2016, 13:48

- |

Мои статьи про R, машинное обучение, количественный анализ

В этом посте я расскажу о том, как применить машинное обучение для поиска закономерностей и прогнозирования.

Использовал эту статью: Применение машинного обучения в трейдинге

Начнем с проверки того, работают ли тренды и как влияет день недели на направление движения цены. И если работают, насколько они смещают вероятность в нашу сторону. Применим для этого наивный байесовский классификатор.

Теорема Байеса в теории вероятностей, как теорема Пифагора в геометрии.

Байесовская вероятность — это интерпретация понятия вероятности, используемая в байесовской теории. Вероятность определяется как степень уверенности в истинности суждения. Для определения степени уверенности в истинности суждения при получении новой информации в байесовской теории используется теорема Байеса.

( Читать дальше )

Мои статьи про R, машинное обучение, количественный анализ

- 07 мая 2016, 05:45

- |

- Мои шаги в сторону машинного обучения на R и немного про Si, Brent

- Расчет ожидаемого количества убыточных сделок подряд на R

- Применение логарифмов для расчетов со сложным процентом

- Построение модели для парной торговли акциями Google и Apple на R

- Анализ Brent с использованием языка R

- Количественный анализ графика нефти с применением R (продолжение)

- Гистограммы доходностей разных активов

- Применение наивного байесовского классификатора на R для поиска закономерностей и прогнозирования

Временной анализ входа в позицию дня по нефти. ИНТЕРЕСНО!

- 06 мая 2016, 16:35

- |

1. Когда тренд восходящий- формируется к 16-30 до 17-30 ЛОУ дня почти 80% случаев. Хорошо зайти в ЛОНГ в это время. Пик апогея ХАЯ 18-30.

2. Когда тренд нисходящий — формируется к 15-30 до 16-30 ХАЙ дня для входа в ШОРТ.

Вывод до этого времени лучше не вставать в позу.

Особенности расчёта комиссии за маржинальной кредитование у разных брокеров.

- 05 мая 2016, 20:34

- |

Я напишу в статье некоторые особенности расчёта комиссии, с которыми столкнулся на своём опыте (или прочитал в других источниках).

1.БКС.

Данным брокером пользуясь давно. За годы использования обнаружились следующие особенности:

1. Если открыть короткую позицию по акциям, и то на сумму проданных акций можно покупать другие акции на плечи, и комиссия будет только за шорт. Например, у вас на счёту 10 рублей, вы можете открыть шорт по акции А на сумму 10 рублей и купить акций Б на 20 рублей и платить только % за шорт акций А.

В качестве Б могут быть и ликвидные гособлигации с близкой датой погашения.

2. Дивиденты на плечи бкс выплачивает. Тем кто в курсе. В бкс нужно в дату див. отсечки (с учётом Т+2) проверять, не находятся ли акции в репо у брокера. Если акции были зарепованы брокером, то нужно ножками идти в представительство/филиал брокера для того, чтобы подписать бумагу о выплате вам дивов. СамНеЗнамВамОбьясням при подписании договора об этом нюансе скорее всего умолчит.

( Читать дальше )

Выкладываю тиковые исторические данные

- 05 мая 2016, 11:02

- |

Мне, и думаю многим другим, нужны качественные исторические данные за максимальный промежуток времени — для изучения рынка, построения и тестирование торговых систем. Такие данные по фьючерсам, торгуемым на западе, в частности на CME, в свободном доступе (кроме дневок) практически не найти. Несколько месяцев назад я купил исторические данные по следующим фьючерсам CME: ES (фьючерс на индекс S&P), CL (фьючерс на нефть WTI), GC (фьючерс на золото), NQ (фьючерс на индекс NASDQ). Спецификацию по ним вы можете посмотреть тут: http://smart-lab.ru/blog/320021.php

Но осталась потребность в данных по многим другим интересным инструментам. И пару недель назад у меня появилась идея – т.к. исторические данные нужные не только мне, то вполне возможно приобретать их совместно (в складчину) (http://smart-lab.ru/blog/317451.php)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал