Избранное трейдера Rucobor

Исследование стратегии, покупка стрэдла. Сравниваем историческую волатильность с подразумеваемой.

- 28 мая 2016, 18:16

- |

Здравствуйте дорогие друзья!

Хочу проверить влияние спреда IV-HV на результат торговли, если куплен стредл на центральном страйке и выравнивать дельту фьючем каждый день.

Сдесь и далее в следующих статьях:

IV — подразумеваемая волатильность центрального страйка

HV — историческая волатильность приведенная к годовой

Спред — разница между IV и HV

Все дальнейшие расчеты и скриншёты приведены для инструмента RI.

Формула по рассчету HV:

Сначала рассчитывается средний дневной ход цены (HV_EMA) в процентах

HV_EMA=HV_EMA(t-1) + Alfa * (100 * (Abs(PRICE_F — Prev_PRICE_F) / Prev_PRICE_F) — HV_EMA(t-1))

где:

HV_EMA(t-1) — средний дневной ход цены на предыдущем шаге (дне)

Alfa — коэффициент сглаживания (0...1)

PRICE_F — цена фьючерса на текущем шаге (дне)

Prev_PRICE_F — цена фьючерса на предыдущем шаге (дне)

Если проще сказать то HV_EMA это экспоненциальная средняя дневных изменений цены фьючерса взятых по модулю.

У нас получается дневная волатильность. Далее приводим дневную волатильность к годовой:

HV=HV_EMA * КОРЕНЬ(252)

Почему я взял 252? Потому что в году примерно 252 рабочих дня, хотя этот вопрос спорный какой коэффициент брать 252 или 365.

Все, теперь у нас есть историческая волатильность приведенная к годовой и её можно теперь сравнивать с подразумеваемой.

Методом тупого перебора я перебрал все коэффициенты Alfa и определил, что у коэффициента Alfa=0,06 наименьшее среднеквадратичное отклонение между IV и HV, его то и возьмем для дальнейших исследований.

Посчитаем разность между IV и HV и построим график этого спреда

( Читать дальше )

- комментировать

- ★60

- Комментарии ( 34 )

Скрипт для удобства.

- 27 мая 2016, 20:44

- |

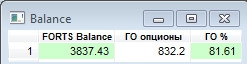

Скачать можно тут «Balance_option»

Всем профита!

Стоп по опциону, ориентируясь на цену фьючерса

- 25 мая 2016, 15:36

- |

Решил поторговать направленными опционами, но возник вопрос в выставлении целей и стопов, если нет возможности контролировать сделку. Но учитывая, что волатильность меняется, достаточно сложно предугадать точную цену конкретного опциона при определенной цене фьючерса. Разве что примерно. Но меня это не очень устраивает.

То, что можно выставить тэйк и стоп по опциону, ориентируясь на сам график опциона-это понятно. Но также не устраивает в виду того, что далеко не все опционы достаточно ликвидны и сделка может долго не проходить, а в стакане цена при этом существенно изменится.

В идеале хочу так: чтоб при достижении определенного мною уровня по фьючерсу, купленный опцион закрывался по рынку или с заданным проскальзыванием-не важно стоп это или тейк. То есть сигнальный момент на совершение сделки по опциону должен показывать фьючерс.

Насколько реально такое реализовать? И если можно то как? Может какой-то скрипт есть… Чтоб можно было выставить цели и не париться.

Если кто-то имеет опыт, буду благодарен за инфу!

Немного правды про дивиденды, и как их получать спекулянтам!

- 23 мая 2016, 12:20

- |

Пост писал почти час, появились дела. Прошу прощения за ошибки, ибо пока нет времени их проверять.

В последние 2-3недели на смартлабике явно поменялась тенденция – это кстати плюс, но есть и минус, о нём чуть ниже.

Помню, как Тимофей спрашивал – чтобы такое сделать, чтобы на ресурсе появилось больше желающих, которым интересны именно акции, а не спекуляции. На что я ему ответил: нужно просто создать больше интересного контента, а здешним обитателям пофиг что мусолить и обсуждать. Просто напросто, нужно убрать всю политику, срачь и разоблачения и устроить говноголод и все от безысходности начнут обсуждать то, что им дают и то, что останется. Так и получилось, точнее получается. По крайней мере, топиков на тему инвестиций и дивидендов выросло в разы, аж глазам не верится. Молодец, так держать.

Теперь о грустном.

Пиар инвестиций и дивидендов – это конечно хорошо, но давайте пиарить их честно и говорить не только положительные моменты, но и про отрицательные, и тем более, про подводные камни и альтернативы.

( Читать дальше )

Публичный тест стратегии на опционах. Продажа волатильности.

- 20 мая 2016, 22:19

- |

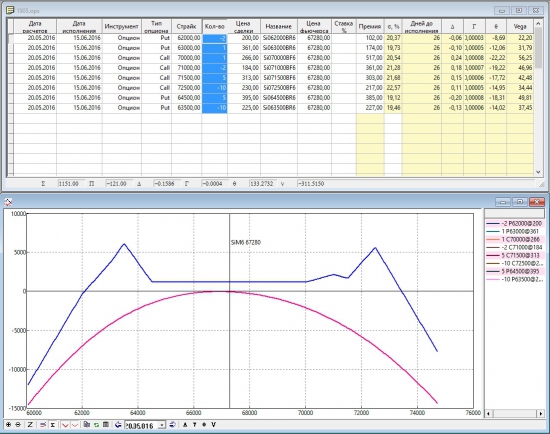

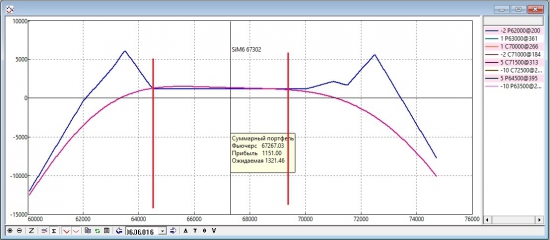

Начал тестировать стратегию и решил поделиться ею с вами т.к. не болею паранойе, что она перестанет работать и тд.

Суть стратегии проста — получение прибыли от распада дальних страйков. Для выравнивания теор. цены покупаю страйки чуть ближе в соотношении 1/2.

За 2 дня (вчера и сегодня) набрал вот такую позу:

Параметры:

ГО 14000

Цель 1150(8%)

Дней до цели 12-17

Если цена выходит за отмеченный диапазон начинаю от купать соответствующую сторону. При этом прибыль будет уменьшаться, но в минус уйти будет крайне сложно.

Вроде все описал, жду ваших комментариев).

Управление капиталом в экселе.

- 19 мая 2016, 10:50

- |

Буду рад если кому будет интересно.

(красный шрифт — вбивается руками, синий шрифт — рассчитывается автоматом)

Количество контрактов от вчерашнего хода цены — от вчерашней дневной свечи берётся 20% на основе этого расчитывается стоп лосс, и соответственно рекомендуется количество контрактов на установленный риск от депозита. (забиваем руками, размер депозита, уровень риска в %, и размер в пунктах вчерашнюю дневную свечу)

Количество контрактов от размера стопа — Тут количество контрактов зависит от того где будет стоять стоп. (забиваем руками размер стопа)

Риск по Винсу — Это просто смотреть на сколько максимально возможно загрузить депозит. Оптимальная F. Ральф Винса — это расчет доли капитала, при которой прибыль будет максимальной. Видео по расчёту тут

Файл эксель можно скачать тут

Унес с рынка свои?

- 14 мая 2016, 01:02

- |

160 штук на наши, да да это за последний месяц, а точнее с 5 мая по 11 мая :-) Счет кстати синтетика, на деле больше чуток. совсем чуток. И жить мне на эти бабки до ноября!

Поэтому приехал я в деревню и буду здесь жить, в городе кстати тратил мало, слишком мало, так как в городе есть магазины Бристоль, там алко и сиги копейки. Развлекухи, может я не от мира сего, но я никуда не хожу. Совсем если разоткровенничаться, то один раз девушка меня пригласила сьездить на смотру, ну залил полный бак ЕЙ 2500 и купили в маке всяких вкусностей плюс букет роз 2500. Это все мои траты в городе на развлекухи. Больше ушло на такси и эвакуаторы кстати пока моя машина ломалась!

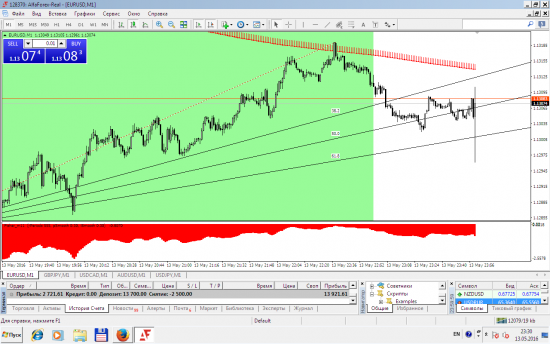

Сам почти четыре года назад ушел с наемной работы. Благодаря смартлабу ушел в скальпинг, чем по сей день и занимаюсь, но я хитрюга! Как уже говорил использую стратегию третьего входа. То ессть вот сейчас надо бы входить я такое пропускаю. вот сейчас бы надо бы перевернуться… я такое тоже пропускаю… а сейчас снова надо третий раз уже закрыть и входить = вот моя игра.

( Читать дальше )

Чем больше ожидания падения, тем маловероятнее событие. "Умные vs глупые деньги"

- 10 мая 2016, 08:20

- |

Но еще лучше один раз увидеть, чем сто раз прочитать.

По индикаторам ожиданий «глупые деньги» ждут снижения

а) Количество пут на индекс растет

( Читать дальше )

Алгоритмические онлайн-сервисы

- 29 апреля 2016, 16:57

- |

RIZM — прикольный конструктор. Недавно вроде гугл показал подобный кодогенератор. Суть — Вы не пишете коды, а складываете кубики. Только не такие, как в ТСЛабе или еще где-то, а более близкие к программированию. Т.е., если Вы умеете читать код, но не умеете его писать (аки покорный Ваш слуга), то это для Вас.

QUANTOPIAN — упоминался несколько раз тут на СЛ. Quantopian стал центром для выпускников математических и научных дисциплин, которые обладают навыками программирования. Для кодеров. Python. Многие говорят, что соскочили с квантконнекта в квантопиан именно по причине простоты питона. Легендарный

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал