Избранное трейдера Самарская

⭐️Заседание ЦБ. И настроение улучшилось👻

- 26 декабря 2024, 07:49

- |

ОФЗ падали целый год и переоценились за 2 дня. Закроет ли индекс год в плюсе? Во что вкладывать на 📆2025 год?

🤝Присоединяйся к сообществу Кот.Финанс: мы делаем обзоры компаний, рынков, недвижимости --

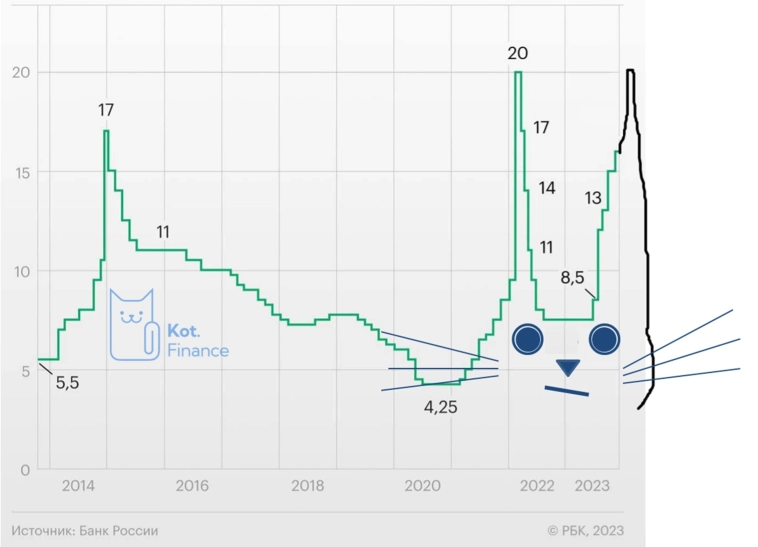

На графике отлично видно, как обрадовались облигации решению ЦБ сохранить ключевую ставку. Шире всех улыбнулись дальние ОФЗ. Тут логично: чем длиннее дюрация – тем выше влияние ставки на цену. Но неужели рынок закладывает смену тенденции?

Сейчас индекс ОФЗ торгуется у значений 16,5% годовых. Это -4,5% от ключевой ставки. В то время, как облигации А-рейтинга дают около 35% и это выше, чем более низкий ВВВ-рейтинг.

А-рейтинг самый многочисленный, и там есть потенциально-проблемные звенья:

🔹 М.Видео

🔹 Самолет

Но справедливости ради, фестиваль дефолтов начался с самых маленьких и слабых: НИКА, КЭС, Селлер, и другие. В А-рейтинге дефолтнула только Росгеология.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 11 )

⚡️А не треснет ли по швам этот ваш LQDT?

- 24 декабря 2024, 07:38

- |

Поводом вспомнить о LQDT стали рекордные обороты в последние 2 дня. За это время, поменялось число владельцев >10% всех паев. У участников рынка появились сомнения, справится ли маркет-мейкер (ММ), и не обвалятся ли котировки под навесом продавцов? Коротко – не обвалятся

Хотя тру-инвесторы 2023-24 годов и не забывали про этот инструмент, поражающий своей стабильностью и доходностью. Вспомним основные мифы, особенности, и сделаем разбор от Кот.Финанс. Наши подборки и обзоры компаний уже ждут вас!

( Читать дальше )

⭐️Котайджест: 🎁подарокот ЦБ. Новогоднее ралли началось. Когда закончится?

- 22 декабря 2024, 08:01

- |

Выпуск за 16-22 декабря

---

💵Облигации

✈️Разбирались в продажах Самолета, в первую очередь, конечно для оценки облигаций: 🔹 инфо с Big Day 2024

🔹 разбор продаж (квартально и помесячно)

Обновили подборки:

📈Акции

Вспомнили 10 лет назад: 16 декабря 2014 года ЦБ экстренно, ночью поднял ставку с 10,5% до 17%. Это был шок для рынков. В тему Слёзы рынка 😭

Заметили, что Газпром можно было купить дешевле €1. И очень рады, что теперь нет

( Читать дальше )

🗓Итоги недели на финансовых рынках🐾

- 21 декабря 2024, 08:10

- |

Ошиблись все, а оптимисты заработали

🤝Присоединяйся к сообществу Кот.Финанс: мы делаем обзоры компаний, рынков, недвижимости --

Главная новость!

❗️ЦБ сохранил ключевую ставку на уровне 21% при ожидании аналитиков 23%. Были прогнозы и до 25%. Решение ЦБ привело к новогоднему ралли на рынках:

🔹Индекс Мосбиржи вырос на 9% за день (+6,5% за неделю)

🔹Индекс ОФЗ +3,25% за день (+4,1% за неделю)

🔹Индекс корп.облигаций +1,4% за день (+0,6% за неделю)

🔹 👵🤟 Бабуля на максималках +3% за день (+2,4% за неделю)

Новые размещения

•Газпром (ААА) выпустил годовой флоатер КС+1% ежемесячно. Интерес: ★☆☆☆☆

•ВЭБ РФ (ААА) планирует 5-летний флоатер КС+2% с ежемесячным купоном. Интерес: ★☆☆☆☆

•Мираторг (А-) планирует 3-летний флоатер КС+2% с квартальным купоном. Интерес: ★☆☆☆☆

•ЭР Телеком (А-) разместил 2-летний флоатер КС+6% с ежемесячным купоном. Интерес: ★★★★☆

Интересные события

• МТС (ААА) всего на час открыла книгу заявок на облигации. Подробности неизвестны

( Читать дальше )

Такого не было давно: исключительный рост вчера

- 21 декабря 2024, 07:39

- |

Индекс за день +9% — вы такое вообще могли себе представить неделю назад?

Кроме февраля 2022 такое последний раз было же только в 2009-м году!

Я ксати думал об этом, думал что всех шортунов обязательно свозят рано или поздно, вопрос был ток с каких уровней.

Мой портфель кстати за день вырос хуже индекса — потому что у меня были хорошие бумаги, которые и не падали особо.

А лучше всех сегодня отскочили естественно банкроты😁

Есть ли у меня FOMO по этому поводу? Ахах, я сегодня был на тусе ozon+мтс, там было много народу, видел столько суетливых лиц, которые чего-то там туда сюда, купить, продать, а мне главное что я оставался в комфорте и не копейки брокерам и бирже не отдал😁

Ого, 240 ярдов наколбасили сегодня

Наконец пошла вода в баню! ( пост 306, 12+)

- 20 декабря 2024, 16:17

- |

Итого 487767 рублей. Но я понимаю, что это на бумаге. Но тем не менее приятно))))))))))))))

Кому нравятся мои посты, можете кинуть сотню, другую ко мне на точку приема донатов:

https://yoomoney.ru/to/410014495395793

Ваш все тот же S.Hamster

🔧Записки на коленке о ключевойставке

- 20 декабря 2024, 08:08

- |

Сегодня самое интересное заседание ЦБ в году:

🔹в начале года никто не ждал ставку выше

🔹на прошлом повышении ключевой (25 октября) ЦБ обновил прогноз, что до конца года может быть 23%. И это казалось невероятным. Прошло меньше 2х месяцев и многие ждут вплоть до 25%

Ну и самое главное – на этом цикл повышения ставки закончится. В этом году 😉

Рост ставки, как это ни парадоксально, приводит к инфляции через увеличение расходов бизнеса. Всё будет заложено в цены. Самый простой пример – лизинг, т.к. фин.компания просто перепродают деньги. Примеры на потребительском рынке: сотовые компании (см. 🥚МТС), каршеринги (см. 🚗Делимобиль)

Инфляцию стимулирует и постепенность событий: ставка завтра будет выше, чем вчера. Возьми кредит под 16%, потом будет 19%. По 19% тоже было нормально, ведь уже 21%. И 21% не так много, ведь обсуждают 23-25%

Растет число дефолтов (и это началось еще при ставке 16%)

Ухудшается портфель лизинговых компаний и банков: замедление кредитования не только из-за низкого спроса, но и растущего риска для кредиторов

( Читать дальше )

12 лучших дивидендных акций на 2025 год от АТОН

- 20 декабря 2024, 07:36

- |

Высокая дивдоходность российского рынка традиционно остаётся одной из его ключевых сильных сторон, обеспечивая мощную привлекательность для инвесторов. По оценкам АТОН, в ближайшие 12 месяцев крупные публичные компании выплатят акционерам рекордные 4,5 трлн рублей дивидендов. Посмотрим, кто прогнозно позаботится об акционерах сильнее всего.

Все инвестдома готовят стратегии и прогнозы, так что интересно посмотреть и сравнить их друг с другом.

Другие дивидендные подборки и разборы:

- Дивидендные фавориты от аналитиков Сбера на 2025 год NEW

- 5 лучших дивидендных акций от аналитиков Альфа-Банка NEW

- Топ-5 перспективных акций от БКС год назад и сейчас NEW

- Разборы: Лукойл, Белуга, Роснефть

- Дивидендные акции банков на бирже: кто платит больше?

- Топ компаний с большими кубышками — чистыми денежными позициями

- Лучшие дивидендные акции нефтяников

- Мой портфель акций

Если богатеете на дивидендах, обязательно подписывайтесь и не пропускайте новые дивидендные обзоры.

4,5 трлн — внушительная сумма, подчеркивающая устойчивость и щедрость российского корпоративного сектора. Несмотря на текущий период высоких процентных ставок, который может снижать относительную привлекательность дивидендов, отдельные компании, такие как ЛУКОЙЛ, продолжают демонстрировать доходность, с натяжкой сопоставимую с рыночными ставками.

( Читать дальше )

Самый интересный слайд в стратегии БКС на 2025 год

- 19 декабря 2024, 16:55

- |

Типа, с учетом мирового опыта можем рассчитывать на рост рынка если ставка просто перестанет расти, а самый бурный рост может случиться за несколько месяцев до снижения ставки…

Тезис про 3пп изменения ставки вряд ли к нам можно применить, т.к. одно дело снижать ставку с 5% до 2% и другое с 25 до 22%😁🤣

Новости для пенсов по старости (пост 304, 12+)

- 19 декабря 2024, 09:53

- |

1.Да, пацаны, да! Сначала новости:

Сегодня 19 декабря 2024 года, да уже снова четверг.

Индекс Мосбиржи в прошедший торговый день четок поднялся и остановился на величине 2409,35

И сегодня на рынках Азии акции торгуются дружно в минус:

Shanghai (-0,71%);

Hang Seng (-1,09%);

Kospi (-1,40%);

Nikkei (-0,70%);

Фьючерс S&P(-0,01%);

Bitcoin 100879,6

Золото сейчас припало и стало стоит 2608,36 за тройскую унцию ) Доллар 103,343 руб, евро 108,246 руб., нефть Брент 73,14 $ на 09:25 Москвы

Пока вы спали, в мире творится черт-те что!

Количество пострадавших при происшествии с поездом Мурманск — Санкт-Петербург возросло до 31 человек, из них пятеро детей, известно о двух погибших.

Столкнувшийся с пассажирским поездом грузовой состав стоял под 17-градусным уклоном. При этом он был закреплён всего 5 тормозными башмаками вместо 33 необходимых.

Спустя полтора часа после остановки из-за ухода воздуха из подвижного состава и плохого закрепления поезд поехал вниз. Так как грузовой состав развил достаточно большую скорость, остановить своими силами его не получилось. В итоге состав столкнулся с хвостом пассажирского поезда «Мурманск — Санкт-Петербург». Удар пришёлся на третий с конца вагон.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал