Избранное трейдера Сараев Алексей

Нейросеть рекомендует сегодня купить

- 28 января 2021, 18:35

- |

CLF, оптимальная цена для покупки — 16.08$. Цель — 17.1531$. Вероятность роста 90.1%

CPRI, оптимальная цена для покупки — 42.49$. Цель — 45.0829$. Вероятность роста 89.1%

ANGI, оптимальная цена для покупки — 14.98$. Цель — 15.9776$. Вероятность роста 88.6%

TSLA, оптимальная цена для покупки — 832.64$. Цель — 896.7153$. Вероятность роста 87.6%

VRTV, оптимальная цена для покупки — 18.85$. Цель — 20.2486$. Вероятность роста 87.6%

Результаты поста от 2020-12-31

NVTA, купили по 41.992$. Продали 5 января по 45.2092$. Итоговый процент +7.66%

CPRI, купили по 41.8994$. Продали 7 января по 45.2484$. Итоговый процент +7.99%

DDS, купили по 64.723$. Продали 19 января по 69.2726$. Итоговый процент +7.03%

ETM, купили по 2.3883$. Продали 4 января по 2.5335$. Итоговый процент +6.08%

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 9 )

Как я подавал заявку на ипотеку и какие процентные ставки мне дали

- 19 сентября 2020, 08:58

- |

Акции застройщиков (ЛСР, ПИК, Эталон) обновляют рекорды не просто так.

Решил и я подать заявку на ипотечный кредит, посмотреть как оно выглядит. Потратил день на заполнение онлайн-заявок, окучил несколько банков.

Условия забивал такие:

✅Покупаем не новостройку, а вторичку.

✅Кредит = 1/3 стоимости.

✅Семья с 3 детьми, ребенок после 2018 года.

✅Доход = выше среднего😁.

1. Альфа-Банк. Мой родной банк, в котором я VIP клиент и обслуживаюсь 12 лет. Но это не имеет никакого значения. Сразу выставил по формальный признакам заполненной анкеты самую высокую процентную ставку среди всех банков которые я протестировал (чето в районе 9,74% годовых). Робот предварительно одобрил (одобрение заняло несколько минут). Я перестал заполнять анкету. Через 2 дня позвонили, узнали как дела. Сказал, что передумал). Кстати интересно, это робот или человек предварительно одобряет?

2. Открытие. Пишут что дадут ставку 7,6% годовых (врут наверное). Тоже предварительно одобрили. Самый приятный интерфейс и самая короткая (минут 20 на всё) процедура заполнения онлайн заявки именно у Открытия. Правда потом написали: всё, мы ушли думать, и до сих пор не позвонили.

Особенность Открытия, которой больше ни у кого не было: отправили онлайн запрос в ПФР.

( Читать дальше )

Результаты портфельного инвестирования. 01 июня 2019г — 22 ноября 2019г

- 22 ноября 2019, 20:17

- |

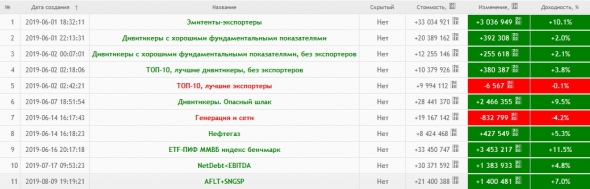

Все портфели — виртуальные.

Портфели созданы 01 июня 2019г (и позднее, указано отдельно) для слежения за поведением акций эмитентов, имеющих значительную долю экспортной выручки, и для сравнения с акциями прочих эмитентов.

Доходность портфелей указана без учёта выплаченных дивидендов. (кроме портфеля ETF-ПИФ ММВБ индекс бенчмарк, в цене компонентов которого дивиденды уже учтены)

Дивиденды не учитываются изза того, что ещё не закончена разработка раздела Смартлаба «Списки Бумаг»

( Читать дальше )

Дивидендные истории в $ на следующей неделе

- 01 октября 2019, 20:57

- |

На следующей неделе вы сможете заработать неплохой % в долларах по следующим компаниям:

08 октября закрывается реестр:

1) The Gap, Inc. с доходностью 5,64%* или 0,2425$;

09 октября закрывается реестр:

1) AT&T INC. с доходностью 5,4%* или 0,51$; ))

10 октября закрывается реестр:

1) Patterson Companies, Inc. с доходностью 5,84%* или 0,26$;

11 октября закрывается реестр:

1) AbbVie Inc. с доходностью 5,64%* или 1,07$;

*в % — годовая дивидендная доходность

РТС

- 03 мая 2019, 17:01

- |

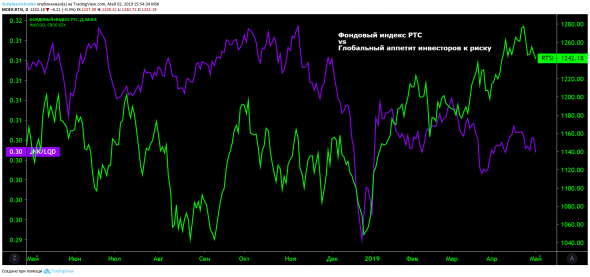

Многие из моих подписчиков торгуют на срочном рынке МосБиржи и очень любят погонять Si-шку и Ri-шку. По Si-шке ( доллар рубль) 26-го Апреля я давал детальный анализ лонга, который уже дает неплохие результаты. Теперь пришло время анализа Ri-шки (фьючерса на индекс РТС).

Как всегда, по сути и без трёпа!

Для начала проведем межрыночный анализ актива.

Давайте посмотрим на график относительной динамики индекса РТС и соотношение высокодоходных и высоконадежных кредитных облигаций США. Данное соотношение демонстрирует глобальный аппетит инвесторов к риску (то есть склонность к покупке рисковых активов – акций, к примеру).

( Читать дальше )

Нефть. Обзор компании Schlumberger

- 20 января 2019, 23:14

- |

Здесь говорят только за нефтегаз. Не переключайте канал.

К сожалению или к счастью мой прогноз о торговле ниже 60 $ за бочку не сработал. Казалось в понедельник-среду торги еще достаточно обнадеживали медведей и мы наблюдали снижение до 59,5, но после нескончаемых публикаций оптимизма, цены закончили неделю на 62,5.

Произошел по сути шорт-сквиз. Почему я так считаю — 1) медведи очень хорошо обокрали быков за последние 3 месяца, при этом напугали до усрачки :).

2) Мега позитив и покупки усилились именно в среду к вечеру после выхода данных по запасам НЕФТИ!!

Как уже повелось вначале поговорим о новостях про нефть:

( Читать дальше )

Краткие итоги 2018 и ожидания от 2019 года

- 28 декабря 2018, 20:39

- |

Дивиденды2018.Огорчения

- 28 октября 2018, 17:51

- |

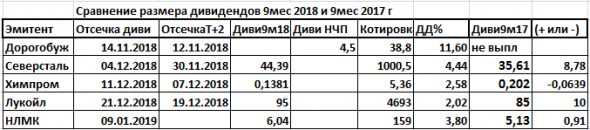

В таблице приведены сравнительные данные по размерам дивидендов за 9м2017 и 9м2018 годов. Как видите, дивиденды за 9м2018 года выше практически по всем обьявленным компаниями дивидендам.

Такая ситуация, безусловно, радует, но настораживает наметившаяся тенденция к снижению цен заказчиками трубной и металлургической продукции.

Конечно же, тон задает самый крупный в России заказчик: Газпром. Цитирую:

Москва. 15 октября 2018г. INTERFAX.RU — Ни один поставщик труб большого диаметра не заявился на тендер «Газпрома» на поставку ТБД для участка Ковыкта-Чаянда экспортного магистрального газопровода в Китай «Сила Сибири», сообщается в материалах системы госзакупок.

В середине сентября ООО «Газпром комплектация» объявило пять запросов предложений на поставку 601,904 тыс. тонн ТБД на общую предельную сумму 47,415 млрд рублей. Получатель груза — заказчик строительства «Силы Сибири» — ООО «Газпром трансгаз Томск». Срок поставки — первый квартал 2020 года.

В понедельник «Газпром» опубликовал протоколы всех пяти закупок: «На участие в запросе предложений заявок не представлено. Комиссия… решила признать запрос предложений несостоявшимся», — говорится во всех пяти протоколах.

Да, тендеры не состоялись по причине низких цен, которые предложил трубникам Газпром, но поставщикам однозначно придется пойти на снижение цен по контрактам

Думаю, что подавляющее большинство заказчиков трубной и металлургической продукции ведут переговоры с нашими металлургами и трубниками о стабилизации и снижении цен. Это начало тенденции по стабилизации и снижению чистой прибыли в этих секторах.

Ещё один сектор, где высокая вероятность стабилизации и снижения дивидендов это компании с госучастием.

На фоне многих факторов, таких как высокие цены на нефть, увеличение ставки НДС и т д бюджет РФ сверстан с профицитом, и такой острой необходимости в получении дивидендов от госкомпаний для его пополнения уже нет.

( Читать дальше )

Дивиденды2018.Ударная дивидендная неделя.

- 07 октября 2018, 21:08

- |

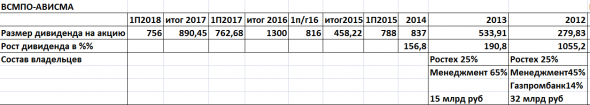

Осталось не так уж много отсечек. ДД выше, чем у остальных у Татнефть ап, ВСМПО АВИСМА и Алроса.

Мажоритарии ВСМПО АВИСМА продолжают за счет дивидендов погашать взятые на покупку АВИСМы кредиты в Сбербанке

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал