Избранное трейдера pavel kuzmin

Серьезное отношение к инвестированию, спекуляциям и самогоноварению

- 02 марта 2017, 15:01

- |

- комментировать

- ★3

- Комментарии ( 34 )

История акционерного капитала Газпрома.

- 02 марта 2017, 03:55

- |

21 октября 1994 г. Российский фонд федерального имущества в соответствии с Указом Президента № 1705 от 31.12.1992 на основании результатов специализированного чекового аукциона по продаже акций РАО «Газпром», проводившегося с 25.04.1994 по 30.06.1994 в 61 регионе Российской Федерации, произвел дробление акций РАО «Газпром». Дробление было произведено следующим образом: 1 акция номинальной стоимостью в 1000 рублей была раздроблена на 100 акций номинальной стоимостью в 10 рублей.

19 августа 1998 г. Федеральной комиссией по рынку ценных бумаг в соответствии с постановлением Правительства Российской Федерации от 18.02.1998 № 217 «Об особенностях обращения ценных бумаг в связи с изменением нарицательной стоимости российских денежных знаков и масштаба цен», постановлением ФКЦБ России от 20.04.1998 № 6 «О порядке внесения изменений в решение о выпуске ценных бумаг, проспекты эмиссии ценных бумаг, планы приватизации и учредительные документы, связанных с изменением нарицательной стоимости российских денежных знаков и масштаба цен» и решением ФКЦБ России от 17.08.1998 были внесены и зарегистрированы изменения в проспект эмиссии обыкновенных именных бездокументарных акций (№ МФ73-1п-0204 от 20.05.1993), в результате которых номинальная стоимость обыкновенных именных акций составила 0,01 рубля.

( Читать дальше )

Итог месяца или считаем деньги после длительного снижения ММВБ

- 28 февраля 2017, 13:03

- |

Казаньорсинтез-24,55%

НЛМК-14,62%

НКНХап-9,69%

ВСМПО-АВИСМА-5,06%

Лензолото-4,93%

Газпром-2,48%

USD-2,13%

EUR-2,26%

ОФЗ25080-4,61%

Русал-очень хорошо упал, после хорошего роста. Этот феномен я для себя объясняю тем, что Прохоров решил поднять цену продажи своих акций и взвинтил их рыночную цену путем манипуляций, а затем его оппоненты по сделке ему также объяснили, что много ему не светит. Мной изначально было куплено на 30% по цене 250-270 рублей, при бурном росте Русал даже в портфеле превышал 40%, по цене 350-360 было продана половина и оставлено в портфеле около 20%. Затем началось падение и я начал покупать примерно по 2% от активов при каждом снижении цены на 3%, и если цена продолжала падать после покупки на уровне, еще на 1,5% то выставлял заявку на продажу по цене покупки плюс комиссии. Продавать в безубыток удавалось далеко не всегда, но продавать в убыток это не по моему, поэтому накапливаю позу. В итоге от сделок с Русалом у меня сегодня все еще хороший плюс, и я продолжаю набирать эти акции по вышеуказанной схеме, конвертируя в них ОФЗ. Фундаментально в них вижу очень хорошие перспективы, хотя в ближайший промежуток времени мы может и не увидим стремительного роста, Прохорову пока не зачем их поднимать, так как 90 дней он не имеет права продавать свои акции, а его оппоненты заинтересованы в низкой цене, что бы не портить ему настроение и не провоцировать его на очередные идеи продать свои акции дороже. Но я акции покупаю, так как я больше инвестор чем спекулянт, и придерживаюсь принципа, бери когда дешево, а не с расчетом на скорый их рост. В ихнею игру всегда может вмешаться третья сторона и попутать все карты.

( Читать дальше )

Как открыть прибыльную позицию.

- 26 февраля 2017, 19:59

- |

Не открывайте позицию лимитными заявками. Лимитные заявки с первой же секунды вгоняют вас в убыток. Вход против моментума как раз и называется ловля ножа.

РС. Решил напомнить хорошо забытое правило в связи с обилием мутных топиков на сайте и частых ссылок на Элдера, который советовал открывать позиции лимитными заявками.

Высокодивидендные, но надёжные компании. США

- 22 февраля 2017, 08:33

- |

Виктор Аргонов представляет очередной рейтинг американских компаний, дивиденды которых не только высоки, но и полностью обеспечены прибылями и стабильно выплачиваются.

( Читать дальше )

Демура -цели достигнуты.

- 21 февраля 2017, 22:18

- |

Заомним этот твит и добавим его в избранное. Перечитаем через год.

Дивиденды2017Алмазы и Ударники чистоприбыльного производства

- 19 февраля 2017, 17:15

- |

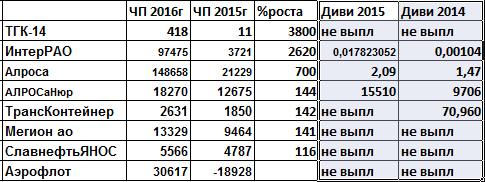

Среди них тоже есть эмитенты, которые нарастили ЧП по итогам 2016 года

Лидер списка ТГК-14 (подконтрольна РЖД) обеспечивает тепловой энергией потребителей на территории Забайкальского края и Республики Бурятия. Компании принадлежит семь ТЭЦ, два энергетических комплекса

Рост ЧП компании по РСБУ прошел на 3800%.При этом выручка в 2016 году увеличилась всего на 6,5%

Дивиденды компания выплачивала в последний раз в 2006 году.

На втором месте Интер РАО, отразившая такую высокую ЧП, полученную в результате переоценки активов.

На третьем месте таблицы Алроса. ЧП увеличилась в 7 раз, выручка увеличилась на 35%.

Обращаю ваше внимание, что ряд компаний из таблицы выплатили промежуточные дивиденды в 2016 году.

Так, Алроса Нюрба выплатила по итогам 9 месяцев 2016 года 17500 рублей и Трансконтейнер выплатил 347,6 рублей за 6 месяцев 2016 года.

На прошедшей неделе были и другие позитивные новости. Например, значительно увеличилась вероятность получения 10% ДД в акциях Алроса этим летом.

Да, мы понимаем, что в связи с улучшением ситуации в российской экономике, некоторые компании с госучастием, попытаются пролоббировать себе преференцию в виде уменьшения размера чистой прибыли, направляемой на дивиденды с 50%, как настаивает Минфин, на меньший процент, типа 35% или даже 25%. Но ряд факторов говорит о том, что Алроса всё же направит на дивиденды 50% ЧП.

Давайте рассмотрим цепочку этих факторов.

17.02.2017 прошла такая новость: (Bloomberg) — Правительство России обсуждает смену главы ПАО «АК Алроса», рассказали три источника, знакомых с ситуацией.

Вопрос о смене руководителя крупнейшей алмазодобывающей компании мира обсуждается, директива, предписывающая наблюдательному совету проголосовать за отставку президента Алросы Андрея Жаркова, еще не подписана, сообщили источники, попросившие об анонимности из-за непубличного характера информации, не уточнив, когда может произойти отставка. Мнение Жаркова по ряду стратегических вопросов не всегда совпадало с позицией членов правительства, сообщили два источника.

Жарков проголосовал против сокращения инвестиций и капитальных затрат на 2017 год на одном из последних заседаний в декабре. На этом совещании совет директоров утвердил сокращение долгосрочных финансовых вложений на 3 миллиарда рублей в текущем году, капитальных расходов — на 1,4 миллиарда рублей, а также снижение расходов на выплату заработной платы.

Прочитав эту новость, я сказала себе: «ОГО! Даже президента могут отстранить от должности, если он не согласен высвободить деньги на выплату больших дивидендов!» И решила ещё раз просмотреть цепочку дивидендных факторов в Алросе.И так, СД Алросы проголосовал в декабре

Первое: за снижение себестоимости в компании (рост ЧП)

Второе: за уменьшение расходов, источником для которых служит, в том числе и ЧП Алросы. Это значит, СД уже намечает, что будут увеличены другие расходы из ЧП эмитента. Появилась осторожная надежда на 50% ЧП, которую направит компания на дивиденды.

Подтверждением этому служит интервью министра имущественных и земельных отношений Якутии Евгении Григорьевой. Цитирую:

министр имущественных и земельных отношений Якутии Евгения Григорьева сообщила, что в 2017 году ожидается прирост размера дивидендов, поскольку прибыль алмазной монополии планируется в достаточно большом объеме. Как заявляло руководство АЛРОСА, на дивиденды будет направлено до 50% прибыли.

Кроме того, во время летней 2016 года продажи 10,9% акций Алросы,

чтобы подогреть интерес иностранных инвесторов, чиновники объявили о намерении сохранить уровень дивидендов госкомпании на уровне 50% чистой прибыли. А ведь пакет Алросы снова включен в приватизационный список на 2017-2019 годы. Значит обещание будут соблюдать.

А это значит, что ДД Алросы в 2017 году может превысить 10%.

И ещё про дивиденды. Школа Московской биржи в преддверии нового дивидендного сезона и отсечек под дивиденды, которые уже скоро начнутся( например в прошлом году первая отсечка ЛСР была 18.04.16) предложила мне провести двухдневный вебинар Дивидендный трейдинг. Базовый курс. red-circule.com/courses/203

В прошлый раз, когда проводили аналогичный вебинар, ШМБ разрешила увеличить время, выделенное на проведение вебинара, для того, чтобы ответить на все вопросы участников. Думаю, что если вопросов будет много, и в этот раз ШМБ пойдёт навстречу.

Семь шагов что бы стать успешным профессиональным трейдером

- 19 февраля 2017, 13:07

- |

1. Изучите предметную область. Разберитесь какие есть способы торговать, какие риски они в себя включают, какую доходность можно ожидать реалистично, какие временные и личностные затраты это будет требовать. Что из этого соответствует вашим возможностям и вашему психотипу. Крупные огранизации к примеру могут заниматься продажей волатильности пиша опционы. Доходность в районе 15-20% в год, просадка до 50%. Но результаты при должной квалификации стабильные и вероятно каждый год можно закрывать в плюс. Какова ваша стоимость жизни? Какой у вас есть капитал? Если у вас достаточно капитала, чтобы 10-15% в год покрывали вашу стоимость жизни плюс у вас был запас как минимум на год жизни без того, чтобы тягать деньги из торгового капитала? Если нет — это не для вас. Готовы ли вы быть скальпером и десятки раз в день вступать в бой ради пары пунктов? Положить недюжинные усилия, чтобы выработать мастерские навыки и каждый день идти в бой? Тогда у вас есть шанс генерировать доход из гораздо меньшего капитала чем в предыдущем примере. Это — две крайности. Между ними — масса вариантов. Ваша задача — изучить как можно больше на этом этапе, прочитать, попробывать на демо как можно больше. Этот этап займет у вас 1-2 года, чтобы четко понять что вам нужно. В процессе вашей карьеры этот этап будет не раз повторятся хотя это уже будет занимать 3-6 месяцев, чтобы переоценить потребности и возможности и найти то, что вас на этом этапе будет устраивать.

( Читать дальше )

Умеренно рисковые долгосрочные инвестиции как защита от роста тарифов и цен

- 19 февраля 2017, 00:51

- |

Дисклеймер 2: автор не несет ответственности за приведенные цифры дивидендной доходности, т.к. они ежегодно меняются.

Многие люди, не отличающиеся финансовой грамотностью, жалуются на вечное повышение тарифов и высокую инфляцию. Финансово грамотные люди от этого защищаются и с этим борются. Опять же, финансовыми методами (а не митингами и протестами). Итак, о борьбе с повышением тарифов.

Идея проста: рост инвестиционного капитала (или дивидендный + купонный доход) должны в программме-минимум перекрывать рост тарифов, а в программе-максимум — и все расходы на обязательные платежи и издержки.

Посчитаем среднегодовые обязательные расходы семьи (пара в собственной квартире на окраине Москвы) на обязательные платежи.

Жилье: электроэнергия 4000 в год, отопление 6000 в год, вода+прочие графы квитанций 24000 в год. Тут всякие капремонты, содержание/ремонт помещений и прочее. Интернет + телефон — 16000 в год. Проезд на метро и автобусах — 40000 в год, Проезд в поездах дальнего следования к родителям и в отпуска — 40000 в год.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал