Избранное трейдера Камиль

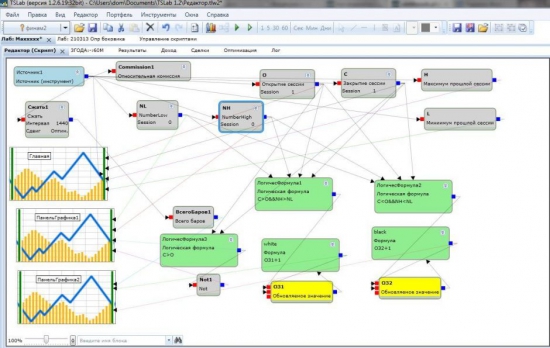

Плеер опционных позиций. OptionTesterFVV. Версия 1.

- 18 февраля 2017, 20:18

- |

Теперь тест опционных стратегий на истории возможен ;)

Хочу поделиться с вами давнишней моей прогой, но чрезвычайно важной и без преувеличения уникальной. Я не видел еще таких плееров у нас в России, может они конечно и существуют, но както не попадались на глаза.

Тестирование опционных стратегий очень сложная задача. Может кто помнит, я выкладывал тесты простых конструкций, посмотреть можно тут.

Каждый тест, это по сути, отдельно написанная программа. Когда я протестировал основные комбинации, встал вопрос тестирования методов роллирования. Методов роллирования просто не счесть и я понял, что для этих целей старый подход тестирования никуда не годится, иначе я бы рисковал погрязнуть в бесконечном круге программирования этих методов. В итоге решил сделать плеер. С помощью плеера можно протестировать любую идею роллирования опционной конструкции и ничего не надо программировать заново.

Для чего плеер нужен (для чего применяю его я):

( Читать дальше )

- комментировать

- ★76

- Комментарии ( 43 )

Про регулярное инвестирование малых сумм

- 17 февраля 2017, 14:32

- |

Очень крутая мысль про регулярное инвестирование малых сумм при любом состоянии рынка. Начало инвестиций в 1929 году — начало Великой Депрессии:

В переломном 1929 году Джон Д. Раскоб, одна из наиболее значимых личностей как в стране, так и на Уолл-стрит, превозносил выгодные стороны капитализма в статье «Каждый должен быть богатым», опубликованной в Ladies' Home Journal. Его главная мысль состояла в том, что, откладывая лишь 15 долл. в месяц и инвестируя их в качественные обыкновенные акции и реинвестируя дивиденды, можно заработать 80 тыс. долл. за 20 лет, а общий размер инвестиций при этом составит 3600 долл. Насколько же он был прав? По нашим грубым подсчетам, основанным на инвестировании в 30 акций, составляющих фондовый индекс Доу-Джонса (DIJA), предсказание Раскоба за 1929-1948 годы не оправдалось, и капитал инвестора в начале 1949 года составил бы около 8500 долл. Это очень далеко от обещанных 80 тыс. долл., а потому понятно, насколько мало можно доверять столь оптимистичным прогнозам и заверениям. Но, вместе с тем, следует заметить, что полученная в итоге 20-летних операций с акциями ежегодная доходность, рассчитанная по методу сложных процентов, превышала бы 8%

( Читать дальше )

Построение графика спреда в терминале QUIK

- 10 февраля 2017, 15:11

- |

Spread := price(MX) — 5 * price(SR) — 5 * price(GZ) — 50000

по текущим котировкам и строить торговые идеи на его основе.

Кому интересна визуализация подобных спредов в терминале QUIK 7-й версии с помощью lua-скриптов, добро пожаловать под кат.

( Читать дальше )

Как купить облигации в QUIK 7

- 07 февраля 2017, 06:20

- |

Сезонность баксорубля. Миниграаль для инвесторов.

- 04 февраля 2017, 13:37

- |

Данные брал с официального сайта ЦБ. Все расчеты произведены вручную в Экселе.

Для начала табличка доходности доллара в рублях. Выглядит она так

Далее прилагаю график сезонности по годам. Всего их 4 за разные периоды и один ср. арифметическое этих четырех.

( Читать дальше )

Алготрейдинг. Способ отбора работающих параметров с примерами.

- 03 февраля 2017, 19:17

- |

1) Делаем простой алгоритм, буквально пара индикаторов и все. На скриншоте не мой алгоритм.

2) Запускаю оптимизацию. Я сразу запускаю на одном инструменте сразу на нескольких ТФ: 5, 10, 15, 20 и 30 минут. Полученные данные выгружаем в эксель. Определяем параметры ТС, на которые мы будем ориентироваться в момент выбора показателей.

( Читать дальше )

Роботы - это не только ценный мех

- 02 февраля 2017, 23:42

- |

Потом программирование пошло немного легче, но до сих пор мне очень трудно. Старые знания позволяют быстро кодить уже знакомые блоки, но получать новые знания и применять их мне ОЧЕНЬ тяжело. Читаю посты Павла Маркина на Смарт Лабе и с грустью понимаю, что никогда не смогу кодить так как он.

Тем не менее, код это не главное. Главное — стратегия. Один мой знакомый программист часто смеялся над моими кодами, говорил что они ужасно написаны, и что в его институте за такие коды ставили «неуды». Тем не менее, эти плохие коды зарабатывали раньше, когда мы с ним общались, и зарабатывают сейчас. Программист так и не написал ни одного прибыльного робота и сейчас ушёл программировать в другую сферу.

( Читать дальше )

Опционы по взрослому (как торгуют опционами без опционов. Грааль.)

- 02 февраля 2017, 11:27

- |

Все, кого я знаю, торгуют опционами, только этого не знают. Поэтому мы о них, об опционах, не будем. Просто я давно хотел это сделать, но что то мешало. Не было подходящего случая, какой ни будь конференции, где я, нате вам всем и все в аутеJ)). Но, начали выплывать фрагменты, по которым можно было построить догадки. Первым в этом деле был Фома Фомич http://smart-lab.ru/blog/372475.php Но то ли ты не дочитал, то ли там этого не было, то ли английский не твой родной. Короче направление было правильное. Но тут прямо из города Лондона приехал Кирилл Ильинский и в каком то Питерском подвале собрал всех всех трейдеров и все им выложил https://www.lektorium.tv/lecture/29577 Стало понятно, что я опоздал и что бы как то забить место на поляне выкладываю.

Это самая тупая стратегия, которую я знаю. Вернее, эта стратегия для самых тупых, которых я знал. Если в инвесткомпанию приходил молодой трейдер с дипломом пединститута по специальности физрук, но с рекомендацией папы, который являлся одновременно инвестором, то его сажали работать именно по этой стратегии. Думаю, ни чего не изменилось. Самый продвинутый брокер IB в USR;)), вмонтировал эту стратегию в свой терминал TWS. И в каждом приличном колледже ее преподают на уроках информатики. Возможно поэтому ее, стратегию, ни кто и не знает. Но к делу.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал