Избранное трейдера Stang

Доллар к рублю. Факторы вверх и вниз в июне 2022.

- 30 мая 2022, 16:09

- |

1. Разрешены, с июня, покупки валюты в долг.

2. По слухам, кто-то крупный прекратит продажи в июне (возможно и Сбер). Какой-то срок истекает 31.05.22. Кто знает больше, напишите.

3. Люди могут переложить рубли из вкладов, заканчивающихся в июне, в подешевевшую валюту.

4. Облегчили правила обязательной продажи валютной выручки. 50% и 120 рабочих дней.

5. Импорт понемногу будет налаживаться.

6. Шестой пакет санкций и прочие пакеты, понемногу осушают ручей евро и долларов.

Вниз:

1. Продажа газа через ГПБ продолжается.

2. Валюту безналичную хранить опасно.

Что ещё?

Добавьте пожалуйста до 15 плюсов, даже если не согласны, чтобы тема попала на первую страницу.

smart-lab.ru/blog/806997.php

Факторы вниз на рынке акций России в июне 2022

- комментировать

- ★5

- Комментарии ( 11 )

Долг тоже за рубли!

- 30 мая 2022, 15:35

- |

В своих соцсетях я публиковал вот эту картинку, когда только обсуждался вопрос о том, как будут платить за газ рублями.

Логично было предположить, что схема по оплате купонов и погашение евробондов в случае отказа США проводить платежи должна быть точно такой же, только в обратном направлении.

И вот РИА сообщает, что Москва проведет расчеты с держателями российских еврооблигаций с помощью механизма, действующего по тем же правилам, что и схема продажи газа за рубли. Так заявил в беседе с газетой «Ведомости» глава Минфина Антон Силуанов.

Тут возникает резонный вопрос — насколько предложенная и прогнозируемая схема будет интересна для инвесторов. Злые языки скажут, что никто не пойдёт на этот шаг (они же это говорили и про газ за рубли). Патриоты скажут — Москва всех переиграла. Истина, конечно, где-то посередине.

Я всегда считал, и пока у меня не было повода усомниться в этом, что деньги аполитичны, а личные интересы капиталистов и инвесторов всегда стоят выше общественных. Если я владелец крупного пакета долга, то у меня есть возможность выкручивать руки правительству или корпорации в случае её дефолта, занимаясь по сути шантажом, но в законном поле. Если нет, то я либо должен присоединиться к такому владельцу, либо войти в коалицию с другими, чтобы стать группой с крупным пакетом, либо искать выход самостоятельно. И при всех равных прочих, последний вариант зачастую для меня менее рискованный. Если же я ещё и россиянин, а возможно олигарх, то окажется, что последний вариант для меня вообще чуть ли не единственный, так как даже в случае успеха на поприще шантажа, я могу оказаться в ситуации, при которой мои активы всё равно заморозят, а возможно даже экспропреируют. Запад прекрасно показал, что санкции выше международного права да и вообще любого другого права.

Отсюда получается, что схема «долг рублями» в реальности может вызвать неподдельный интерес у инвесторов. И эта же схема создаст спрос на иностранную валюту, хотя в текущих условиях пока он не выглядит существенным.

Кого же выпускали из валюты?

- 30 мая 2022, 13:49

- |

Конечно на вскидку тут появляется Газпром, буквально озолотивший от газодолларов. Впрочем и наши нефтяники тоже накопили стооолько валюты за три месяца СВО, которую им и девать некуда, что выходить «по 55» ну совсем тоскливо.

Получается что вся эта пляска вокруг вредности слабого рубля-пляска в интересах Газпрома и Роснефти и Ко.

Но не только. Теперь, когда экспортёры получили больше рублей со своей валютной выручки, то теперь курс можно «уронить» чтобы эти же экспортёры рассчитываясь в рублях со своими валютными кредиторами только на этой простой движухе по факту отдадут на 15% меньше, ибо селя-ви-рассчитываемся в рублях по курсу.

( Читать дальше )

Продовольственная безопасность и инфляция

- 30 мая 2022, 13:43

- |

1. Наше с.х. растет от года к году. Земледельцы налегают на выращивание зерновых, а животноводы – на разведение птицы и свиней (остальных видов скота у нас мало, и его поголовье сокращается);

2. Интересные неинтуитивные факты на фоне упомянутого роста отрасли:

— посевные площади растут исключительно за счет фермерских хозяйств, на долю которых приходится лишь ок. 15% продукции, в то время как у крупных организаций посевные площади сокращаются;

— парк с.х. техники непрерывно ужимается, за десятилетие сократившись на треть;

— наконец, и занятость в сельском хозяйстве падает от года к году.

Иными словами, производство растет рука об руку с сокращением использования всех традиционных «классических» факторов – труда, земли и капитала.

( Читать дальше )

Как торговать в условиях инсайдерского рынка

- 30 мая 2022, 13:21

- |

Мы рядовые инвесторы не имеем даже законной информации. Финансовые показатели и отчётность доступны только избранным,

инсайдерам. Вот они и забирают всю прибыль.

Как нам тогда инвестировать и торговать на таком рынке?

Только наблюдая за действиями крупняка, чисто согласно теханализу.

Графики — единственная наша информация.

Но и здесь бывают проколы. и не по нашей вине.

Последний яркий пример — инсайдерская торговля в Газпроме перед объявлением дивидендов.

Такими объёмами могли торговать только на инсайде. Знающий человек позвонил брокеру и сказал — давай действуй.

Ну брокеры у нас тоже часто принятые по «инсайду» на работу, вместо покупки нажали на продать.

И ввели нас всех в ужас и панику. Сперва акции упали, потом скорректировались вверх на половину, мы как учили начали продавать

в предвкушении второго дна, и тут новость о дивах, кто успел кто нет, короче некачественная работа инсайдеров принесла многим убытки.

Не мешало бы принять законы о качественном допуске к работе инсайдерских брокеров.

Сегежа - сила русского леса

- 30 мая 2022, 11:14

- |

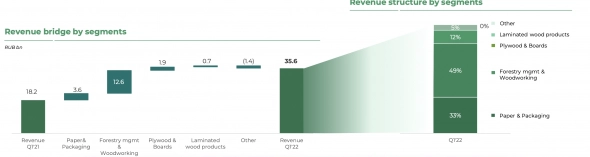

Лесопромышленный холдинг не стал прятаться и все же решился раскрыть результаты деятельности за 1 квартал 2022 года. Причем частному инвестору в РФ будет крайне интересно узнать, как обстоят дела в бизнесе компании, которая представлена в Европе и других недружественных странах.

Сама компания не считает себя затронутой санкциями. Segezha Group ведет деятельность в штатном режиме. Ни одно из юридических и/или физических лиц Группы не подпадает ни под какие текущие санкции США, ЕС и прочих.

Это заявляла компания еще в апреле. Очень надеюсь, что все так и остается. Выручка тому подтверждение. За первые три месяца года она увеличилась в два раза до 35,6 млрд руб. Все сегменты показали двузначные темпы роста. «Бумага и упаковка» +44%, «Фанера и плиты» +75%, «Домостроение» +62%. Выручка сегмента «Деревообработка» вообще выросла в 3,6 раза.

Отличные результаты поддерживаются средними ценами реализации, ростом объемов продаж и консолидацией активов ИФР и НЛХК в прошлом году. Компания ожидаемо сократила продажи в Европу, на которую приходилось 30% экспортной выручки. В связи с логистическими трудностями объемы перераспределялись на рынки Китая и Египта, а развитие поставок на рынки стран Азии, Ближнего Востока и Африки, являются прерогативой.

( Читать дальше )

Газпром - моя история.

- 29 мая 2022, 07:55

- |

Решил вам, поведать свою историю, как Ваня в Газпром инвестировал.

В конце 2009 года, в тайне от жены, я принял решение, что пришло время инвестировать в российский фондовый рынок. За три-четыре месяца накопил десять тысяч рублей и отнес к брокеру. И только после этой процедуре, сообщил супруге и что вы думаете, она закатила мне скандал: " Ты балбес Ваня, лучше бы эти деньги потратил на детей". И вот за неделю до нового десятого года, я на бирже и потирая руками, приобрел пару бумаг Газпрома. На тот момент, даже не помню, почему первой покупкой был этот эмитент, купил где-то рублей так за 170.

С того времени и по май 2018 год, я по тихой грусти, докупал «любимый» Газпром, в свой портфель и надеялся на удачу. А покупки были разные и по 200 рублей и ниже 120 рублей и до усреднялся до 136,11. На протяжении всего времени, были и единичные продажи, но в основном набирал позицию.

Даже не могу объяснить свое упорство, мне тяжело анализировать инвестиционную привлекательность компаний, ведь за плечами всего 8 классов образования. Друзья работаю на полторы ставки в школе, сторож — рабочий по обслуживанию здания. 2 мая пошел в отпуск и получил отпускных 35 тысяч рублей и зарплату 16 тысяч рубликов. Вот и 26 мая вышла новость: «СД Газпрома рекомендует выплатить за 2021г дивидендов в размере 52, 53 рубля на одну акцию.» А я в уме считаю, что дивиденды та не хилые, 83 тысячи рублей мне, чистыми. И что-то расторгался и вспомнил начало своего инвестиционного пути и побежал в магазин, купил на предпоследние деньги, дешёвое шампанское, одно яблоко, один мандарин и с женой отметил это радостное событие.

( Читать дальше )

Накопительные счета на ежедневный остаток и доходные карты на 28.05.22. В избранное.

- 29 мая 2022, 07:35

- |

❕Ключевая ставка по решению ЦБ с 27.05 — 11% ❕

ЛУЧШИЕ НАКОПИТЕЛЬНЫЕ СЧЕТА (НС) и доходные карты на 28.05.22

начисление на ежедневный остаток, можно снимать/пополнять в любой момент

17% Уралсиб по карте «Прибыль» для новых клиентов в первые 2 мес на остаток до 1 млн. Стандартная ставка — 12%.

Нужны покупки от 10к/мес со 2 месяца. Антидонор, межбанк платный.

16% (14% с 31.05) Локо-Банк по НС для новых клиентов первые 2 мес. Всем и далее — 13% (10% с 31.05).

15% УБРиР по НС «Промо» на остаток до 500К в месяц открытия + 2 след. месяца, для клиентов, которые не открывали накопительные счета в УБРиР.

СБП 100к, межбанк 0,1% (мин. 25р), антидонор 2,1%!

15% Халва (Совкомбанк): на ост. до 400к — только при условии подключения платной подписки, если сделано от 5 покупок за месяц на общую сумму не менее 10к. halvacard.ru

15% (11,5% с 31.05) Владбизнесбанк по НС до 500К

14% Транскапиталбанк (с 20.05) по НС «ТКБ Свободные средства» до 10 млн.

14% РСХБ по НС «Моя копилка» на остаток от 101₽ до 1,5 млн, 15% от 1,5 млн.

( Читать дальше )

НДФЛ с операций по ценным бумагам - это налог на казино

- 27 мая 2022, 10:19

- |

А обороты внутри этого рынка огромные, это как казино. Кто-то выигрывает, кто-то проигрывает.

Доходы равняются убыткам. Поэтому НДФЛ здесь не нужен.

Трейдеры поддерживают ликвидность на фондовом рынке. За это их надо поощрять.

А не налогами облагать как игроков в лотерею. В этом отличие.

Трейдеры это важное звено рыночной экономики, конкуренции, инвестиции в экономику.

Получает доход только биржа, брокер и налоговая служба.

Предлагаю отменить НДФЛ на операции с ценными бумагами.

За счёт этого можно сэкономить много государственных средств, наших средств.

Минфин не поддержал отмену НДФЛ с доходов по российским ценным бумагам — РБК

- 27 мая 2022, 09:59

- |

«Действующей системой налогообложения по налогу на доходы физических лиц предусмотрены инвестиционные налоговые вычеты, которые ориентированы на снижение налоговой нагрузки налогоплательщиков, осуществляющих инвестиционную деятельность на рынке ценных бумаг»

Член совета АВО Алексей Пономарев сказал, что отрицательная позиция Минфина «вызывает недоумение».

Минфин не поддержал отмену НДФЛ с доходов по российским ценным бумагам — РБК (rbc.ru)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал