Избранное трейдера Stang

Изменение ради успеха

- 05 мая 2021, 00:54

- |

После армии он стал другим человеком. Авария его сильно изменил. Родила — стала другой женщиной. Начал много читать — стал расти по службе. Выучил язык — изменились интересы. И т.д. и т.п.

Люди прошли через что-то и стали думать иначе. Изменились их мысли и действия. Почему это произошло?

Наш мозг умеет адаптироваться к изменениям. Он создает новые связи между нейронами и удаляет старые. После создания новых связей, мозг начинает работать иначе. В результате — человек меняется. Не обязательно в лучшую сторону, но меняется.

Если ты ничего не меняешь в жизни, то нейронные связи в твоем мозге тоже не меняются и твои решения остаются неизменными. Если твоя торговля не приносит ожидаемого профита или жизнь не приносит тебе удовлетворения, значит нейронные связи в твоем мозге не способны правильно (с выгодой для тебя) решать твои задачи. Ты не тупой. Ты просто не готов решать некоторые (критичные для тебя) задачи. Что делать?

( Читать дальше )

- комментировать

- ★8

- Комментарии ( 49 )

Мычали вслух и на ночь глядя

- 04 мая 2021, 22:23

- |

как всегда я жду по бренду 85 долларов и по юралс 82 доллара.

закрепление рубля в зоне 62₽—67₽ к концу 2021 года.

Ключевая ставка в США может быть повышена

- 04 мая 2021, 20:24

- |

Сегодня было опубликовано заявление министра финансов США Джанет Йеллен о том, что процентные ставки могут быть повышены, чтобы избежать перегрева американской экономики. При этом никаких временных рамок она не обозначила.

Индекс доллара в моменте отреагировал на эту новость ростом на 0,2%, индекс S&P 500 за сегодня теряет более 1%.

Если ключевая ставка в США будет повышена, это приведёт к оттоку капитала из акций в облигации, а также к выходу инвесторов из наиболее рискованных активов. Для российского рынка это может привести к падению рынков акций и облигаций, а также к снижению курса рубля.

Наш Телеграм канал: MOEX Stocks

Как выбрать корпоративные облигации для портфеля?

- 04 мая 2021, 18:55

- |

Заинтересовался корпоративными облигациями и хотел бы спросить, если ли сервисы/БД чтобы оценить надежность конторы?

Ясно, что надежность «Рашен сосиски» с 16% будет небольшой, но может быть есть способы принимать решения точнее?

Где на Руси жить хорошо?

- 03 мая 2021, 17:36

- |

На базе сухих цифр отчета построил распределение активов по регионам:

( Читать дальше )

Если ты такой умный – то почему не богатый?

- 03 мая 2021, 15:31

- |

Есть у меня знакомый, который разбирается хорошо в облачных технологиях.

Он, как только сделал сертификацию по AWS, сразу же загрузился акциями Амазона на всю котлету, долларов по 300 за штуку.

Потому что осознал, какой это охренительный продукт, и какое у него будущее. Через пару месяцев после этого, Амазон стал в своих финансовых отчетах отдельной строкой выделять AWS, и все увидели, что это – машинка для печати денег.

Мой приятель сидит сейчас на 10-кратном росте, просто потому, что он просек фишку раньше остальных.

Если ты работаешь в айти и в курсе трендов и технологий, о которых никогда не слышали твои соседи – этой информацией надо пользоваться.

Это и отличает нас, ботаников и технарей, от остальной популяции – понимание этого мира и куда он движется.

Что же происходит в реальности? О биткойне я узнал раньше всех своих знакомых, году в 2014 наверное. Прожужжал все уши про биткойн моему классу в MBA — программе, они, наверное, пальцем возле виска крутили за моей спиной.

Собственно, мой первый пост на смартабе из 2015 года – именно про биткойн.

( Читать дальше )

Пока Россия отдыхает, нефть подарит около 1 доллара движения

- 03 мая 2021, 02:57

- |

В прошлом посте — smart-lab.ru/blog/693176.php — говорилось о среднесрочном движении нефти вверх к уровню 70, но отмечалось, что все это будет происходить через «американские горки». Ровно это и произошло.

Резко пробив уровень 69, нефть также резко ушла в коррекцию, которая завершилась примерно в районе 67.40 прошлого контракта. Так рынок отреагировал на усиление пандемии коронавируса в Индии, в результате которого уровень потребления нефти в Индии сократился на 7% с перспективой сокращения до 10%, а также ( что гораздо важнее) начались новые отмены значительного объема внутренних и международных авиаперевозок, чтобы блокировать очаг эпидемии.

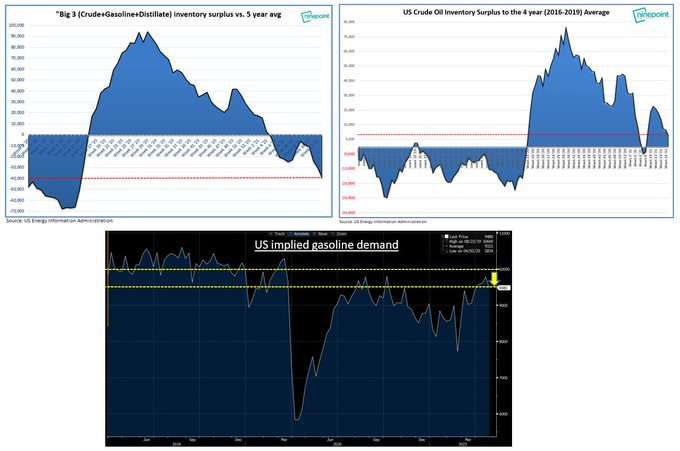

Но уже сейчас видно, что реакция рынка была избыточной и нефть должна опять вернуться к росту. Если не считать отдельных проблемных стран, в остальной части мира человечество успешно справляется с ковидом, что приводит к резкому росту спроса на нефть и нефтепродукты. Так в Штатах спрос уже сейчас вернулся к докризисному уровню.

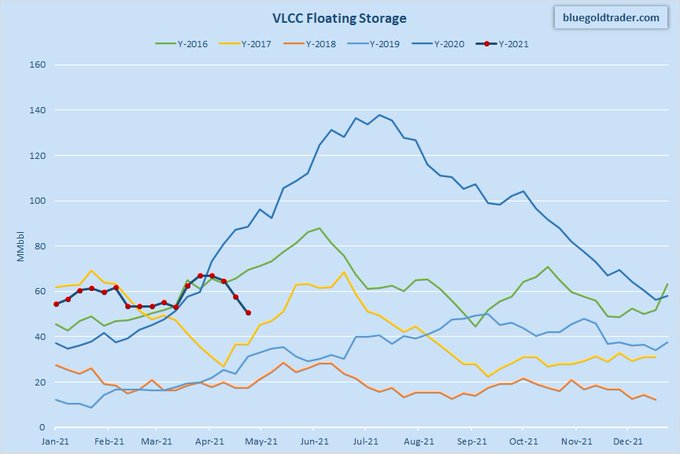

Мировой объем «плавучих запасов» нефти снизился практически до уровня 2017 года, после которого, как мы помним, нефть в течение следующего года выросла до $85.

Плюс ядерная сделка с Ираном уже не перестала быть серьезным сдерживающим «медвежьим» фактором, поскольку в рамках переговорного процесса выкристализовался целый ряд как внутренних, так и международных конфликтов, что угрожает значительно растянуть процесс во времени. Сегодняшний взрыв на иранском химическом комбинате, возможно, является практическим выражением серьезности этих конфликтов. Сейчас эксперты говорят, что «рамочное» соглашение следует ждать не раньше середины лета, а о реальной отмене санкций можно будет говорить только к концу года.

Таким образом следует ожидать выноса нового контракта к общему уровню закрытия старого в районе 67.40 с высокой вероятность пробития данного уровня и ухода к 67.67+.

Татнефть

- 03 мая 2021, 00:09

- |

Здравствуйте, Уважаемые читатели Смарт Лаба! Несколько слов об акции Татнефти. Сразу скажу, я не знаю, куда пойдёт акция, но по косвенным признакам сделаю предположение. Для анализа будут использованы: график, объёмы, открытые позиции по фьючерсам, комментарии из различных источников как срез общественного мнения. Вчера я написал статью и там разъяснил свою терминологию https://smart-lab.ru/blog/694136.php.

Немного теории. За последнее время в интернете появилось огромное количество обучающих курсов, форумов, телеграмм-каналов и просто торговых рекомендаций. Всё это приводит только к одному – уровень понимания среднестатистического инвестора сильно вырос. Люди просто стали умнее. Поэтому всю классику до 2000 года нужно воспринимать через эту призму. Соответственно, крупный игрок должен с этим считаться и искать моменты, когда даже «умные» выступят его контрагентами. Когда в комментариях пишут, что кого-то сводили на маржин-коллы, то у меня возникает вопрос в адекватности этих комментаторов. Если эти лудоманы на 100 тыс. капитала набирают позу на миллион, а потом с замиранием сердца следят за графиком, то это лично их психологические и финансовые проблемы. Я абсолютно уверен, что это статистическое меньшинство. Даже если я ошибаюсь и этих людей много, то так играть долго нельзя и ощутимых объёмов они не создают. Это статистическое меньшинство, а не большинство как нам пытаются представить классики трейдинга. Основная масса – это грамотные, образованные, успешные в своей профессии люди. Так просто их не развести. Это первое.

( Читать дальше )

Будущее за виртуальной реальностью

- 02 мая 2021, 15:43

- |

Капитализму для жизни нужно расширение. Это или выход в космос (Илон Маск), или виртуальная безграничная реальность.

Как будет выглядеть новая реальность? Эта заметка — фотоотчет о первых впечатлениях от виртуальной реальности.Совершил импульсивную покупку и приобрел шлем виртуальной реальности Oculus Rift S. В связи с мировым карантином, большого выбора шлемов не представлялось (их раскупают моментально).

Каково же было мое удивление, когда дома, распаковав коробку со шлемом, обнаружил, что его не подключить к моему топовому ноутбуку MacBook Pro 16 (это к тому, что если будете покупать себе шлем, то внимательно изучите, что для него нужно и какие игры его поддерживают).

Оказывается, что шлемы не поддерживают продукцию Apple. Нужна Windows. У меня она и так стояла на ноутбуке (не переношу Mac Os), но подключить шлем все равно не было возможности, потому что для требовался порт Display Port. Что это такое? Поиски навели на покупку адаптера-переходника, которых в городе Краснодаре было всего две штуки. Путь в виртуальную реальность тернист.

( Читать дальше )

Новости и биржевая игра

- 02 мая 2021, 01:06

- |

Здравствуйте, Уважаемые читатели Смарт Лаба! Знакомство со здешней публикой было весьма познавательным. В том смысле, что я много нового о себе узнал))). Но никакой обиды у меня нет. Я знал, где и что размещаю. Ожидал подобную реакцию. К моему удивлению, эта реакция была более вежливой и дружелюбной, чем могла бы быть. Слова «Путин», «патриотизм» здесь как красная тряпка для быка. За этими словами стоят мощнейшие управленческие процессы. Если их не понимать на должном уровне, то и варианты будущего становятся гаданием на кофейной гуще. У меня нет инсайдерской информации из Кремля, но есть некоторые знания. На основе этих знаний я излагаю свой вариант будущего. Он может вам не нравиться, но если вы даже не потрудились ознакомиться с аргументацией, то как же этот вариант может быть «пропагандой»? Уточняющих вопросов не было вообще. Значит люди, поспешившие назвать меня всякими существительными, сами живут в абсолютно понятном и предсказуемом для них Мире. Отсюда вывод. Нужно слушать этих людей и ориентироваться на их виденье будущего. А здесь беда. Нет на Смартлабе хорошей аналитики. Причём не только о политике, но и о рынке. Изредка попадается хороший копи паст. Недавняя история с разгоном акции GME показала это.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал