Избранное трейдера Stang

Две России

- 28 апреля 2021, 17:55

- |

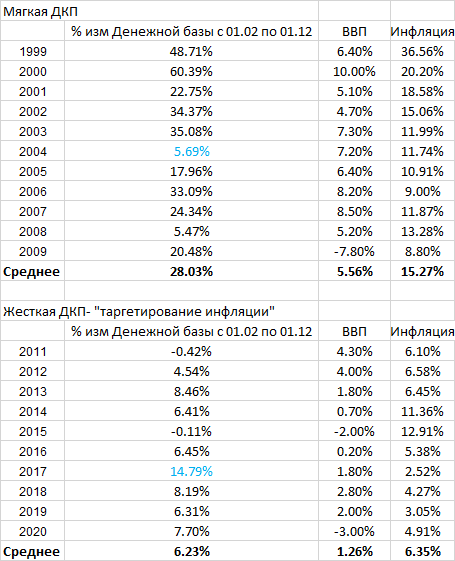

Если взглянуть на строку средних, то кому еще не очевидно сказанное мною в начале топика?

Но, глядя в таблицы, возникает два естественных вопроса:

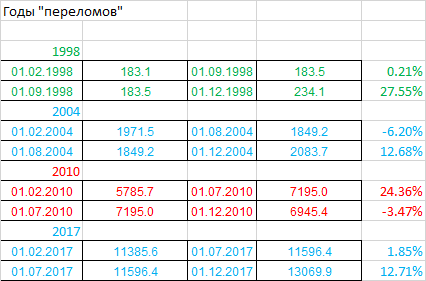

— почему нет 1998-го и 2010?

— что было в 2004-м и 2017-м, явно выбивающимися из общей тенденции? (с 2008-м все понятно — кризис)

Ответы на них мы находим в разбиении этих годов на два периода

( Читать дальше )

- комментировать

- ★19

- Комментарии ( 231 )

ФАС не против сталеваров

- 28 апреля 2021, 11:04

- |

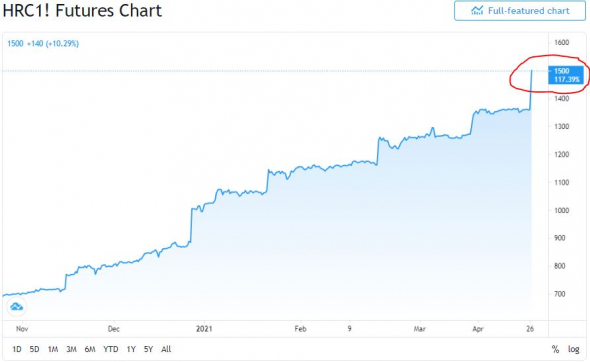

ФАС не против сталеваров, они просто делают свою работу. ММК, НЛМК и Северсталь падали вчера на 3-6% на новостях о том, что ФАС возбудила дело о картельном сговоре на рынке горячекатаного проката (HRC). Давайте разберемся, что происходит.

- Мы не ждем, что сговор будет обнаружен.

- История показывает, что ФАС проверяет все отрасли, в которых происходит резкий рост цен.

- Чтобы это торговать, надо быстро ориентироваться в цифрах.

Мы не ждем, что сговор будет обнаружен

27 апреля на сайте ФАС появилась новость, что ФАС подозревает Северсталь, НЛМК и ММК в сговоре. Якобы они, используя свое монопольное положение на рынке, необоснованно подняли внутренние цены на горячекатаный прокат (HRC). В связи с этим ФАС начал проверку, а компаниям грозит штраф и впоследствии регулирование внутренних цен на сталь.

Мы не ждем, что сговор будет обнаружен. Цены на внутреннем рынке РФ всегда формировались с премией к экспортным, а сейчас сталевары даже меньше поднимают цены, чем могли бы в соответствие с мировыми ценами:

( Читать дальше )

7 мифов про рыночную заявку

- 28 апреля 2021, 09:29

- |

Мифы про рыночные заявки

В данном обзоре представлены примеры, демонстрирующие поведение рыночных заявок 23 апреля 2021 года во время основной сессии на фондовой секции Московской Биржи. Большинство из приведенных фактов будут полезны начинающим трейдерам, однако агрегатные показатели и аналитические материалы могут заинтересовать и экспертов.

Миф 1. Рыночная заявка исполняется по рыночной цене

Причина этого весьма распространенного заблуждения кроется в неудачных формулировках, используемых в брокерских системах и мобильных приложениях.

В определениях часто используется ссылка на конкретный уровень цены, например на «рыночную цену» или «лучшую цену». Вот пример описания, которые можно встретить сегодня:

Рыночная заявка — это заявка купить/продать определенное количество лотов по лучшей доступной цене.

( Читать дальше )

Календарь событий на сегодня

- 28 апреля 2021, 09:00

- |

Доброе утро! Сегодня мы ожидаем следующие экономические события:

| IV МЕЖДУНАРОДНЫЙ БАНКОВСКИЙ ФОРУМ «КАЗНАЧЕЙСТВО», TREASURY-2021 | >>> | |

| IV МЕЖДУНАРОДНЫЙ БАНКОВСКИЙ ФОРУМ «КАЗНАЧЕЙСТВО», TREASURY-2021 | >>> | |

| 17:00 | выступление главы ЕЦБ Лагард | |

| 17:30 | запасы нефти EIA | |

| 21:00 | решение ФРС по процентной ставке | |

| 21:30 | пресс-конференция ФРС |

По российским акциям сегодня у нас следующие события:

По американским акциям сегодня у нас следующие события:

( Читать дальше )

Фьючерс на рулонную сталь +11.40%

- 27 апреля 2021, 22:33

- |

U.S. MIDWEST DOMESTIC HOT-ROLLED COIL STEEL (CRU) INDEX FUTURES (CONTINUOUS: CURRENT CONTRACT IN FRONT)

1515 USD +155 (+11.40%)

А как там поживают мои портфели?

- 27 апреля 2021, 22:29

- |

А как там поживают мои портфели?

Сегодня я вспомнил, что у меня был исследовательский проект с использованием виртуальных портфелей, компоненты которых выбраны на основе каких-то идей, и решил проверить — какую доходность они смогли показать.

В этот раз я решил не публиковать скриншот.

Ибо думаю, что читателям будет удобнее пользоваться ссылкой.

https://smart-lab.ru/q/portfolio/Speculator2016/order_by_title/asc/

( Читать дальше )

ФРС выкатила данные по денежной массе

- 27 апреля 2021, 21:43

- |

За Март ФРС намайнила $427 млрд!

График долларового денежного агрегата М2 за 5 лет выглядит так:

На таком топливе сипа легко улетит выше 4600. Не вздумайте шортить фонду. Покупайте всё, что шевелится!

Следующая публикация будет вечером 25 мая. Поставил себе в календарь.

Тинькофф Банк - последний вагон локомотива

- 27 апреля 2021, 19:29

- |

TCG Group завершил прошлый год на позитивной ноте. Компания показала рекордный рост. За год число клиентов достигло 13,3 миллиона человек, что по праву отдает Тинькофф 3-ю строчку рейтинга крупнейших банков страны. Но на этом рекорды не заканчиваются. В этой статье я хочу проанализировать отчет за прошлый год и понять, стоит ли гнаться за уходящим локомотивом или впрыгивать в последний вагон. Но сначала, к цифрам.

Чистые процентные доходы за 2020 год составили 102 млрд рублей, что на 17,7% выше показателей 2019 года. Это произошло благодаря росту клиентской базы и валового кредитного портфеля Группы на 16,0% с конца 2019. Низкая ключевая ставка ЦБ оказывает сдерживающий эффект. А вот в 4 квартале наметились негативные сдвиги. Одни лишь операционные расходы увеличились на 65,9%.

Чистые комиссионные доходы увеличились на 20,3% до 24,6 млрд рублей. Способствовал этому рост комиссия за брокерское обслуживание в 8 раз до 5 млрд рублей, а также увеличение доходов по эквайрингу и обслуживанию счетов ИП. Напомню, Тинькофф Инвестиции занимает 1 место в России по количеству открытых, активных брокерских счетов. Поэтому рост доходов был лишь вопросом времени.

( Читать дальше )

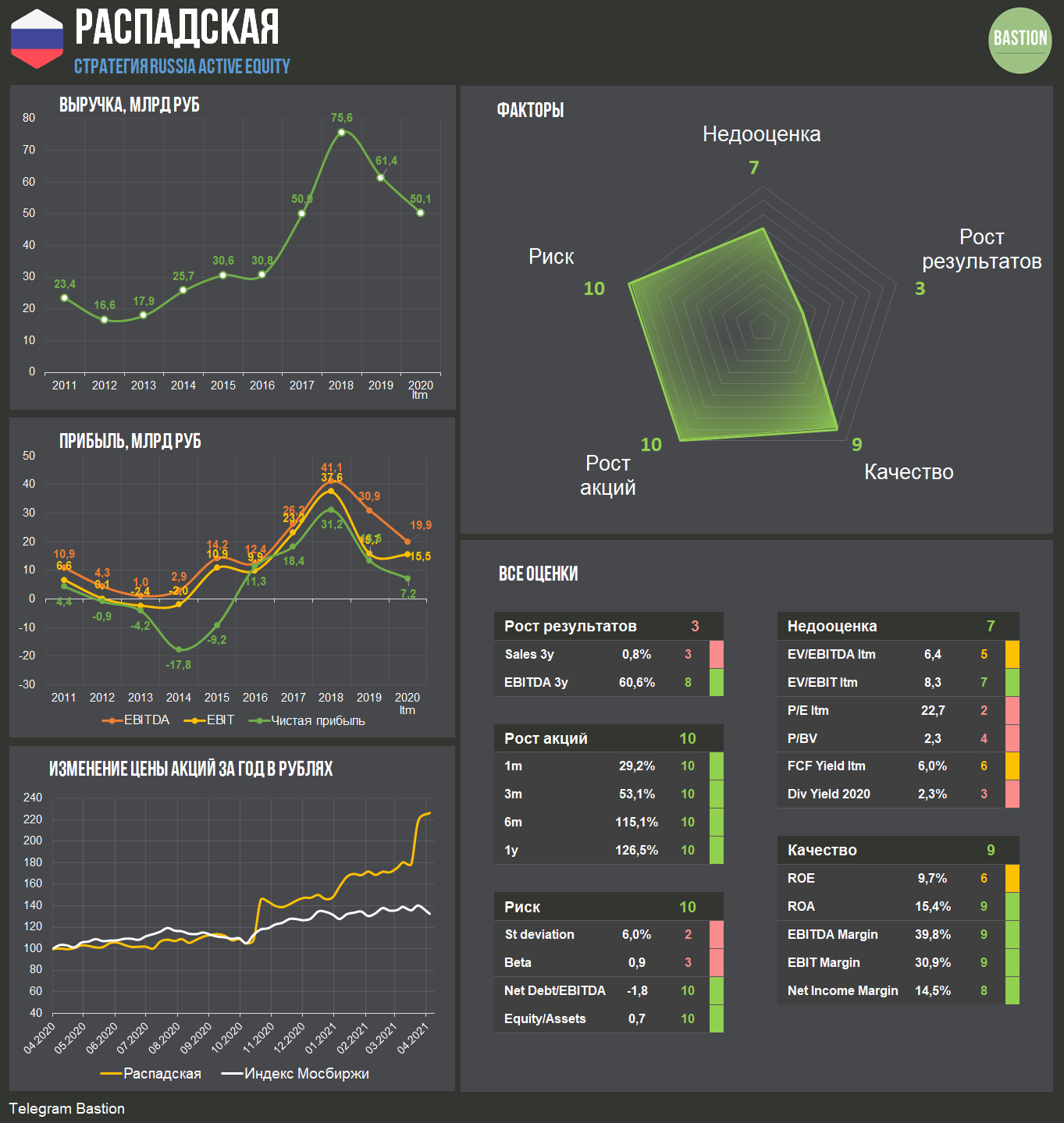

Распадская - куда расти дальше?

- 27 апреля 2021, 14:14

- |

Распадская — один из крупнейших производителей коксующегося угля, который является основным компонентом сталелитейного производства. Главный акционер компании с долей почти в 90% — крупнейший российский производитель стали Группа Evraz.

Бизнес-модель компании: Распадская и другие угольные активы Evraz (прежде всего, Южкузбассуголь) добывают уголь, продавая его материнской компании. Та использует его для выпуска собственной стали, а излишки экспортирует через швейцарского трейдера East Metals AG.

В такой схеме Распадская является полностью зависимой в своих решениях от акционера, что часто негативно сказывается на корпоративном управлении. Например, компания, вместо выплаты больших дивидендов, дает кредиты на сотни миллионов долларов взаимосвязанным сторонам.

В 2020 году появилась надежда, что Распадская придет к более прозрачному и понятному управлению. В конце прошлого года была объявлена большая сделка по приобретению другого угольного актива Evraz — Южкузбассуголь. Таким образом, Evraz решил сосредоточить все свои угольные активы на базе Распадской.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал