Избранное трейдера Stang

EURUSD - глобально в долгую покупки

- 04 апреля 2021, 01:38

- |

Планирую ближе к 20 числам пристально следить за евро-долларом, буду искать варианты лонгового сценария.

- комментировать

- ★1

- Комментарии ( 1 )

Информация про корреляцию активов и открытые позиции на Московской бирже

- 03 апреля 2021, 17:25

- |

Начитавшись книгу « Уильямс Л. Секреты торговли на фьючерсном рынке: Действуйте вместе с инсайдерами. М.: Альпина Бизнес Букс, 2007. – 239с.»

Картина текущего состояния рынка.

Рис. 1 Нормализованные индикаторы

Нефть уже 2 недели не растет, индекс российских гособлигаций в этом году падает. Мини фьючерс на SP500 преодолел уровень сопротивления, оттолкнулся от него и пошагал дальше. Фьючерс РТС все это учитывает.

( Читать дальше )

Нижнекамскнефтехим: заводы-спутники 1-й очереди ЭП-1200

- 03 апреля 2021, 15:51

- |

В начале апреля 2021 года компания НКНХ обыденно опубликовала следующую новость

https://www.nknh.ru/pressroom/news/pao-nizhneka...

В ПАО «Нижнекамскнефтехим» состоялось совещание и подписание контрактов между ПАО «Нижнекамскнефтехим» и компанией Lummus Technology LLC.

Контракты заключены 31 марта на предоставление лицензий и инжиниринговых услуг на технологии для производств в составе нового олефинового комплекса (ЭП-600). Такие производства включают установку по производству этилбензола и стирола мощностью 250 тыс. тонн в год с использованием технологий EBOne и CLASSIC SM, а также установку метатезиса олефинов для получения пропилена полимерного качества мощностью 150 тыс. тонн в год с использованием технологии димеризации этилена и конверсии олефинов компании Lummus Technology.

Попробуем провести анализ и разобраться, что это все означает и где этому место в первой очереди ЭП-1200 и в финансах по его строительству

( Читать дальше )

Пара слов про СургутНефтеГаз

- 03 апреля 2021, 11:46

- |

Написано в ветке обсуждения эмитента тут:

smart-lab.ru/forum/SNGS/

Контора предельно прозрачная.

Богданов — фигура и в отрасли, и в регионе очень уважаемая.

Бизнес у конторы тоже прозрачный и в масштабах отрасли — пожалуй наиболее эффективный, ну как минимум не сильно уступают Лукойлу. А иногда и не уступают. Никаких стремных проектов, никаких закапываний бабла в «прорывные зеленые технологии». Бурят дырки, качают нефть, попутный газ, перерабатывают и продают на месте, что не перерабатывают — успешно торгуют на экспорт.

В политике не замазана ни контора, ни сам Богданов. Да, понятно, что колеблется вместе с курсом партии и правительства©, но в пределах национальной традиции. Да, Богданов в штатах под санкциями, да, есть некоторые ограничения штатов в отношении СНГ (например им не дают в долг американские банки, БУГАГА!), но в ретроспективе — контору все эти обкладывания флажками зацепили чуть менее чем никак, бизнес как вяло, но стабильно рос — так и растет. Планета большая, и «демократический западный мир» — это всего 10% планеты. Остальных 90% планеты СНГ для своего бизнеса хватает за глаза.

( Читать дальше )

Заморозка цен на сахар и подсолнечное масло была бы оправдана, если бы длилась 2-4 недели - Финам

- 02 апреля 2021, 18:39

- |

Когда правительство вводило заморозку цен на сахар и подсолнечное масло, премьер-министр Михаил Мишустин сразу сказал, что данные меры никак не могут быть отнесены к рыночным и должны использоваться только крайне ограниченно и весьма непродолжительный период времени. Абсолютно верное заявление! Впрочем, уже тогда в некоторых наиболее отдаленных районах, характеризующихся большим логистическим плечом, были отмечены случаи возникновения локального дефицита сахарного песка. Просто потому, что население кинулось закупаться этим продуктом «про запас».

Однако, «временные меры» все затягиваются и затягиваются. Теперь руководство страны продлило заморозку цен на сахар до начала июля, а на подсолнечное масло — до начала октября. При этом стоит отметить, что Россия, несмотря на слабый урожай сахарной свеклы в прошлом году (было произведено порядка 5 млн тонн сахара, при среднем ежегодном потреблении нашими гражданами около 6 млн тонн и переходящих остатках предыдущих периодов порядка 1,3 млн тонн — т.е. хватало если не для поддержания экспорта, то точно для внутреннего потребления).

Так что же произошло на самом деле? Основной рост цен на продукты питания (на все, а не только сахар и масло) вызваны существенно выросшей инфляцией издержек. Проще говоря, все, кто стоит в этой цепочке «от поля до прилавка» — сельхозпроизводители, заводы пищевой промышленности, логистика, ритейл и т.д. — стали нести гораздо большие расходы на осуществление своей деятельности.

Почему? Упал в цене рубль (и, соответственно, вырос доллар. А у нас львиная доля оборудования в пищевом производстве импортная, многие компоненты, сырьё, субстанции, улучшители, узлы и агрегаты для техники — тоже закупаются за валюту). Выросло в цене топливо. Подорожали складские и транспортные услуги. В этих условиях самым важным было — субсидировать производителям их деятельность чтобы хотя бы частично компенсировать возросшие расходы.

А заморозка цен? Она была оправдана, если бы длилась 2-4 недели. Но не более. Сейчас же, когда выяснилось, что помощь со стороны правительства производителям явно недостаточна, аграрии и пищевая промышленность столкнулись с тем, что реализовывать тот же сахар по указанным свыше ценам просто невыгодно — предприятие будет работать себе в убыток, генерируя отрицательный денежный поток, «проедая» основные средства, снижая зарплаты сотрудникам или, как уже бывало, вовсе закрываться.

Неудивительно что в текущих условиях производители элементарно перестали отгружать сахар в торговые сети, чем поставлять его по убыточным ценам. Чего ждать дальше? Как только потребители узнают о возможном дефиците сахара и подсолнечного масла, они мигом сметут с полок магазинов то, что еще осталось. Да, сейчас ритейл утверждает, что дефицита нет, и даже имеются некоторые запасы. Поверьте, если начнётся ажиотажная покупка того же сахара, эти запасы растают мгновенно. Остается утешать себя только одной мыслью — есть много сахара вредно.

И последнее — совсем уже удивительное. Цены выросли практически на все. Даже в том же продуктовом сегменте подорожали и мука, и молоко, и яйца, и хлебобулочные изделия, и мясо, и рыба. Но из огромного перечня всей этой продукции в качестве мишени были выбраны почему-то подсолнечное масло (которого у нас производится много) и сахар, производство которого хоть и упало, но по крайней мере до тех уровней, которые позволяют обеспечивать страну без перебоев. А ведь цены на сахар находятся отнюдь не на рекордном уровне — они всего лишь вернулись на те отметки, где были пару лет назад. А про сахар по 55 рублей все уже и вовсе забыли. А ведь с тех пор прошло всего 6 лет. Сдается мне, что сахар пострадал потому, что был выбран в качестве «мальчика для битья» чтобы продемонстрировать наверх свою бурную деятельность.Коренев Алексей

ГК «Финам»

На чём зарабатывает компания Башнефть?

- 02 апреля 2021, 16:32

- |

Сегодня рассмотрим на чём зарабатывает Башнефть, разобрав структуру выручки, рынки сбыта и производимую продукцию Башнефти, и все факторы, которые оказывают влияние на выручку и прибыль нефтяной компаний из Башкирии.

Производимая продукция и оказываемые услуги Башнефти

1.Нефть

2.Нефтепродукты (дизель, бензин)

3.Газ

Рынки сбыта продукции Башнефти

1.Реализация в России

2.Экспорт в страны СНГ

3.Экспорт в дальнее зарубежье

Факторы, которые оказывают влияние на прибыль Башнефти

1.Изменение курса рубля по отношению к другим валютам, так как около 43,8% выручки Башнефти приходится на экспорт.

2.Изменение цен на нефть

3.Изменение цен на нефтепродукты

4.Размеры экспортных пошлин, акциз и НДПИ. Увеличение/уменьшение налоговой нагрузки и размера пошлин сказывается на рентабельности бизнеса и итоговой чистой прибыли компании. В данный момент, налоговая нагрузка

( Читать дальше )

Зачем нужны облигации в период низких ставок?

- 02 апреля 2021, 15:29

- |

Последние 40 лет вместе со снижением ключевой ставки ФРС постепенно падала и доходность облигаций. Момент, когда долговые инструменты перестанут генерировать существенный денежный поток, стал вопросом времени. А пандемия коронавируса и ответные действия регулятора лишь ускорили его наступление.

Доходность (yield, серый) и окупаемость (return, зеленый) вложений в 10-летние облигации Минфина США

При этом отдельные аналитики и фонды предвидели его раньше других. Например, суверенный фонд Норвегии еще в 2017 году увеличил долю рисковых инструментов в портфеле. Другие же институционалы попадают в новую реальность только сейчас, а вместе с ними без почвы под ногами оказываются и их клиенты.

Принято считать, что рынок долговых инструментов управляется «умными деньгами», которые обладают обширным доступом к информации и, как следствие, лучше других игроков умеют держать нос по ветру. Если от облигаций массово отказываются крупнейшие пенсионные фонды и управляющие компании по всему миру, то зачем они вообще нужны частному инвестору?

( Читать дальше )

Ежемесячные наблюдения (март)

- 02 апреля 2021, 15:04

- |

По индексам:

•в марте всех удивил немецкий индекс DAX, который состоит преимущественно из промышленных активов — +9%. Российских индекс тоже в порядке, даже обогнал S&P 500. Турецкий индекс падает из-за неразберихи в ЦБ и роста ключевой ставки.

По валютам:

• ничего интересного кроме роста турецкой лиры. Стабилизация текущей цены на usdrub — позитив для отечественных экспортёров.

Товары:

•палладий вырос из-за аварии на руднике GMKN, остальные цены нормализуются после роста в первые 2 месяца 21.

Акции:

•порадовал RUAL, +26% за месяц, хотя в него никто не верил. Отчёт за второе полугодие вышел достойным, при текущих ценах на алюминий, дальше — лучше. ENPG отстаёт, но подтягивается.

•отечественный нефтегаз вырос на рублебочке в 5000р и возможном возврате части льгот, которые отобрали в прошлом году. TATN SIBN GAZP TRNFP выглядят все ещё недооценными, на мой взгляд.

( Читать дальше )

Только по рынку. ИЛЛЮЗИЯ "БОГАТСТВА"

- 02 апреля 2021, 15:00

- |

График ниже.

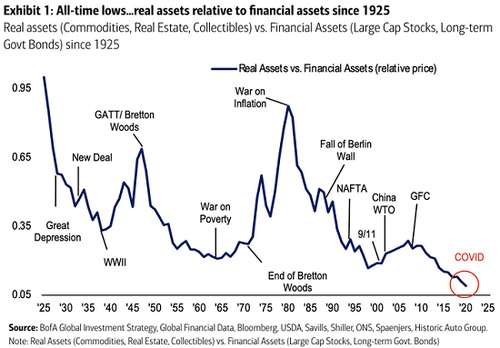

Отношение материальных активов к финансовым активам, по сути которые просто воздух.

Все что было создано из НИЧЕГО в последствии в это и превратится.

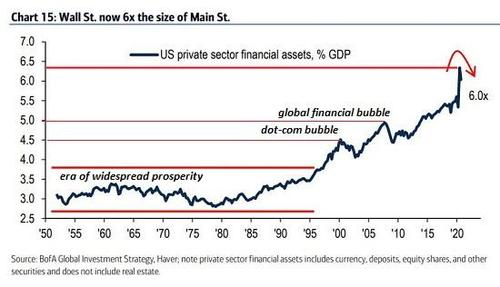

А это отношение ВВП США к финансовым активам. Виртуальный финансовый сектор в 6 раз больше.

Представляете на сколько завышены реальные оценки?)))

Вот такая вот ИЛЛЮЗИЯ «БОГАТСТВА»

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал