Избранное трейдера Stoic

Тестирование стратегий. На примере индекса Московской биржи.

- 12 декабря 2017, 17:16

- |

Программ для тестирования много. Как-то начал считать, дошел до цифры 33 (https://smart-lab.ru/blog/236254.php).

Но, сколько бы их ни было, все равно чего-то не хватает: то танцы с бубном со входными данными, то отсутствие какого-нибудь функционала, то проблемы с установкой самой программы ТА, «то полы кривые» и т.д.

Поэтому создал свой тестер, на c#, назвал Xtest.

Вкратце напишу про то, как он работает на примере индекса Московской биржи (ранее — индекс ММВБ).

Стратегия простая:

Покупаем, когда начался рост. Продаем либо по стопу, либо по тэйк-профиту.

Для шорта — зеркально.

Для входа в позицию выбрал простой индикатор, рассказывать про него не буду, поверьте, он банальный. Одна переменная, назвал Param1.

Выходы: будем подбирать stopLoss, takeProfit и SLforTP (stopLoss для takeProfit), они в блоке «Strategy Parameters» на вкладке Parameters.

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 26 )

Доливка: методика

- 10 декабря 2017, 22:44

- |

Доливка — жаргонное выражение трейдеров подразумевает под собой увеличение количество лотов к имеющимся в инструменте, по которому у трейдера имеется некоторый профит. Фактически это есть усреднение лонга (шорта). Доливка именно профитностью отличается от усреднения, при котором, наоборот, у трейдера имеется некоторый убыток в данном инструменте.

При любом использовании метода усреднения лонга (шорта) имеются риски. Трейдинг сам по себе носит много факторов риска получения убытка.

При каких условиях доливка оптимальна и как ее использовать? С чисто математической точки зрения оптимально увеличивать количество лотов доливкой, на которое позволяет на текущий момент ваш профит. Рассмотрим пример на лонге.

Ваша покупка была на 100 руб при объеме 10 лотов.

Рост инструмента составил 130 руб, то есть ваш профит составил 300 и позволяет купить дополнительно 2 лота. Целесообразно произвести доливку именно на эти 2 лота.

Тогда ваш средний лонг составит (100*10+130*2)/12=105 рублей, что позволит вам достаточно комфортно чувствовать даже при падении цены на 20%.

Доливка очень опасный инструмент, несмотря на то, что у вас имеется профит, так как вероятность снижения цены больше, чем роста. И вы рискуете не только потерять профит, но и получить убыток без достаточного основания продолжения роста. Очень полезно использовать в этом случае индикаторы-осцилляторы, например, я рекомендую индикатор РСИ. Если его показатели имеют высокие, близкие к максимальным, то производить доливку не стоит, а наоборот, зафиксировать профит.

Рассмотрим для примера график акций Сбербанка на часовом ТФ от 22/11/2017. Стрелками указаны высокие показателя индикатора РСИ и дата свечи.

joxi.ru/BA06d0PCB8N1Xm

1. Допустим, что у вас 100 лотов в лонге с имеющимся профитом в 10 рублей по купленным лотам по цене 222 рубля. Профит равен 100*10*10=10000 рублям, что позволяет купить на профит 4 лота, в котором 10 акций.

Если вы все же решились на покупку, то ваш средний лонг составит (222*100+232*4)/104=222,38, что особо не сильно влияет цену среднего лонга.

2. А вот если вы в 2 раза увеличили лонг, то (222*100+232*100)/200=227 рублям.

Проходит время и на открытии через день, 24/11/2017 цена падает до 223, что в первом случае сохраняет за вами профит, хоть и значительно меньше, но все же профит составляет практически 1000, а во-втором, у вас значительный убыток, который уже при первоначальном количестве лотов (100) составляет 8 рублей на 1 лот, а итого ваш профит в 10 тысяч превращается в убыток в 8 тысяч рублей.

joxi.ru/L21WLzPC6NWVOr

Если вы поставили стоп всей позы на цене, по которой вы сохраняете хоть маленький профит, например, 228 руб, то в этом случае ваша доливка принесла убыток в 4000 руб, хотя вы сохраняете профит в 2000 руб.

Вы потеряли фактически имеющийся профит в 10000 рублей, так как у вас сработал стоп-лосс на 228 (СЛ). Думаю, что при доливке на 4 лота, вы спокойно бы сохраняли позиции.

Смотрим дальше.

joxi.ru/Drlzao4i4zJxG2

29/11/2017

Вы начинаете переживать из-за упущенного профита. И на открытии при наличии зеленой свечи с учетом ажиотажа на инструменте Сбербанка опять открываете лонг на 100 лотов по 230 руб. Обращаю внимание, что РСИ опять имеет высокие показатели. Ваш средний лонг равен 230 руб., а СЛ на 225 (примерно на -2% от цены инструмента). И 04/12/2017 выясняется что цена падает до 221 и срабатывает СЛ, принеся убыток в 5000 рублей, и от вашего по должному маленькому всего в 1000 рублей убытку вы получаете уже в -3000 рублей.

joxi.ru/82QeVQ6c1aZZW2

Но вы все еще находитесь в идее роста и индикаторы считаете чушью. Часто в таких ситуациях, по большей мере не совсем уравновешенных трейдеров начинают сразу идти ва-банк. И вы после некоторых сомнений опять покупаете 200 лотов по 222 руб., поставив СЛ на 220 руб.

Но приходит 07/12/2017

joxi.ru/BA06d0PCB8N4Jm

и ваш СЛ срабатывает. Вы находитесь в растерянности, плохом настроении и считаете свои убытки. А они при использовании СЛ составили -7000 руб. А в случае доливки на сумму первоначального профита без всяких стопов всего примерно -2000.

Примерно такую торговлю со СЛ я прочитал на одном из форумов по сбербанку одного трейдера, только числа округлил для удобства. Это трейдер вел себя поначалу как профи. Хотя я сразу понял, что он в трейдинге торгует без системно, как новичок.

А если бы совсем без доливки с удвоением, то тут убыток был бы равен -14000 рублям.

Я пример взял наобум, без всякой подготовки, только на прочтении постов такого горе-трейдера — интрадея, но из-за убытков перекрасившегося в бесцельного среднесрочника. Понимаю, что этот пример не особо подходит к теме доливки, но неплохо иллюстрирует несколько моментов в совокупности:

— доливка

— стоп-лосс

— использование индикаторов

— психологическое состояние трейдера

Показателен пример доливки на инструменте Магнит.

joxi.ru/Dr83Ky5tkLpdDA

Красными стрелками указаны покупки (вторая красная стрелка примерный уровень цены доливки), синие стрелки — СЛ на всю позу. Обратите внимание на показатели индикатора РСИ. Отмечу, что трейдер утверждал, что доливка составляла первоначальной покупки. Понятно без всяких расчетов, что его необоснованные доливки принесли убыток, который он просто СЛ зафиксировал. (отчасти он обвинял меня, не понимая сути моих постов, так как я не доливался, а усреднялся.

В приведенных примерах, ошибки состояли в непонимании правильного использования доливок от усреднения. Показательно в примерах использование индикатора РСИ.

Думаю, что трейдерам будет полезна эта статья.

Усреднение: методика

- 08 декабря 2017, 20:39

- |

Не ругайте, если вдруг заметили нечтоности, я же стараюсь для вас. Итак.

Усреднение — под этим понимается в трейдинге изменение средней цены финансового инструмента. В обиходе усреднение часто подменят понятием «доливка», «добавка», которая формально также является изменением цены.

Лучше всего понять принципиальную разницу этих понятий на примере.

1. Усреднение.

Лонг (шорт почти также)

У вас куплен ФИ по 100. Вы уверены в росте, но цена падает до 80, по которой приобретаете еще такой же объем, то есть вы усредняетесь: (100+80)*2=90.

Если бы просто по СЛ (стоп-лосс) свою покупку закрыли по 95, а потом купили бы по 80, то фактически ваш средний лонг был бы равен более 85 (дополнительно убыток по разным комиссиям по фиксированному убытку по СЛ). И это было бы вроде хорошо, но могло бы быть, что цена не дошла до 80, а отскочила бы от 90 и дальше пошла расти. В этом случае, у вас был бы просто убыток на 5% на 1 лот.

( Читать дальше )

Статистика в трейдинге с использованием индикатора РСИ (RSI)

- 28 ноября 2017, 09:48

- |

( Читать дальше )

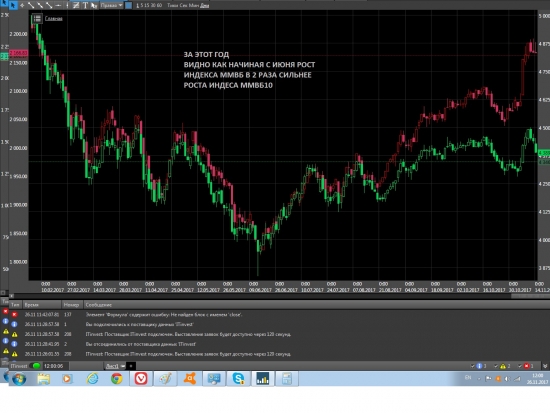

рекордное расхождение индексов ммвб10 и ммвб

- 26 ноября 2017, 12:03

- |

т.е. вся движуха в индексе ммвб за счет второго эшелона и прочих неликвидов...

а наиболее ликвидные бумажки стоят на месте, либо их сливают

я это сразу почувствовал в торговле… но как то объяснения не было…

т.е мораль в том, что счас бесполезняк хеджить портфель бумаг первого эшелона проданным фьючем на индекс ммвб 1к1...

за последние 4 месяца индекс ммвб вдвое динамичнее...

за этот год

( Читать дальше )

Ну вы готовы к хорошему фильму?

- 25 ноября 2017, 18:28

- |

СТРАТЕГИЯ

Предлагаю всем всем всем, посмотреть фильм про трейдера. Скорее всего вы этот фильм не видели. Очень давно этот фильм перевели на русский язык для меня, по моей просьбе. Часть корректировок в перевод, я внес сам на то время, в силу знаний.

https://www.kinopoisk.ru/film/strategiya-2009-483193/

именно с правильным переводом этот фильм я нашел в онлайне только в вк. но, он в закрытом альбоме.

Чтобы найти этот фильм введите в поиск в вк (галочку поставить в фильтре: «без ограничений»:

( Читать дальше )

Доходность при регулярных вложениях в боковик

- 20 ноября 2017, 12:11

- |

В настоящей заметке произведен точный аналитический расчет доходности для модели синусоидального поведения цены. Для зависимости цены от времени принята модель P(t)=P0+P1*sin(b*t). В рамках данной модели в континуальном пределе показано, что доходность на один период движения цены равна половине квадрата отношения амплитуды колебаний цены к ее среднему значению: 0.5*(P1/P0)^2. То есть единицы процентов на период для типичных значений амплитуд колебаний 10-50% на реальном рынке.

Данный результат является почти очевидным, квадратичная зависимость имеет понятный физический смысл. Доходность есть произведение превышения числа дешевых юнитов над числом дорогих юнитов, умноженная на превышение дорогой цены над дешевой. То есть (P1/P0)*(P1/P0). Коэффициент 0.5 без вычислений не угадаешь--но он должен быть порядка единицы, это тоже очевидно. Уж точно этот результат отлично известен в сообществе. Так что это как напоминание, ну и автору хотелось вспомнить матан. А то волчья реальность финансовых рынков однообразна и скучна, чистый полет моделей, интегралов и рядов Тейлора--это ж кайф :)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал