Избранное трейдера Trendovik

Кредитный кризис на пальцах

- 26 сентября 2017, 21:54

- |

| Баба Клава известная в нашем поселке самогонщица. Самогон у нее отменный. Однажды баба Клава решила что надо свое предприятие расширять, и вытеснить с рынка свою давнюю врагиню бабу Машу. Для этого баба Клава стала отпускать самогон своим самым верным клиентам, безработным алкашам, в долг. Объемы продаж взлетели как ракета. Алкаши поперлись со всей округи. Она даже цены взвинтила на свое пойло. А фигли, платить-то потом, где еще такое счастье найдешь. Разумеется баба Клава была не совсем уж дура и отпускала не просто так, а под расписку. Имя-отчество, фамилия, паспорт, когда заплатить пообещал — все честь по чести. Договор, в натуре. |

- комментировать

- ★13

- Комментарии ( 13 )

Майнинг криптовалюты с помощью браузера

- 26 сентября 2017, 14:46

- |

Появился ещё один сравнительно простой способ добычи небольшого количества криптовалюты. В отличии от кранов, браузерный майнинг не требует разгадываний капчи, и, в отличии от облачного майнинга, — никаких вложений. Криптовалюта капает к вам на счёт, когда открыта соответствующая страничка в браузере. Просто оставьте открытой эту страницу в фоновой вкладке и занимайтесь своими делами. Дело это достаточно прилично грузит процессор, но мощность майнинга регулируется в правом верхнем углу странички. Всё, что нужно, — зарегистрироваться по этой ссылке и следовать нехитрым инструкциям. Вам на счёт будет начисляться BMC (BrowserMineCoin) — локальная криптовалюта, которую можно обменять на доллары США или Российские рубли и вывести на QIWI, Яндекс.Деньги, Payeer, AdvCash, карту VISA или MasterCard. Все операции по обмену и выводу производятся в личном кабинете.

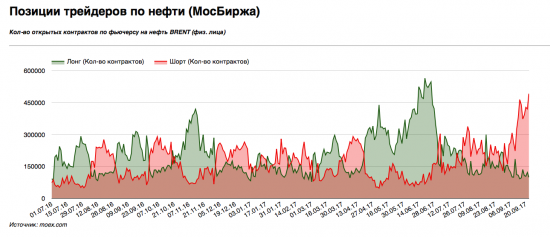

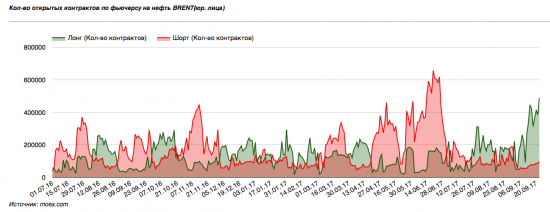

Нефть жестко имеет частных трейдеров на мосбирже

- 26 сентября 2017, 09:08

- |

Свыше 5000 физиков отчаянно наращивали шорт весь сентябрь и вчера поставили рекорд, открыв более 580 тыс шортовых контрактов!

В два раза меньше физиков имеют открытые лонги. Жалкие 94 тыс контрактов. В 6 раз меньше, чем шортов!

И это вместо того, чтобы месяц зарабатывать на лонге, как это делали юрлица;)

( Читать дальше )

Ирак, курды и рост нефти

- 26 сентября 2017, 02:51

- |

Неужели кто-то не заработал на росте brent из-за курдского референдума?

Все же было очевидно:

Турки раздражают уважаемых людей: какие-то наезды на Обаму, потом фи Трампу, требование выдачи Гюлена, блокирование авиабазы США Инджирлик (даже энергоснабжение им отрубали). Наконец покупка C400 у русских.

Им объясняли, но Эрдоган упёрся. С Меркель поссорился. Ну, ему виднее.

Тогда курды (которые находятся под защитой США) проводят референдум о независимости. Это все равно что запустить «ежа в штаны», по меткому наблюдению Никиты Хрущева.

В Турции курдов 18%, и они хотят независимости от Турции. Периодически турецкая армия проводит карательные рейды в курдских районах, убивая тех, кто осуществляет «публичные призывы к осуществлению действий, направленных на нарушение территориальной целостности».

Но вот ситуация меняется. На границе с Турцией образуется полноценное независимое курдское государство.

Пиндосы вроде бы против, но потом, «повинуясь воле народа» будут вынуждены признать новое государство.

(напомню, что США были против развала СССР и образования независимого украинского государства. А сейчас помогают чем могут. Вот как все переменилось)

См. картинку кто где находится.

( Читать дальше )

Почему я не люблю нищих?

- 25 сентября 2017, 17:11

- |

А как же духовность? Нет никакой духовности в бедном человеке! В нём только желчь, злоба и агрессия. Природа по сути своей нетерпима к неудачникам. Слабый либо умирает от голода и холода, либо пополняет собой энергетический запас более ловкого живого существа. В моей практике я не встречал бедных филантропов, зато богатый жертвователь части своего состояния — это повсеместная практика в цивилизованных странах.

Будьте богатыми, будьте интересными!!!

Момент истины. Волновой анализ нефти марки BRENT

- 25 сентября 2017, 14:10

- |

Где взять деньги на покупку 5 -ти квартир в Москве -простейший Математический анализ)

- 25 сентября 2017, 09:10

- |

Вершина потребительской корзины, показатель успешности — Автомобиль

Число автомобилей в России превысело 56 000 000

предположим что, автомобиль стоимостью 1 млн руб за год использования теряет в стоимости 10% = — 100тыс руб

упущенная прибыль по банковскому депозиту еще — 100 тыс руб

ежегодные расходы на обслуживание еще — 100 тыс руб

таким образом не самый дорогой автомобиль приносит убыток = — 300 тыс руб в год

за 50 лет владения автомобилем))

с учетом капитализации процентов, получает расходы - 18 668 367 рублей !

это без учета инфляции и как следствие

девальвации национальной валюты

человек понесет убыток равный стоимости 5 -ти Однокомнатных квартир в Москве)

много ли у нас в стране людей имеющих в собственности по 5 квартир

живущих на Канарах на доходы от сдачи недвижимости в аренду,

или на банковские проценты — наверно не много

( Читать дальше )

летние новостные "ФЕЙКИ" о падении доллара

- 23 сентября 2017, 21:13

- |

Лишний раз убеждаюсь, как всех разводят на финансовых рынках. Что везде писали и говорили последние 3 месяца про падение доллара, особенно к евро? Не забыли еще? Давайте вспоминать! Экономика США замедляется и ФРС не будет больше повышать ставки, а вот в ЕВРОПЕ наметилось что-то невероятное, а именно какой-то бешеный рост экономики и разгон инфляции. Про это начали рассказывать чуть ли не из каждого утюга. (это тема отдельного поста, как это процесс организовывается). Правда Драги в своих высказываниях был очень осторожен, говорил, что о повышении ставки речи не может быть. Более того ЕЦБ до сих пор не объявил планы о сокращении программы QE. Но бакс продолжал падать и ВОЙ, что экономика Европы будет обгонять американскую продолжался. Даже МВФ вышел и сказал, что Еврозона и Япония будут локомотивами роста мировой экономики.

А теперь, что имеем по факту? ФРС объявил о сокращении своего баланса, т.е. будет изымать доллары из системы! Сравним теперь действия ФРС и ЕЦБ! Есть разница? Или не видно ее? А что со ставками? ФРС планирует и дальше повышать ставку, в отличие от ЕЦБ.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал