Избранное трейдера Планктон Обыкновенный

Бэнкинг по-русски: Депозит в банке vs Кэш&Кэрри

- 28 ноября 2019, 10:19

- |

Вчера на смарте и в основных финансовых СМИ прошла новость про «неудачные вложения» ФГ БКС — (https://smart-lab.ru/blog/copypaste/577395.php#comment10365355)

ну и заодно свежая ноябрьская отчетность подгрузилась, вот и решил поизучать я что там у БКС банка творится в балансе.

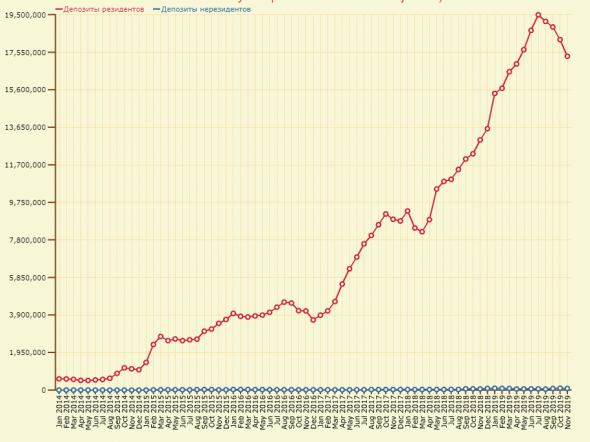

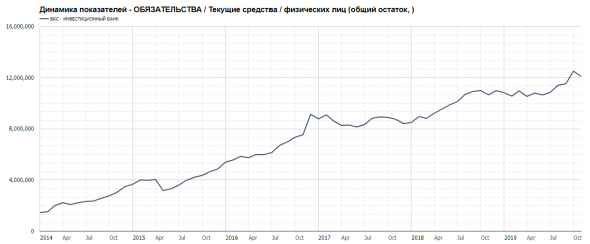

Примечательно, что взрывная динамика прироста депозитов физлиц, наблюдаемая последние несколько лет, начала активно сворачиваться — ну это и понятно ставки падают риски растут. НО!!!

Речь пойдет не об этом.

Остатки на текущих счетах физлиц резидентов 40817 — продолжают расти — как Вы думаете почему ??

( Читать дальше )

- комментировать

- ★63

- Комментарии ( 68 )

Андрей Мовчан: Почему Мосбиржа показывает рекордный рост, несмотря на застой в экономике

- 28 ноября 2019, 09:25

- |

Пока все обсуждают, как вернуть экономику России от многолетнего застоя к росту, российский фондовый рынок ведет себя так, как будто делать ничего не надо – все и так уже наладилось. В начале ноября индекс Мосбиржи (MOEX, ранее MICEX) установил новый исторический рекорд, превысив 3000 пунктов.

Весь 2019 год этот индекс устанавливал рекорд за рекордом, давая поводы для оптимистичных заключений о состоянии российского фондового рынка, перспектив инвестиций в российские ценные бумаги и вообще будущего экономики России. И правда, как может быть туманным будущее экономики страны, где фондовый индекс растет практически свечой на протяжении пяти лет?

Красивая реклама

Умелые брокеры, чья прибыль напрямую зависит от количества проданных ценных бумаг, разработали подробную аргументацию, чтобы агитировать своих клиентов увеличивать позиции в российских акциях. Их объяснение обычно сводится примерно к следующим утверждениям.

( Читать дальше )

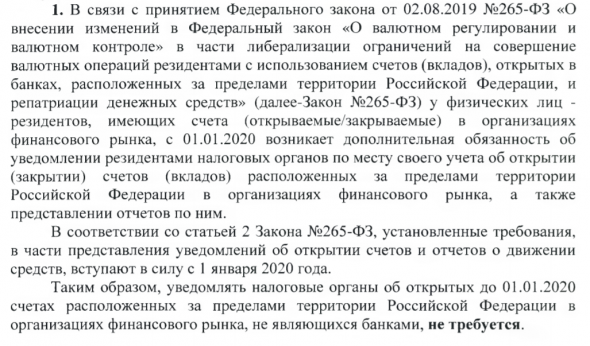

Ответ Налоговой о уведомлении, о наличи брокерского счета за границей

- 27 ноября 2019, 16:57

- |

( Читать дальше )

Бабский подход к бизнесу. "Сидеть и ждать волшебства" как основная идея директоров

- 25 ноября 2019, 00:18

- |

= = = = =

18+. Людям с неподготовленной психикой и склонностью к анальному жжению не рекомендуется чтение данного текста.

= = = = =

Рекомендуемое чтение:

Скам как основная стратегия в маркетинге, консалтинге и вообще в бизнесе

«Скучные не продают». Быть трусливым унылым говном дорого и невыгодно.

«Солидная Компания» как диагноз для директора или владельца бизнеса

( Читать дальше )

7 причин немедленно продать личный автомобиль

- 22 ноября 2019, 13:24

- |

А вы готовы продать личный автомобиль ради экономии 20.000 рублей в месяц и более?

Забью последний гвоздь в крышку гроба автовладельцев.

Вы живете не в глуши? У вас нет 5 детей? И вы до сих пор владеете машиной? У меня плохая новость. Вы как минимум недальновидный человек. И это мягко сказано.

Продавайте немедленно! Попробую аргументировать.Гвоздь 1. Сравнивайте правильно

Я постоянно натыкаюсь на статьи про сравнение своей машины и такси. Люди. перестаньте это делать!

( Читать дальше )

Медвежья заманчивость облигаций (перевод с elliottwave com)

- 18 ноября 2019, 19:31

- |

Вот типичное путешествие в жизни технического аналитика рынка. Во-первых, подумайте, что все, чему вас учили в школе об экономическом и фондовом «фундаментале», влияющем на рыночные цены. Во-вторых, из болезненного опыта осознайте, что это не так, а наоборот. В-третьих, используйте технический анализ рынка, потому что цена опережает все остальное. В-четвертых, станьте околдованными индикаторами, особенно теми, в которых продаётся «перекупленное» и покупается «перепроданное». Наконец, осознайте, что лучшим показателем из всех является сама цена.

Это четвертая часть этого путешествия, которая находится в центре внимания здесь. Когда кто-то впервые сталкивается с осцилляторами импульса, такими как скорость изменения (или Индекс относительной силы, стохастик, список бесконечен), очень легко поверить, что формула магического рынка была найдена. «Это просто. Все, что вы делаете, это продаете рынок, когда он перекуплен, и покупаете рынок, когда он перепродан». Эх, если бы! Вскоре мы начинаем понимать, что термины «перекупленность» и «перепроданность» не имеют смысла, потому что, перефразируя экономиста Дж. М. Кейнса, рынок может оставаться перекупленным или перепроданным дольше, чем вы можете оставаться платежеспособным. Настоящий момент «ага!» Наступает, когда вы помещаете показания импульса и других осцилляторов в лучший общий контекст структуры рыночной цены — так называемый волновой принцип Эллиотта.

( Читать дальше )

Сказка под названием трейдинг

- 13 ноября 2019, 20:05

- |

Везде и по всем каналам рассказывают нам сказку под названием трейдинг.

Давайте смотрим на реальный мир.

Возьмем фонд Renaissance, которого недавно обсудили тут. По заявлениям он зарабатывает не много больше 50% в год. В год, а не в месяц. И этот результат считается выдающим. У них там куча научных деятелей, математиков, программистов, у них есть связи, информация, деньги, ресурсы, люди, опыт, но они зарабатывают всего-то 50% в год.

Таких фондов в мире единицы. Вот посмотрите, портфели самых известных и выдающих людей на рынке (https://www.gurufocus.com/guru/portfolio). Они зарабатывают всего-то около 10% годовых, а ведь они не глупые люди.

А вы хорошо оцениваете ситуацию и Ваши сили? Вы действительно надеетесь получать 30% в месяц, а то и больше?

Секрет трейдинга в том что там нет прибыльных комбинаций действий. Неважно чем торгуете, на что смотрите, какие сигналы отследите, наколько верно психологически настроены. Итог всегда случайно. Иногда везет, но обычно нет.

( Читать дальше )

Небольшое эссе о текущем моменте и почему торговая война не сможет закончиться миром

- 13 ноября 2019, 17:23

- |

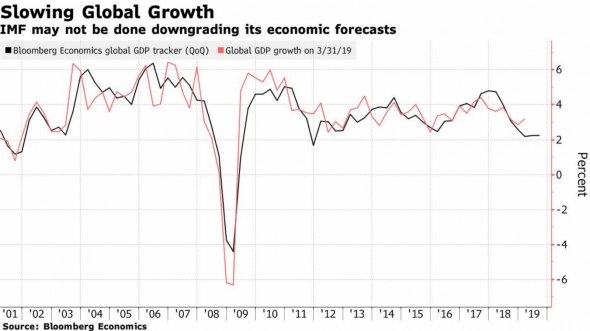

Резюме: Силы природы требуют рецессии. Политические силы делают всё, чтобы избежать спада.

Поговорим об экономике и потенциале ее роста.

Возьмем Китай для примера. Китай рос темпами выше 8-14% с 1991 по 2012 год. Это реальные темпы роста. Если бы Китай рос так 100 лет, то его ВВП увеличился бы в 13 780 раз. Даже если Китай дальше будет расти по 3% в год, его ВВП вырастет в 20. Эти цифры выглядят нереально, а значит и темп роста 3% нереалистичный. Но представим, что действительно темп 3% сохранится. Как это возможно? За счет чего теоретически так можно вырасти?

Например, увеличить население Китая еще в 2 раза. Плюс повысить уровень жизни в 3 раза. Получили 6. Повысить производительность труда в 2 раза. Получили 12. Захватить и застроить половину Евразии и Африку. Получили 20+. Однако если какой-то из этих вариантов кажется вам нереальным, это означает, что Китаю придется расти меньше.

Но важно понимать, что работоспособное население может и уменьшаться, может уменьшаться и производительность труда вслед за падением инвестиций. И уровень жизни тоже может снизиться. Можно конечно вырасти, но если вы забрались высоко в кредит, то можно и упасть. А если торговая война, развязанная США, сработает, это будет означать, что производительность труда упадет вместе с падением экспорта, а вслед за ним может упасть и уровень жизни. Бесконечно расти невозможно, рано или поздно наступает потолок роста, — причина — ограниченная территория и ресурсы земли.

Мой бездоказательный (гипотетический) тезис состоит в том, что Китай уже вырос больше, чем должен был в естественных условиях рынка. А те темпы которые мы видим сейчас, поддерживаются государством искусственно, за счет “насильственного” кредитования. Это в свою очередь рано или поздно должно плохо кончиться. Но Китай я использую здесь лишь как пример. Двинемся дальше.

Мой тезис также состоит в том, что весь мир в целом уперся в потолок роста, поэтому темпы роста экономики замедляются несмотря на все потуги властей.

Когда экономика упирается в «потолок», то эффективность традиционных инструментов ее поддержки (бюджетная и монетарная политика) снижается или вовсе пропадает. Политики слишком увлеклись стимулированием, забывая про то, что кризис — это естественное природное явление, которое расчищает дорогу для дальнейшего роста. Если вы делаете всё, чтобы избежать кризиса, то получите потолок роста. Как мы видим, все потуги ФРС по стимулированию де-факто привели к:

( Читать дальше )

Практическое использование RF на российском фондовом рынке.

- 12 ноября 2019, 17:34

- |

Так как насчет практического применения ML? Как вообще это выглядит?!

А выглядит это так, что 80% времени data scientist тратит на работу с данными, чтобы потом загнав их в модельку мобильно получить прогноз. Вообще, предполагалось что такой мощный инструмент как нейросети сможет работать с сырыми данными, то есть загонишь в нейросеть обычную котировку, а дальше могучие нейроны похимичат, сгенерируют кучу фичей и найдут нужную их комбинацию (на самом деле никаких фичей нейросети на создают, но можно представить). Ну вот например такое явление как большой ГЭП, важный показатель? Еще какой! В сырых данных он содержится, то есть можно помечтать что если мы создадим очень сложную нейросеть, то она сможет вытащить это значение самостоятельно. Что такое ГЭП нейросеть конечно не знает, но путем манипуляций с весами она найдет, что когда меняется циферка в дате то образовавшийся большой разрыв в цене имеет большое влияние для хорошей аппроксимации.

Мечты, мечты. Пока все что я видел в результате скармливания нейросети сырах данных-это слезы, боль и убожество. В общем мы пойдет другим путем. Мы не будет скармливать модели сырятину и мусор, мы постараемся кормить его качественно чтобы удои увеличивались и все такое.

Есть такое понятие как в ML как feature engenering. Наверно единственное более менее креативное что остается человеку в этом бездушном мире машинного обучения. А уж коли мы ведем речь о RF, то сам бог велел заняться этим, RF знаете ли не нейросети, там даже теоретически сырятина в данных не приветствуется. Вот этим мы и займемся.

Откуда же нам взять эти фичи и главное как? Тут каждому воля вольная. Например можно сдув пыль с WealthLab использовать старичка как генератора фичей. Кто не знает в него вшито около полусотни известных индексов и еще столько же, но с неизвестным кодом. А еще можно запрограммировать свои фичи. По своему «знанию и разумению», своих «знаний и разумений» я накопил много, но почти все они из разряда «все эти технические индикаторы не стоят ничего». Зато кое что из своего показали свою небезнадежность. В общем на первый случай я сгенерировал около 17 своих фичей, затем ранжировал их для каждой стоки, итого 34 фичи. Стоки брал из числа 20 самых ликвидных отечественных фишек с 2010 года по март 2018, что дало 50 тысяч дневных наблюдений. Прямо сказать не густо, но что есть. Тем более речь идет о демонстрации силушки RF.

Вот набор моих фичей:

Week 49303 non-null int64 GEP 49303 non-null float64 Min10 49303 non-null float64 Cl/High 49303 non-null float64 Cl/Low 49303 non-null float64 Cl/w_High 49303 non-null float64 Cl/w_Low 49303 non-null float64 wdif 49303 non-null float64 dif 49303 non-null float64 Vol20/Vol200 49303 non-null float64 tHigh% 49303 non-null float64 tLow% 49303 non-null float64 tHigh%-tLow% 49303 non-null float64 Cl/SMA21 49303 non-null float64 Cl/SMA5 49303 non-null float64 SMA5-SMA21 49303 non-null float64 Cl/(minSMA) 49303 non-null float64 Cl/(maxSMA) 49303 non-null float64 l_Min10 49303 non-null int64 s_Min10 49303 non-null int64 l_gep 49303 non-null int64 s_gep 49303 non-null int64 l_cl/high 49303 non-null int64 s_cl/high 49303 non-null int64 l_cl/low 49303 non-null int64 s_cl/low 49303 non-null int64 l_wdif 49303 non-null int64 s_wdif 49303 non-null int64 l_SMA5-SMA21 49303 non-null int64 S_SMA5-SMA21 49303 non-null int64 L_Cl/(maxSMA) 49303 non-null int64 S_Cl/(maxSMA) 49303 non-null int64 L-tHigh%-tLow% 49303 non-null int64 S_tHigh%-tLow% 49303 non-null int64

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал