SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера VicS

Эксклюзивно для смартлаба- о новой книге Александра Герчика

- 13 декабря 2012, 22:40

- |

Наконец и в России на www.ozon.ru/context/detail/id/19095593/ начала продаваться наша книга «Биржевой грааль или приключения трейдера Буратино», написанная в соавторстве с Александром Герчиком.

Меня часто спрашивают: «Как родилась идея придумать сказку о биржевой торговле, да еще смешную? Разве такое возможно? Ведь рынок – это очень серьезно!» Чтобы не отвечать множество раз, я решила рассказать историю ее создания на Смарт-Лабе, как самом живом трейдерском ресурсе.

Итак, почти два года тому назад, когда мой личный опыт торговли составил примерно около четырех лет, и я, уже успев потерять свой первый депозит и попробовав торговлю акциями на российском и американском рынке, остановилась на торговле фьючерсом РТС.

Эмоций: разочарования, зависимости от рынка, жадности, сожаления и т.д. накопилось в моей душе не мало, они пожирали меня, мешали смотреть на торговлю с холодной головой. Не знаю, откуда у меня возникла такая идея — описывать каждое свое эмоциональное переживание в виде смешных мини рассказов. Мне просто хотелось это делать, видимо, на тот момент рынок так сильно меня опустошил, что это была психологическая помощь самой себе.

( Читать дальше )

Меня часто спрашивают: «Как родилась идея придумать сказку о биржевой торговле, да еще смешную? Разве такое возможно? Ведь рынок – это очень серьезно!» Чтобы не отвечать множество раз, я решила рассказать историю ее создания на Смарт-Лабе, как самом живом трейдерском ресурсе.

Итак, почти два года тому назад, когда мой личный опыт торговли составил примерно около четырех лет, и я, уже успев потерять свой первый депозит и попробовав торговлю акциями на российском и американском рынке, остановилась на торговле фьючерсом РТС.

Эмоций: разочарования, зависимости от рынка, жадности, сожаления и т.д. накопилось в моей душе не мало, они пожирали меня, мешали смотреть на торговлю с холодной головой. Не знаю, откуда у меня возникла такая идея — описывать каждое свое эмоциональное переживание в виде смешных мини рассказов. Мне просто хотелось это делать, видимо, на тот момент рынок так сильно меня опустошил, что это была психологическая помощь самой себе.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 49 )

Почему сейчас безопасней долларовые активы?

- 20 ноября 2012, 15:21

- |

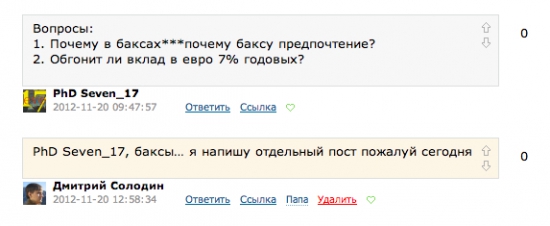

В последнем моём топике мне задали правильный вопрос:

Попробую ответить, немного порассуждаем — интересно также мнение экспертов по этому вопросу.

_______________________________________________________

Фонд IIF валютирован в долларах. Т.е. принимает вклады в долларах и выдаёт обратно также в долларах. Для этого есть несколько причин:

1. Мои основные инструменты торговли — долларовые активы — товарные фьючерсы и опционы на них, акции американских компаний. Логично, чтобы избежать валютного риска, мы принимаем вклады в долларах, так как именно на них и торгуем в штатах.

2. Доллар — это мировая валюта кредитования. В долларах оформлены большинство кредитов в мире, и если настанет острая фаза кризиса, то заёмщики будут вынуждены скупать эту валюту для хеджирования будущих выплат по кредитам. Обычно для этих целей используется покупка гособлигаций США, т.к. в этом случае идёт амортизация инфляции денег.

( Читать дальше )

Попробую ответить, немного порассуждаем — интересно также мнение экспертов по этому вопросу.

_______________________________________________________

Фонд IIF валютирован в долларах. Т.е. принимает вклады в долларах и выдаёт обратно также в долларах. Для этого есть несколько причин:

1. Мои основные инструменты торговли — долларовые активы — товарные фьючерсы и опционы на них, акции американских компаний. Логично, чтобы избежать валютного риска, мы принимаем вклады в долларах, так как именно на них и торгуем в штатах.

2. Доллар — это мировая валюта кредитования. В долларах оформлены большинство кредитов в мире, и если настанет острая фаза кризиса, то заёмщики будут вынуждены скупать эту валюту для хеджирования будущих выплат по кредитам. Обычно для этих целей используется покупка гособлигаций США, т.к. в этом случае идёт амортизация инфляции денег.

( Читать дальше )

ЛОВУШКИ. Как распознать? (Часть 2)

- 15 ноября 2012, 08:36

- |

Продолжаем публиковать о ловушках из «Конспирологии теханализа»

...

Расположение непосредственно над/под уровнем.

Самый главный признак. Именно расположение формации определяет потенциальную ловушку. Подвигаем формацию продолжения типа прямоугольник возле важного уровня сопротивления и сравним несколько вариантов его расположения (см.рис.). На первый взгляд картинки похожи. Однако, если снова вспомнить о принципе меньшинства победителей, то те небольшие на первый взгляд отличия окажутся уже принципиальными. Итак, по порядку.

Вариант1. Если рынок рисует формацию по пути и не доходя до важного уровня, когда новые экстремумы еще не установлены – это нормальное ее расположение. Скорее всего рынок нацелился на взятие этого уровня, и не успокоится пока не сделает это. В этой ситуации желающих продавать от верхнего уровня формации будет явно больше, чем покупать от нижней, так как там граница формации совпадает или проходит рядом с важным уровнем сопротивления. В такой ситуации нет никаких противопоказаний на то, чтобы рынку разочаруя большинство продолжить рост в направлении предыдущего импульса.

( Читать дальше )

...

Расположение непосредственно над/под уровнем.

Самый главный признак. Именно расположение формации определяет потенциальную ловушку. Подвигаем формацию продолжения типа прямоугольник возле важного уровня сопротивления и сравним несколько вариантов его расположения (см.рис.). На первый взгляд картинки похожи. Однако, если снова вспомнить о принципе меньшинства победителей, то те небольшие на первый взгляд отличия окажутся уже принципиальными. Итак, по порядку.

Вариант1. Если рынок рисует формацию по пути и не доходя до важного уровня, когда новые экстремумы еще не установлены – это нормальное ее расположение. Скорее всего рынок нацелился на взятие этого уровня, и не успокоится пока не сделает это. В этой ситуации желающих продавать от верхнего уровня формации будет явно больше, чем покупать от нижней, так как там граница формации совпадает или проходит рядом с важным уровнем сопротивления. В такой ситуации нет никаких противопоказаний на то, чтобы рынку разочаруя большинство продолжить рост в направлении предыдущего импульса.

( Читать дальше )

ЛОВУШКИ. Как распознать? (Часть 1)

- 13 ноября 2012, 07:57

- |

Продолжаю публиковать «Конспирологию теханализа». Глава «Ловушки»

...

Есть нетривиальные ошибки, совершаемые всеми трейдерами, независимо от уровня профессионализма. Например, торговля очевидностей. Когда рынок создает настолько правильную и привлекательную со всех сторон формацию, что устоять просто невозможно. Однако, именно эта идеальность в соответствии с принципом меньшинства победителей и должна отпугивать от сделки опытного трейдера. Действительно, если формация столь красива и очевидна, значит она привлечет внимание достаточно обширного числа более-менее опытных трейдеров. Следовательно, рынку придется как то выкрутиться, чтобы не дать им всем хорошо заработать. Либо прежде чем реализоваться в ожидаемом всеми направлении рынок совершит какой-то фокус, чтобы как говорится «стряхнуть» груз лишних спекулянтов – например, это может быть ложный выход. Либо вообще рынок реализует эту формацию в направлении, обратном классическим канонам, обратном тому, куда все будут ее ожидать в соответствии с рекомендациями учебников теханализа. Последнее обычно называется ловушкой.

( Читать дальше )

...

Есть нетривиальные ошибки, совершаемые всеми трейдерами, независимо от уровня профессионализма. Например, торговля очевидностей. Когда рынок создает настолько правильную и привлекательную со всех сторон формацию, что устоять просто невозможно. Однако, именно эта идеальность в соответствии с принципом меньшинства победителей и должна отпугивать от сделки опытного трейдера. Действительно, если формация столь красива и очевидна, значит она привлечет внимание достаточно обширного числа более-менее опытных трейдеров. Следовательно, рынку придется как то выкрутиться, чтобы не дать им всем хорошо заработать. Либо прежде чем реализоваться в ожидаемом всеми направлении рынок совершит какой-то фокус, чтобы как говорится «стряхнуть» груз лишних спекулянтов – например, это может быть ложный выход. Либо вообще рынок реализует эту формацию в направлении, обратном классическим канонам, обратном тому, куда все будут ее ожидать в соответствии с рекомендациями учебников теханализа. Последнее обычно называется ловушкой.

( Читать дальше )

Заблуждения теханализа, или "Моя торговая система так показывает!"

- 11 ноября 2012, 23:50

- |

Очень часто я пишу бред. Практически постоянно. Никогда не думал, что кто-то будет читать, вдумываться, да ещё и комментировать. Читают и комментируют, и я в этом действе участвую, значит интересно значит не я один такой псих. Но поговорить я хотел вот о чём. Не боюсь, что на меня сейчас накинутся поклонники чистого теханализа, потому что привык, да и безболезненно это. Тысячу раз повторял и ещё раз повторю: я не против теханализа, я его приветствую, но в очень разумных пределах. По этому поводу мне понравилось несколько высказываний из блогосферы, я воспользуюсь без упоминания авторства и напишу своими словами, так что без обид.

Очень часто я пишу бред. Практически постоянно. Никогда не думал, что кто-то будет читать, вдумываться, да ещё и комментировать. Читают и комментируют, и я в этом действе участвую, значит интересно значит не я один такой псих. Но поговорить я хотел вот о чём. Не боюсь, что на меня сейчас накинутся поклонники чистого теханализа, потому что привык, да и безболезненно это. Тысячу раз повторял и ещё раз повторю: я не против теханализа, я его приветствую, но в очень разумных пределах. По этому поводу мне понравилось несколько высказываний из блогосферы, я воспользуюсь без упоминания авторства и напишу своими словами, так что без обид.( Читать дальше )

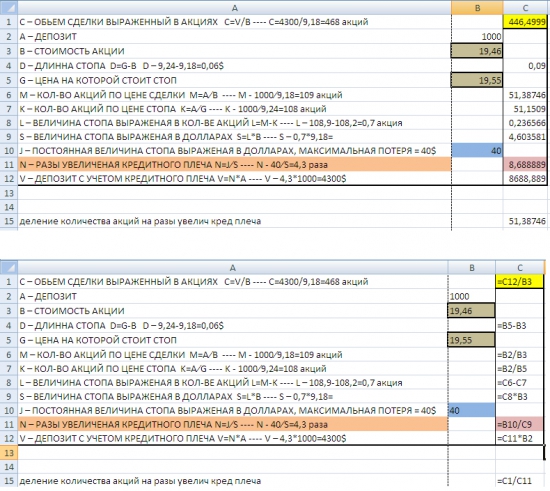

Максимальный риск на сделку. Математическое обоснование.

- 11 ноября 2012, 23:06

- |

Тут у товарища d_d возник вопрос, какой мастью капитала максимально можно рисковать в сделке, с математическим обоснованием. По-моему эти выкладки были у Шарпа в инвестициях, но я Вам и так расскажу из тервера. Для простоты будем считать, что наши сделки живут в нормальном распределении. Соответственно, чтобы сделать отсечку нереальных серий примем, что все значения будут лежать в областе 3х сигм т.е. 99,7% всех результатов. Положим точкой не возврата нашего счета -37,5% (подсмотрел в правилах западных хеджфондов). Вопрос — какая подряд серия убыточных сделок может возникнуть при нормальном распределении? Для простоты возьмем паритет прибыльных и убыточных сделок — 50/50, а зарабатываете Вы на том, что средняя прибыльная сделка больше средней убыточной. Вероятность х убытков подряд в пределах трех сигм не должна превышать 0,003 а равна она 0,5^x. Соответственно х=ln(0,003)/ln(0,5)=8,4 Далее мы понимаем, что серия убыточных сделок — это еще не максимальный дродаун, а что после серии может возникнуть следующая серия. Тут будет ряд, но для простоты можно просто умножить на 1,5. Получается, что максимальный дродаун будет составлять размер 13 подряд убыточных сделок. Т.к. мы решили (опираясь на опыт западных хедж фондов) что максимальный дродаун может быть не более 37,5% и это равно 13 убыткам. Соответственно убыток не должен быть больше 37,5/13=2,8%. И это при вероятности убытка 50%, если вероятность больше — можно подсчитать подставив вероятность из своей статистики. Так же хочу отметить, что в расчетах размер прибыльной сделки совершенно не важен.

интуиция и трейдинг

- 11 ноября 2012, 18:40

- |

На днях в твиттере Ричард Чигнелл, Embrace The Trend,

проанонсировал свое самое свежее интервью с опытными англоязычными трейдерами из серии, посвященной эволюции эмоций в трейиднге, и мне показалось, что в нем есть невыявленные в предыдущих разговорах идеи на эту тему.

Все ранее переведенные диалоги живут, по-прежнему, вот здесь:

mirus-lana.livejournal.com/

Делюсь!

Айван Хофф

-Как давно вы торгуете?

9 лет, 7 из них на американском рынке

( Читать дальше )

О размере депозита, экспериментальные параллели.

- 11 ноября 2012, 11:16

- |

На сайте онлайн версии журнала science выложена интересная статья www.sciencenews.org/view/generic/id/346200/description/Too_little_money,_too_much_borrowing, вольный перевод которой Гугл нашел у РИА ria.ru/studies/20121101/908700573.html

«Группа психологов под руководством Ануджа Шаха (Anuj Shah) из университета Чикаго (США) изучила психологические эффекты бедности, наблюдая за поведением двух групп людей, игравших в особые версии нескольких коллективных или компьютерных игр — американских аналогов „Поля чудес“ и „Сто к одному“, а также аналога Angry Birds.

В каждом случае участники игры делились на две группы — »богатых" и «бедных». «Богатые» игроки получали большее количество попыток угадать слово или количество выстрелов в аналоге Angry Birds, а бедные — относительно небольшое число шансов. За каждый ход в игре участники могли потратить несколько попыток из общего бюджета, количество которых было фиксированным для той и другой группы.

В некоторых случаях ученые разрешали игрокам использовать «кредит» — добавление новых попыток к текущему ходу. В таком случае участники отдавали за каждый дополнительный шанс по две попытки из общего «кошелька» добровольца. С другой стороны, участник мог отказаться от ответа на сложный вопрос, пропуская текущий ход и сохраняя неиспользованные шансы.

После завершения игры ученые подводили ее общий итог, сравнивая число затраченных попыток и количество набранных очков для «бедных» и «богатых» игроков.

Шах и его коллеги обнаружили, что «бедные» игроки вели себя крайне нерационально, особенно в тех случаях, когда им был доступен кредит. Как правило, «бедные» люди тратили чрезмерно много попыток на сложные вопросы, на которые они не знали ответ, глубоко «залезая» в кредит. Из-за этого «бедные» участники игры набирали меньше очков в пересчете на попытки, чем «богатые» игроки.

Кроме того, «бедные» игроки хуже замечали подсказки, которые ученые вставляли в экраны на столиках участников во время некоторых раундов «Сто к одному». Это свидетельствует о том, что бедность заставляет человека чрезмерно сильно фокусироваться на решении крайне ограниченного круга задач, и игнорировать другие проблемы, решение которых может радикально улучшить их положение."

__________________________

Иными словами, стесненное финансовое положение приводит к большему количеству ошибок. Разумеется, что такое наблюдается у среднего участника, едва ли организаторы отбирали лудоманов.

Могу предположить, что если бы для экспериментов взяли «профессиональных сливаторов», любящих «влупить на всё депо», результат был бы совсем иным.

По моим личным наблюдениям, большой размер депозита крайне полезен лишь осторожным по натуре людям, привыкшим останавливаться и думать после неудач, что называется «постоянно сомневающимся»

«Группа психологов под руководством Ануджа Шаха (Anuj Shah) из университета Чикаго (США) изучила психологические эффекты бедности, наблюдая за поведением двух групп людей, игравших в особые версии нескольких коллективных или компьютерных игр — американских аналогов „Поля чудес“ и „Сто к одному“, а также аналога Angry Birds.

В каждом случае участники игры делились на две группы — »богатых" и «бедных». «Богатые» игроки получали большее количество попыток угадать слово или количество выстрелов в аналоге Angry Birds, а бедные — относительно небольшое число шансов. За каждый ход в игре участники могли потратить несколько попыток из общего бюджета, количество которых было фиксированным для той и другой группы.

В некоторых случаях ученые разрешали игрокам использовать «кредит» — добавление новых попыток к текущему ходу. В таком случае участники отдавали за каждый дополнительный шанс по две попытки из общего «кошелька» добровольца. С другой стороны, участник мог отказаться от ответа на сложный вопрос, пропуская текущий ход и сохраняя неиспользованные шансы.

После завершения игры ученые подводили ее общий итог, сравнивая число затраченных попыток и количество набранных очков для «бедных» и «богатых» игроков.

Шах и его коллеги обнаружили, что «бедные» игроки вели себя крайне нерационально, особенно в тех случаях, когда им был доступен кредит. Как правило, «бедные» люди тратили чрезмерно много попыток на сложные вопросы, на которые они не знали ответ, глубоко «залезая» в кредит. Из-за этого «бедные» участники игры набирали меньше очков в пересчете на попытки, чем «богатые» игроки.

Кроме того, «бедные» игроки хуже замечали подсказки, которые ученые вставляли в экраны на столиках участников во время некоторых раундов «Сто к одному». Это свидетельствует о том, что бедность заставляет человека чрезмерно сильно фокусироваться на решении крайне ограниченного круга задач, и игнорировать другие проблемы, решение которых может радикально улучшить их положение."

__________________________

Иными словами, стесненное финансовое положение приводит к большему количеству ошибок. Разумеется, что такое наблюдается у среднего участника, едва ли организаторы отбирали лудоманов.

Могу предположить, что если бы для экспериментов взяли «профессиональных сливаторов», любящих «влупить на всё депо», результат был бы совсем иным.

По моим личным наблюдениям, большой размер депозита крайне полезен лишь осторожным по натуре людям, привыкшим останавливаться и думать после неудач, что называется «постоянно сомневающимся»

Стакан - Пример использования при торговле

- 10 ноября 2012, 01:43

- |

Мое начальное вью в процессе изучения стакана!

Поехали :)

Я смотрю в стакан (+ лента) только при нахождении цены на уровне — в других местах там смотреть нечего

Вот пример недавнего использования стакана для подтверждения входа на акции RIMM

На дневке у нас отличный уровень: как графический, так и ценовой — 9 долларов

На первый взгляд кажется, что вот-вот и мы улетим в космос.

Но на самом деле все совсем не так.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал