Избранное трейдера Влад(и)Мир

Инвестируем на основе показателей EV/FCF, NetDebt/FCF

- 19 января 2020, 19:46

- |

Новый 2020 год начался для российского рынка какой-то вакханалией, не было ни одного дня чтобы не выстрелила очередная компания. Еще вчера инвесторы ждали новый 2008, а сегодня забыли и начали покупать все подряд, как будто собираются держать бумаги десятки лет.

Все это напоминает крипторынок в 2017 году. Скорее всего причиной роста, как и в случае с криптовалютами стал приход новых инвесторов(фондов) с огромным количеством наличности. Масла в огонь подливают телеграмм каналы которые выдают десятками «инвестиционные идеи» и тем самым еще больше разгоняют бумаги, в которые засаживаются ничего не подозревающие новички.

В текущей ситуации начинающим инвесторам может показаться что рынок — это особое место, где капитал преумножить не составит никакого труда, а изучать отчетности и анализировать дела в приобретаемых компаниях это все от лукавого. Такое ошибочное суждение, в начале моей самостоятельной карьеры, мне обошлось не особо дорого, но запомнилось надолго. Вот пара моих сделок.

( Читать дальше )

- комментировать

- ★68

- Комментарии ( 12 )

Выясняем: почему инвестиции Баффета такие прибыльные?

- 17 января 2020, 09:51

- |

Глава Berkshire Hathaway Уоррен Баффет — легенда, а его имя — синоним успешных инвестиций. Согласно его письму к акционерам, опубликованному в феврале 2019го, с 1965 по 2018 год индекс S&P 500 рос в среднем на 9,7% в год с учетом дивидендов, а Berkshire Hathaway — примерно на 20%.

Двукратное превосходство над индексом — это интересно. Рассказываем, откуда взялась доходность.Баффет — величайший факторный инвестор?

Баффет считается «стоимостным инвестором» (value investor): он десятилетиями покупал акции, которые стоили слишком дешево относительно характеристик бизнеса. Однако недооцененные акции — это лишь один из возможных вариантов получить повышенную доходность, и Баффет им не ограничивался.

Сначала немного теории. Особые характеристики акций, объясняющие их более высокую доходность по сравнению с обычной рыночной, называют факторами. Вот самые известные:

value — недооцененные акции в среднем доходнее слишком высоко оцененных бумаг (Грэм и Баффет ассоциируются именно с value);

( Читать дальше )

Грааль

- 17 января 2020, 08:23

- |

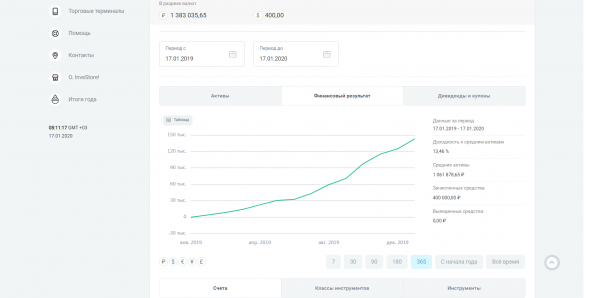

Прошел почти год.

Вводные.

30 тыс баксов в лонге на вкладе в РСХБ под 3,3%.

30 лотов фьюча евро в шорте.

ГО — ОФЗ, денежная поза чисто под вариационку.

Дополнительно постоянные спекуляции по 1-5 лотов с продажей шорта выше уровня покупки.

Итоги.

Если смотреть конкретно с даты начала входа в стратегию. С мая 2019 года.

( Читать дальше )

Изучаем акции REIT

- 16 января 2020, 13:03

- |

Инвестиционные фонды недвижимости традиционно пользуются популярностью у инвесторов. Неудивительно, ведь все это огромные компании, многие из которых входят в индекс S&P500, кроме того, REIT выплачивают солидные дивиденды. На Санкт-Петербургской бирже сейчас доступно 18 REIT-ов, пять из которых специализируются на розничной торговле. О них сегодня и пойдет речь.

Первые торговые центры появились в США и быстро завоевали весь мир, став не только основой экономики розничной торговли, но и душой локальных сообществ. Однако сейчас идет глобальное переосмысление их роли и назначения. Из-за роста популярности онлайн торговли люди стали совершать на порядок меньше покупок в офлайне. Хотя с другой стороны рост урбанизации увеличивает число людей, живущих в небольших помещениях и им нужно пространство, где можно встречаться с друзьями, общаться и проводить время.

По данным Международного совета торговых центров (International Council of Shopping Centres или просто ICSC) на 20% торговых центров в США приходится более 72% всех продаж. Это означает, что есть много центров, конкурирующих на небольшом сегменте рынка. Исследования ICSC (на английском) дают подробный срез индустрии и с разбором различных кейсов

( Читать дальше )

Всякое г начало 🚀стрелять за последний месяц

- 14 января 2020, 10:52

- |

Во-первых, всё овно часто растёт последним.

Во-вторых, когда на рынке море денег, спикули бегают по рынку и ищут, что же еще не выросло.

Помните тему с пенни-стаками в США? То есть грошовыми американскими акциями. Помните фильм «Бойлерная»?

Такая тема первый раз приобрела массовый масштаб на волне роста рынка в 2000е годы (dotcom bubble).

Так что сейчас еще какое-то время овнище будет летать будьте нате.🚀

Ну и думаю, что торговцы всяким шитом обретут новое дыхание.

Вот вам список того, что выдергивали:

https://smart-lab.ru/q/shares/order_by_last_to_month_price/desc/?val_middle_lt=100000000

Так что, большой прилив и дырявые лодки тоже поднимает.

Но ненадолго!😁

Так что будьте аккуратны)

20 лет Путина глазами американцев

- 13 января 2020, 09:46

- |

20 лет прошло с тех пор, как Борис Ельцин оставил пост Президента и передал его Владимиру Путину. В новогодние праздники западные СМИ, наперебой подводили итоги развития России за этот отрезок времени. Даже была статья с заголовком: «Это мир Путина. Мы просто в нём живём».

О результатах работы нашего президента писали многие издания. Разберём подробно статью агентства Блумберг. Она называется «Путинской России 20 лет, и она сильна как никогда. Так ли это?»

( Читать дальше )

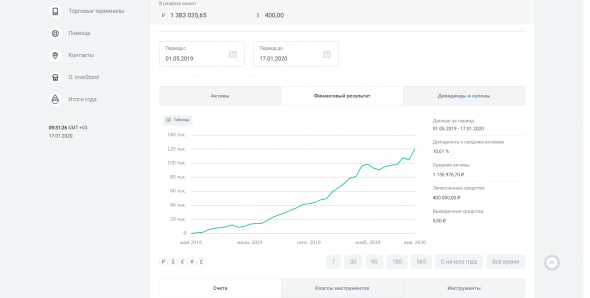

Структура бизнеса АФК Система (таблица)

- 10 января 2020, 18:25

- |

Оставлю здесь, может кому пригодится...

Скоро в блоге разбор МТС...

Компании выплачивают акционерам более 8% текущей стоимости.

- 10 января 2020, 09:22

- |

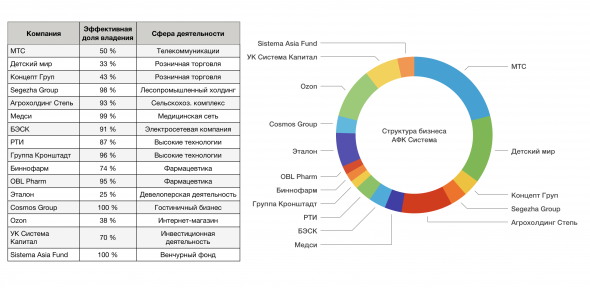

Дивидендная доходность российских акций по индексу Мосбиржи 6-7% годовых, а если добавить выкупы акций (Лукойл, МТС), рост дивидендов в будущем (Газпром и др.), то компании выплачивают акционерам более 8% текущей стоимости.

За 2019 год индекс Мосбиржи вырос на 28,6% до 3046 пунктов, полная доходность с учетом дивидендов составила 37,1% — на 6,7% выше. Примерно 159 пунктов в индексе принесли дивиденды за вычетом налога (в чистом виде акционеры-резиденты России получают на 13% меньше, хотя некоторые компании уменьшают налог за счёт уплаченного в дочках).

Я собрал данные о дивидендах по всем 39 акциям, входящим в индекс Мосбиржи. В текущей структуре индекса дивиденды в течение 2019 года принесли 6,3%, а за 2020 по моим оценкам будет 6,6% (без вычета налога). Если иметь в портфеле только акции, которые платят относительно высокие дивиденды (>4%, а это ~80% индекса), то средняя дивидендная доходность достигнет 8%. Данные обновляются автоматически в таблице с модельным портфелем и целями по акциям https://docs.google.com/…/1EqDg2cC5NCLC0oH-qjpwkWdH1u…/edit… (требует авторизации). Кстати, многие цели и сам портфель обновлены на конец 2019.

( Читать дальше )

На память: дивиденды и распределение чистой прибыли

- 09 января 2020, 00:46

- |

Зачем платить дивиденды. Причины щедрости компаний:

- Первая группа — самая большая. Это госкомпании, которые, согласно распоряжению правительства РФ, платят дивиденды в федеральный бюджет. Причём выплаты должны быть не менее 50% от чистой прибыли по МСФО или РСБУ.

- Вторая группа — это те, кто за счёт дивидендов пополняет региональные бюджеты. К примеру, Татарстан жёстко контролирует дивиденды подконтрольных компаний, так как бюджет региона рассчитывается исходя из них. Поэтому данный вид дивидендов является самым легко прогнозируемым.

- Третья группа — это те дочерние компании, за чей счёт живут материнские. Например, «Россети» получает дивиденды от своих 35 «дочек», среди которых «ФСК ЕЭС» и все «МРСК».

- К четвёртой группе относятся предприятия, головные компании которых не являются резидентами РФ, однако вывод прибыли за границу жёстко регламентируется, поэтому самый простой способ получить часть прибыли — дивиденды.

( Читать дальше )

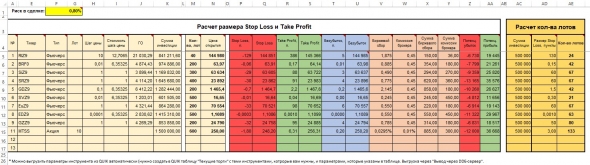

Расчет рисков и позиций (калькулятор в excel). Расширенная версия

- 24 декабря 2019, 20:08

- |

- раздел для расчета стопов и профита (левая часть);

- раздел для расчета количество лотов при указании суммы сделки и размера стопа (правая часть)

Для редактирования, заходите в «Рецензирование» и «Снять защиту листа» (пароли нет).

Если где-то ошибся, поправляйте, буду только рад.

Новая ссылка на калькулятор (дополнил формулы для расчета всех инструментов): yadi.sk/i/c5-I-rUNz216LA

В предыдущем посте ссылка на более простые калькуляторы.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал