SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Vitalisimus

Прайс Экшн

- 21 июня 2013, 18:15

- |

Пару лет назад, увидев словосочетании Прайс Экшн (Price Action) на специализированном форуме, туда набегали как опытные, так и начинающие трейдеры и ветка пестрила различными комментариями.

Price Action – это отнюдь не новый метод, как на первый взгляд может показаться из названия, или же из объяснений Ланса Беггса и Нила Фуллера. Суть метода Price Action состоит в прогнозировании движения валютных пар, с помощью так называемого «чистого» графика, то есть, не прибегая к компьютерному анализу (осцилляторы, индикаторы).

Но при знакомстве с методом Price Action, ты невольно чувствуешь, что где-то это уже видел и применял. Ах, ну да!- восклицаешь ты сам себе. Это же свечной анализ! Вы удивлены? Я совсем нет. Все объясняется довольно просто: Ник Фуллер взяв свечной анализ (например, из книги Стива Нисона) и просто конкретизировал его. Затем на его базе создал торговую систему.

Что означает «конкретизировал»? Как мы знаем из свечного анализа: при появлении падающей звезды, упирающейся в уровень сопротивления – необходимо продавать. Нил Фуллер конкретизирует, где именно нужно входить в сделку, а где выходить, от какого уровня предпочтительней торговать и какую падающую звезду правильнее выбрать. Иными словами – Price Action это свечной анализ без «воды»: здесь определенная точка входа, выхода, безубытка и т.д. Проще говоря, Price Action является усовершенствованной версией свечного анализа.

( Читать дальше )

Price Action – это отнюдь не новый метод, как на первый взгляд может показаться из названия, или же из объяснений Ланса Беггса и Нила Фуллера. Суть метода Price Action состоит в прогнозировании движения валютных пар, с помощью так называемого «чистого» графика, то есть, не прибегая к компьютерному анализу (осцилляторы, индикаторы).

Но при знакомстве с методом Price Action, ты невольно чувствуешь, что где-то это уже видел и применял. Ах, ну да!- восклицаешь ты сам себе. Это же свечной анализ! Вы удивлены? Я совсем нет. Все объясняется довольно просто: Ник Фуллер взяв свечной анализ (например, из книги Стива Нисона) и просто конкретизировал его. Затем на его базе создал торговую систему.

Что означает «конкретизировал»? Как мы знаем из свечного анализа: при появлении падающей звезды, упирающейся в уровень сопротивления – необходимо продавать. Нил Фуллер конкретизирует, где именно нужно входить в сделку, а где выходить, от какого уровня предпочтительней торговать и какую падающую звезду правильнее выбрать. Иными словами – Price Action это свечной анализ без «воды»: здесь определенная точка входа, выхода, безубытка и т.д. Проще говоря, Price Action является усовершенствованной версией свечного анализа.

( Читать дальше )

- комментировать

- ★56

- Комментарии ( 10 )

Китай (часть 2): про кредитование и теневую экономику

- 21 июня 2013, 17:26

- |

первая часть - про Китай (часть 1): экономика, прогнозы, инфраструктурные инвестиции + кризис ликвидности

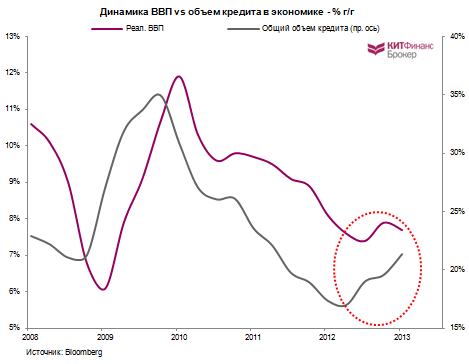

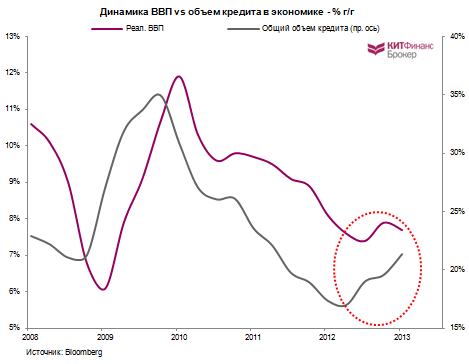

Понятие ОСФ

Отсутствие развитого долгового и фондового рынка в Китае подчеркивает значительную роль банковского кредита, как основного источника фондирования реального сектора экономики. Это прямое наследие модели плановой китайской экономики и фактор, в значительной степени сдерживающий развитие финансового рынка второй экономики мира (см. пост Вадима (Endeavour) - Китай: Goodbuy? Or Good Buy? Часть 2)

По этой причине очень часто можно слышать мнение скептиков о том, что китайские компании перегружены долгом. На самом деле это так. Но в большей степени это связано с тем, что иного источника фондирования реального сектора экономики нет – китайский долговой и фондовый рынок остается неразвитым, низколиквидным и в значительной степени недоступным для иностранных инвесторов.

( Читать дальше )

Понятие ОСФ

Отсутствие развитого долгового и фондового рынка в Китае подчеркивает значительную роль банковского кредита, как основного источника фондирования реального сектора экономики. Это прямое наследие модели плановой китайской экономики и фактор, в значительной степени сдерживающий развитие финансового рынка второй экономики мира (см. пост Вадима (Endeavour) - Китай: Goodbuy? Or Good Buy? Часть 2)

По этой причине очень часто можно слышать мнение скептиков о том, что китайские компании перегружены долгом. На самом деле это так. Но в большей степени это связано с тем, что иного источника фондирования реального сектора экономики нет – китайский долговой и фондовый рынок остается неразвитым, низколиквидным и в значительной степени недоступным для иностранных инвесторов.

( Читать дальше )

Один из самых известных маркетмейкеров на индексе РТС Григорий Исаев дал интервью Financial One

- 20 июня 2013, 18:27

- |

Григорий Исаев — один из самых известных российских трейдеров на рынке деривативов. Его команда в «Тройке Диалог» осталась единственной выжившей в беспощадной рубке маркетмейкеров, первоначально котировавших фьючерс на индекс РТС. Недавно он покинул Sberbank CIB, так как планирует заняться новыми проектами. О своей карьере, успехах, блоге и самых запоминающихся моментах г-н Исаев рассказал в своем первом интервью для Financial One.

Из проп-компании в «Тройку»

— Когда появился интерес к трейдингу?

— Я с детства интересовался финансовыми рынками. Очень любил читать книги о биржевой торговле, к примеру Драйзера. Меня всегда привлекала романтика трейдинга — делать деньги из воздуха с помощью своего интеллекта.

( Читать дальше )

«Модель Гордона» или рассмотрение акции, как облигации с постоянно растущими процентами по купонам.

- 20 июня 2013, 00:25

- |

Параллельно со своими исследованиями по отбору компаний решил посмотреть на «модель Гордона» и в общем на подход к акции, как к «облигации с постоянно растущим купоном». Интересная тема.

Почему стал интересен данный подход?

Причина — проводя исследования по своей методике, которая имеет в основном «грехемский» уклон, почти всегда я исключаю из шорт-листа компании, которые подходят под критерии Баффетта (покупает или держит Баффетт даже с учетом дорогих цен на них), — Coca-Сola, Gillette, American Express, McDonald’s, Walt Disney и прочее, но совсем не проходят фильтры Грехема. Хотя они имеют стабильный доход и в их будущем не приходится сомневаться, но для меня они очень «дорогие», и самое главное — они и дальше дорожают!!! Парадокс или норма???

( Читать дальше )

Осведомитель из UBS получил в качестве вознаграждения $104 млн.

- 18 июня 2013, 18:37

- |

Бывший сотрудник швейцарского банка UBS AG (NYSE:UBS), который помог властям США раскрыть схемы уклонения от уплаты налогов международных масштабов, получил в качестве вознаграждения рекордные $104 млн, что считается самой значительной выплатой, которую выплачивали осведомителю.

Брэдли Биркенфельд начал сотрудничать с американскими властями в 2007 году, когда еще работал на UBS AG (NYSE:UBS). Он предоставил государственным органам детальные описания схем, которые банк использовал для уклонения от уплаты налогов.

Это расследование приоткрыло завесу тайны над швейцарским банком, который в течение десятилетий помогал обеспеченным клиентам по всему миру нарушать налоговое законодательство. В 2009 году UBS AG (NYSE:UBS) согласился раскрыть имена более 4 тыс. вкладчиков, бывших налогоплательщиками США, и выплатить $780 млн, чтобы урегулировать дело.

С тех пор более 33 тыс. налогоплательщиков США признались в том, что обладают незадекларированными вкладами заграницей, и выплатили налогов и штрафов на сумму, превышающую $5 млрд.

( Читать дальше )

Брэдли Биркенфельд начал сотрудничать с американскими властями в 2007 году, когда еще работал на UBS AG (NYSE:UBS). Он предоставил государственным органам детальные описания схем, которые банк использовал для уклонения от уплаты налогов.

Это расследование приоткрыло завесу тайны над швейцарским банком, который в течение десятилетий помогал обеспеченным клиентам по всему миру нарушать налоговое законодательство. В 2009 году UBS AG (NYSE:UBS) согласился раскрыть имена более 4 тыс. вкладчиков, бывших налогоплательщиками США, и выплатить $780 млн, чтобы урегулировать дело.

С тех пор более 33 тыс. налогоплательщиков США признались в том, что обладают незадекларированными вкладами заграницей, и выплатили налогов и штрафов на сумму, превышающую $5 млрд.

( Читать дальше )

Трейдеры некоторых крупнейших в мире банков манипулируют валютными курсами?

- 16 июня 2013, 07:55

- |

Трейдеры некоторых крупнейших в мире банков манипулировали ключевыми валютными курсами, используемыми для определения стоимости инвестиций на триллионы долларов, согласно заявлению пяти дилеров, располагающих информацией об этой деятельности.

Сотрудники, работавшие на исполнении ордеров клиентов, манипулировали ставками WM/Reuters сдвигая торговлю в период непосредственно перед и сразу после 60-секундного промежутка времени, в течение которого устанавливаются ключевые ставки, заявили нынешние и бывшие трейдеры, пожелавшие остаться анонимными, так как эта практика является весьма противоречивой. Дилеры сговаривались со своими контрагентами с целью увеличить шансы значительного изменения ставок, заявили двое из этих людей, проработавших в индустрии более 20 лет.

Такое поведение происходило ежедневно на валютном спот-маркете, и продолжалось как минимум в течение 10 лет, влияя на оценку деривативов, заявили эти трейдеры. Financial Conduct Authority, Британский орган, отвечающий за надзор на рынках, рассматривает вопрос о необходимости проведения расследования возможного манипулирования ставками, как заявил человек которого допрашивали по этому поводу.

( Читать дальше )

Почему до сих пор не снят фильм по Ливермора???

- 15 июня 2013, 10:18

- |

Не понимаю?! Если бы я обладал достаточным запасом средств — то снял бы про него фильм-биографии. Было бы по круче большинства фильмов которые в прокат выходят. Снимать нужно в Голивуде!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал