Избранное трейдера Andrey

Госкомпании и дивиденды: кто, когда и сколько?

- 13 ноября 2021, 04:23

- |

Несмотря на то, что это не первая попытка как-то повлиять на особо не сговорчивых топ-менеджеров и залатать бюджетные дыры, большинство гос. корпораций все-таки уже зафиксировали в своей дивидендной политике такой подход. А с учетом достаточно удачного 2021 года для энергетического сектора и экспортеров, кажется, в следующем году инвесторы могут получить неплохие выплаты.

( Читать дальше )

- комментировать

- ★16

- Комментарии ( 0 )

❤ На пенсию в 65(60). Пенсионный фонд "Кубышка". Мои покупки дивидендных акций России на 5,2 тыс. руб. в сентябре 2021 года

- 11 сентября 2021, 05:32

- |

Моих читателей (в 90 % случаях) волнует одно — что купить, чтобы потом не пожалеть...

Ответ: «Я не знаю, ибо будущее не определено ©».

А что делать? Имхо, полагаться на советы аналитиков, они попадают с точностью по Фибоначчи 68 на 32%.

Активы достигли максимума «за всю историю наблюдений». В прошлом месяце было 7,1 млн руб.

( Читать дальше )

Рост цен на стройматериалы продолжается

- 02 сентября 2021, 11:20

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе

Цены на строительные материалы резко выросли за первые шесть месяцев 2021 года. Сбои в цепочке поставок из-за кризиса Covid-19 привели к сокращению поставок строительных материалов. Что привело к их дефициту и росту цен. Наиболее чувствительны оказались цены на древесину, полимеры и сталь.

Отдельные древесные породы подорожали на 80%. Исключением не стали и пиломатериалы: средние цены на фанеру ФК в июле 2021 года увеличились на 37,7%, на ламинированную фанеру — на 3,7%, на ДВП — на 6,5%. Цены на MDF выросли на 5,7% относительно аналогичного периода прошлого года.

( Читать дальше )

Инвестиции. часть 2.

- 19 июля 2021, 16:43

- |

На текущий момент согласовал, с корректировками.

Опубликую, согласованную ТС, чтобы не вводить народ в заблуждение и не было лишних вопросов.

1. Лимиты.

Общий лимит по активам 500 тыс единиц. Под единицей понимается, как бакс, так и евро.

Все что выше 500 тыс единиц, уходит в недвижимость и предметы потребления.

По мимо общего лимита, есть лимит по активам, в зависимости от срока — до 6 мес и расходные, до 1,5 года, до 2,5 лет, до 3,5 лет.

2,5 года это ОФЗ-н, 3,5 года это ОФЗ.

И по типу, акции — до 100 тыс, ОФЗ (ОФЗ-н) — до 200 тыс, вклады и наличка — без ограничения. ИИС — строго под вычет.

Так же есть лимиты по банкам и брокерам. По основным контрагентам лимит до 100 тыс единиц/банк (брокер) на 3 физиков.

2. Валюта.

Валюту закупаю, при разнице ставок по рублевым и валютным вкладам менее 10% годовых (чистыми). Разница исчисляется исходя из роста курса от среднего значения 5 лет назад к текущему курсу. Сейчас это 8% годовых. Но взяли минимальную 10% годовых.

( Читать дальше )

Ставки денежного рынка ушли вверх вслед за ключевой

- 23 марта 2021, 07:04

- |

Поднятие ключевой ставки до 4.5% стало основным фактором, влияющим на ставки российского денежного рынка на прошедшей неделе.

Ведущий индикатор денежного рынка: 6-ти месячная ставка MOSPRIME увеличилась на 0,11 п.п., составив к концу недели 5.03%, 1 месячная MOSPRIME увеличилась на 0.05 п.п. до 4,73%. Средний спред между ставками на прошедшей неделе составлял 0.275 п.п. Однонедельная RUSFAR, индикатор стоимости обеспеченных денег, выросла на 0.03 п.п. до 4.2%.

В тоже время выросли ставки по депозитам. FRG100 — среднее арифметическое максимальных ставок 54 российских банокв увеличилась на 0.0315 п.п., к концу недели ставка составляла 4.0984%.

Марк Савиченко

Данные по ставкам денежного рынка: Cbonds, данные по ставкам вкладов: Frank Media

@AndreyHohrin

( Читать дальше )

Какая процентная ставка вызовет следующий кризис?

- 19 марта 2021, 04:58

- |

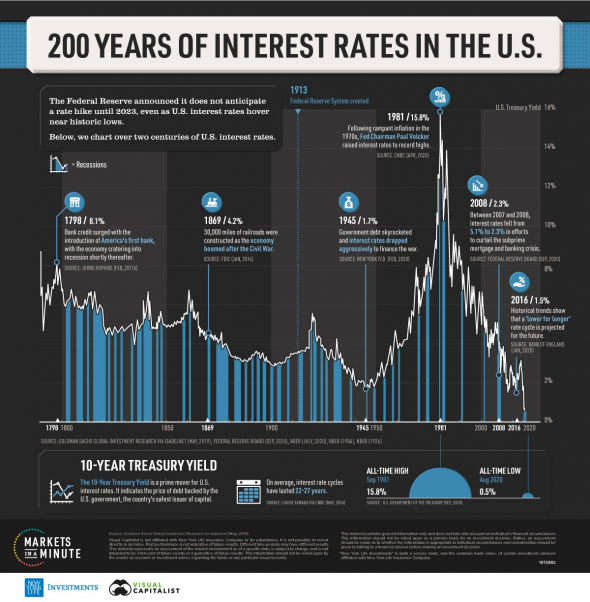

Доходность 10-летних казначейских облигаций США составляет 1,61%.

Доходность 10-летних корпоративных облигаций 2,09%.

Ставка по 30-летней ипотеке — 3,05%.

Несмотря на недавнее повышение, процентные ставки колеблются около исторических минимумов. Давайте не будем относится к слову «исторический» легкомысленно. Под «историческим» подразумевается самый низкий уровень с 1776 года.

Любезно предоставленный график Visual Capitalist подчёркивает эту точку зрения.

Несмотря на 300-летние минимумы процентных ставок, инвесторы начинают беспокоиться, потому что ставки растут. Как показывает история, волноваться действительно есть о чём. Данные за последние 40 лет показывает, что внезапные всплески процентных ставок и финансовые проблемы идут рука об руку.

Вопрос для всех инвесторов: насколько большим должен быть скачок, чтобы история снова повторилась?

( Читать дальше )

AT&T - как закопать в землю более $50 млрд

- 18 марта 2021, 16:05

- |

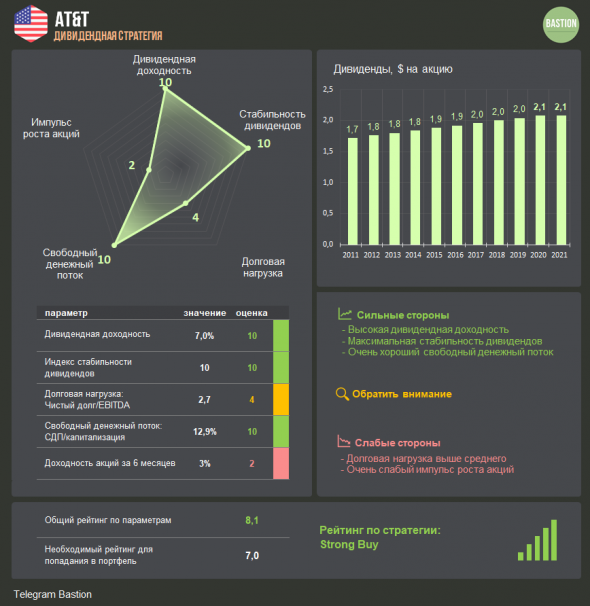

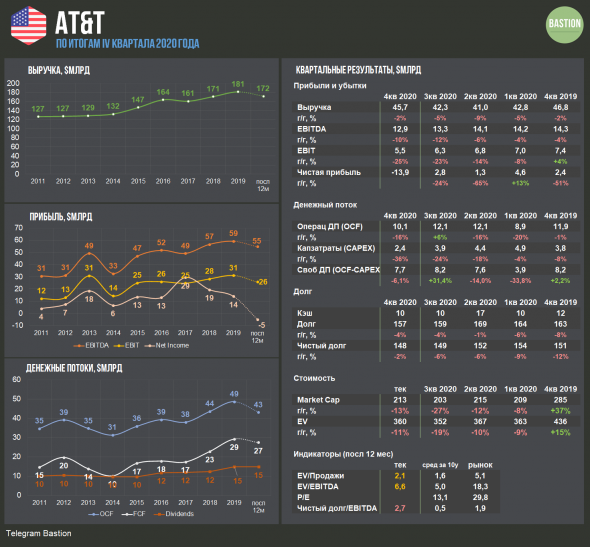

В последнем выпуске живого портфеля наш товарищ Назар Щетинин удивлялся огромным убыткам, которые свалились на американский телеком-конгломерат AT&T в прошлом году. История этих убытков служит хорошим примером, как менеджмент может потерять огромное количество денег за короткий период.

AT&T это крупнейший мобильный оператор США, владелец медиаконгломерата WarnerMedia (Warner Bros., HBO, CNN), а также оператора спутникового ТВ Direct TV. Компания хорошо знакома любителям дивидендного инвестирования в США, так как является аристократом с высокой дивдоходностью на уровне 7%.

В IV квартале AT&T получила рекордный чистый убыток в $13,9 млрд. Главной причиной этому стало списание «гудвила» на $15,5 млрд по инвестициям в оператора спутникового ТВ Direct TV.

( Читать дальше )

Как платить налоги с продажи и дивидендов акций США у interactive brokers. Декларация 3 НДФЛ за 2020

- 28 февраля 2021, 17:05

- |

Стартовала декларационная кампания 2021. Заполняю декларацию 3 НДФЛ для уплаты налогов с дивидендов и прибыли от продажи акций США за 2020 год. Для резидентов России, кто использует зарубежного брокера interactive brokers.

⭐️ Как выбрать акции для покупки с помощью отчёта 8-K

- 23 февраля 2021, 16:44

- |

Добрый день, друзья!

Мой пост об отчетах 10-K, 10-Q и 8-K американских эмитентов (https://smart-lab.ru/blog/677043.php) вызвал достаточно большой отклик среди Смарт-Лабовцев (68 ⭐️ + 326 ❤️). Поэтому выполняю своё обещание и рассказываю о методике анализа отчетов 8-К, которая в прошлом году принесла мне 50% годовых в долларах США (https://smart-lab.ru/blog/668157.php).

Внимание: лонгрид. Если у Вас в данный момент нет возможности на 15 минут сосредоточиться на изучении достаточно сложной информации – лучше добавить пост в избранное и вернуться к его прочтению позже.

В прошлый раз мы пришли к выводу о том, что отчеты 10-K содержат только прошлые данные, в силу чего информация, отражённая в них, уже заложена в текущие котировки акций. А с учётом того, что изучение формы 10-K является достаточно трудоёмким процессом, то для частного инвестора эта форма теряет всякий смысл.

( Читать дальше )

Bank of America ожидает коррекции рынка на 5–10% в первом квартале

- 10 февраля 2021, 16:03

- |

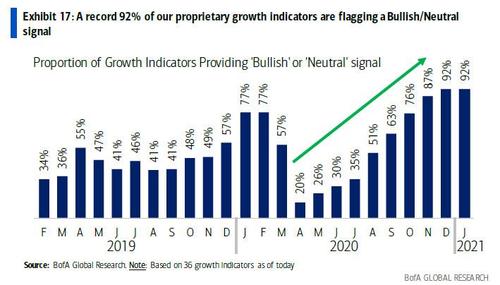

Среди столпов этого беспрецедентного оптимистичного настроения — уже в ценах рынка совершенство на фронте политики (максимально адаптивная денежно-кредитная политика ФРС, плавное прохождение бюджета в размере 1,9 трлн долларов и внедрение вакцины), в то время как улучшение экономических данных уже может быть «лучше не бывает». Следует отметить, что индикатор BofA Bull & Bear на уровне 7,5 приближается к сигналу на продажу 8,0, как и индикатор BofA для продажи.

Среди столпов этого беспрецедентного оптимистичного настроения — уже в ценах рынка совершенство на фронте политики (максимально адаптивная денежно-кредитная политика ФРС, плавное прохождение бюджета в размере 1,9 трлн долларов и внедрение вакцины), в то время как улучшение экономических данных уже может быть «лучше не бывает». Следует отметить, что индикатор BofA Bull & Bear на уровне 7,5 приближается к сигналу на продажу 8,0, как и индикатор BofA для продажи.( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал