Избранное трейдера Йоганн

Веселые картинки. По средАм.

- 17 февраля 2021, 09:43

- |

если только это вам и вправду нужно.

(«Вино из одуванчиков»)

Всем приветики и трямки! И с Добрым Утром среды!

Как обычно по средам рынки в диапазоне с разнонаправленным движением, но, естессно, бывают исключения.

Что будет сегодня — посмотрим онлайн в терминалах.

И даже можно подвести небольшие итоги за понедельник и вторник.

GOLD.

ахаха, ну меня как обычно торкает на день раньше. )))

В понедельник ждала золото внисс. Пришло вчера (Еще не время), дорисовав в диапазоне треугол.

1800,0 и даже 1790,0 взяли.

Что имеем на сегодня?

На н4 — еще раз на лои (1790,0) зашли, по флагу — мин tp.

Дальше хочется пробоя и на

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 426 )

НОВЫЙ БЕСПРЕДЕЛ ОТ БРОКЕРА

- 16 февраля 2021, 19:56

- |

Брокер сообщил Клиенту, что у Брокера есть сотрудник, который вручную закрывает позиции Клиентов, в случае нехватки гарантийного обеспечения по ним в соответствии с Регламентом.

Брокер также сообщил Клиенту, что позиции Клиента были закрыты не вовремя, то есть спустя несколько часов после наступления условия для выполнения данного поручения Клиента в соответствии с Регламентом, по причине того, что у Брокера в тот день присутствовал всего лишь один сотрудник, который просто физически не успел закрыть позиции Клиента по Регламенту, то есть сразу же после наступления условия для закрытия (а именно, сразу после образования нехватки гарантийного обеспечения у Клиента).

По мнению Брокера – обладать современными программно-техническими комплексами для совершения торговых операций Клиентов на Срочном рынке Московской биржи – это право, а не обязанность Брокера.

По мнению Брокера, ввиду того, что один человек просто физически не в состоянии оперативно, в соответствии с условиями, выполнить поручения Клиента, то, как только у сотрудника Брокера появится возможность, то он и выполнить поручение Клиента, но возможно на немного невыгодных для Клиента условиях, так как по со слов Брокера – клиентов много и поручений много – все успеть не получается.

По мнению Брокера, Брокер предпринял в данном случае все разумные меры для выполнения поручения Клиента, так как бюджет у Брокера не позволяет нанять 2 человек одновременно, то есть Брокер как бы выполнил требования Федерального закона №39-ФЗ «О рынке ценных бумаг».

Также Брокер сообщил, что подобная ситуация – это риски, с которыми согласился Клиент и принял эти риски на себя, когда решил стать инвестором в Российской Федерации, потому что ознакомился с Декларацией о рисках, которая регулярно меняется на интернет-сайте Брокера, так как постоянно появляются все новые и новые риски.

Получается договор между Брокером и Клиентом – это рисковой договор, где Клиент принимает на себя все риски, даже те, которые Клиент не может контролировать (например, организацию деятельности внутри самого Брокера), хотя некоторые риски может контролировать сам Брокер. Со слов Брокера те риски, которые может контролировать Брокер – это его право, а не обязанность – хочет — контролирует, хочет – не контролирует.

статистика ИП и Юр. лиц

- 16 февраля 2021, 18:06

- |

Налоговая отчиталась о количестве ИП и Юр. лиц за январь.

Юр. лица: -0.5% (3418313 против 3436556 в декабре):

ИП: -3.6% (3561860 против 3695824):

( Читать дальше )

Открытие брокер списывает деньги

- 16 февраля 2021, 13:09

- |

Правило успешной жизни #4: ставьте цели

- 15 февраля 2021, 22:20

- |

00:00 вступление и объявление

03:00 Правило успешной жизни #4: ставьте цели

28:00 Путин хочет продлить льготную ипотеку

29:40 Что происходит на финансовых рынках?

42:30 Инвесторы-новички, скоро вы потеряете на бирже всё

48:00 Самое впечатляющее в отчете Роснефти за 4 квартал

50:20 Отчет Черкизово 4к2020

53:10 Отчет НЛМК 4к2020

56:00 Скоро товары в России подорожают на 10-20% и вот почему

В помощь начинающему инфоцыгану

- 15 февраля 2021, 22:07

- |

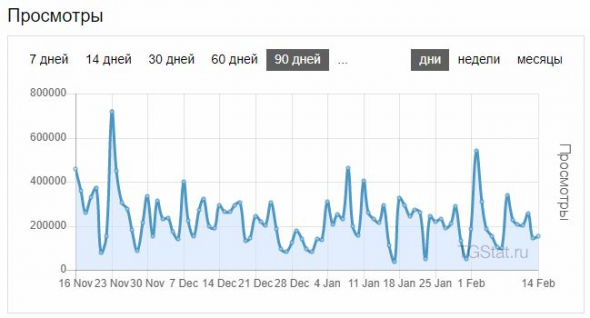

Советую спросить у Е.Черных — выдающегося специалиста по инфобизнесу, вещающего с ул.Виноградной. Посмотри, как интенсивно у него в телеге растет количество подписчиков:

Он — молодец! Если он смог, то и ты сможешь!

И не смотри, что у него снижаются просмотры:

( Читать дальше )

Зачем нужен ЗОЖ?

- 15 февраля 2021, 21:37

- |

Классовое деление на богатых и бедных начинает приобретать новую сторону — богатые будут покупать здоровье, молодость и долгие лета жизни. Будет две медицины — для супербогатых и для всех остальных.

В 2017 году скончался миллиардер Дэвид Рокфеллер.

С биологической точки зрения его смерть уж точно не была неожиданной — это случилось на 102-м году жизни. И дело не в личном богатстве — глава Дома Рокфеллеров обладал достаточно скромным по нынешним меркам личным состоянием в 3,3 миллиарда долларов, то есть не входил даже в 500 богатейших людей планеты. Однако именно его дед стал первым в истории обладателем миллиардного состояния, так что влияние покойного навряд ли ограничивалось личными финансами.

Дэвид Рокфеллер открыл новую для человечества эру — время, когда богатство и власть дают возможность жить куда дольше «простых людей». Еще античные мудрецы говорили, что как бы ты не был богат, ты не можешь купить себе и дня жизни сверх отпущенного. Так вот Дэвид Рокфеллер на своем примере доказал обратное: о

( Читать дальше )

Скоро товары в России подорожают на 10-20%. Это связано с тем...

- 14 февраля 2021, 21:39

- |

Он правда думает, что ставки фрахта контейнеров имеют какое-то отношение к перевозкам Совкомфлота, но это ошибочно, т.к. Совок возит нефть и газ, а на аренду танкеров совсем другие ставки, которые лежат на дне, халява 2019-2020 похоже безвозвратно закончилась.

Так что в общем, глядя взлетевшие до небес контейнерные ставки и предсказания людей из розничной индустрии, возможно, что скачок инфляции, который был в конце 2020 года, будет чуть более устойчивым, чем полагают ребята из ЦБ.

В 2020 Россия стала чистым экспортёром еды впервые с царских времён

- 14 февраля 2021, 16:25

- |

Значительную часть продовольственного импорта составляет «элитное» потребление: кофе, шоколад; в 2019 году одних алкогольных напитков ввезли на 2,7 млрд долларов — это почти на 10% импорта. Мы до сих пор зависим от импортного семенного и племенного материала, к ним относятся, как ни странно, сахарная свекла, подсолнечник, картофель и рапс. Обеспеченность собственным семенным материалом в нашей стране составляет 67,2%.

riafan.ru/1371912-rossiya-v-2020-godu-pobila-rekord-po-eksportu-prodovolstviya

sdelanounas.ru/blogs/138946/

⭐️ Прежде чем инвестировать в акции надо изучать не отчёт 10-K, а отчёт 8-K

- 14 февраля 2021, 15:54

- |

Добрый день, друзья!

Когда я прочитал пост «Прежде чем инвестировать в акции американской компании – прочти её 10-K отчёт» я улыбнулся дважды.

😊 Первый раз – когда увидел какие архаичные методики предлагают Смарт-Лабовцам под видом фундаментального анализа.

С одной стороны, как человек, который строит свою инвестиционную стратегию на фундаментальном анализе эмитентов, я не могу не поддержать уважаемого автора (Levan_Investing) в том, что не изучив отчёты компании, её акции покупать нельзя.

❗ С другой стороны, как человек, который в поисках перспективных инвестиционных идей изучает несколько десятков отчетов американских эмитентов в месяц, я вижу, что предлагаемый автором алгоритм настолько отстал от времени, что никакой пользы инвесторам не принесёт.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал