Избранное трейдера _xXx_

Опционы на мобильном квике: коды опционов

- 28 апреля 2018, 01:09

- |

Вашему вниманию предлагаю краткий, но на мой взгляд весьма полезный пост.

Не секрет, что разработчики мобильной версии Quik как для iOS, так и для Android не доработали свои терминалы по части работы с опционами. Дальше больше скажу, функционала там нет вообще. Но тем не менее позиции открывать можно. Это потребуется, если на момент открытия сделки десктопный терминал физически недоступен, а позу открыть нужно. Что делать? Нужно знать как расшифровываются коды опционов, и самое главное не попутать колы с путами и не наколоться с серией, если работаешь с недельками. Далее просто забиваешь в поиске код инструмента и вуаля… МОЖНО ОТКРЫВАТЬ СДЕЛКИ С ОПЦИОНАМИ.

Итак ...

Код опциона состоит из нескольких частей:

На примере RTS:

RI115000BE8A — расшифровывается как недельный маржируемый колл-опцион на фьючерс индекса РТС со страйком 115000 и сроком исполнения 03.05.2018

Первая часть кода: Тикер, но тут собственно всё понятно, код инструмента базового актива

( Читать дальше )

- комментировать

- ★27

- Комментарии ( 2 )

Опционная позиция на сглаживание коэффициента ставок.

- 26 апреля 2018, 11:43

- |

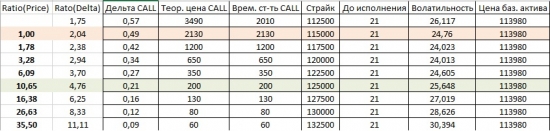

В основе стратегии постулат, что Дельта опциона это еще и вероятность того, что на момент эксирации цена будет выше цены страйк.

Если дельта Колла равна 0,5 то вероятность того, что к моменту экспирации цена базового актива будет выше цены страйк 50/50.

А сейчас переведем вероятность в коэффициенты выигрыша.

У букмекеров сущеcтвуют коэффициенты по которым они принимают ставки.

Формула вычисления этих коэффициентов проста = 1/вероятность.

Если вероятность 50/50 то коэффициент равен 1/0,5=2,0

И это логично, если игрок поставил 100р. с коэффициентом 2,0, то он или потеряет эти сто рублей или получит 200р.

Главное свойство, это то что при снижении вероятности положительного исхода события — коэффициент растет. И наоборот.

Перейдем на доску опционов.

Переведем дельту в коэффициент выйгрыша(Ratio).

На текущей доске опционов с экспирацией 17 мая 2018г., это выглядит так.

Посмотрите, у 21 дельты коэффициент равен 4,76 — это означает, что трейдер купив опцион планирует получить сумму в 4,76 раз больше.

Сравним текущую цену(теорию) опциона с ценой которую мы получим если встанем на страйк.

( Читать дальше )

Люблю искать зависимости. Вот еще одна...

- 25 апреля 2018, 15:30

- |

Сейчас скину также занятную зависимость роста американского рынка от количества напечатанных денег. Когда в 2014 ФРС свернула смягчение мы увидели боковик по рынку и даже первые попытки снижения. Тогда вспомните, как доллар начал крепнуть ко всем валютам. А ведь это только была репетиция. И ФРС решило выйти из ситуации попросив Марио Драги запустить печатный станок. И вот к концу 2014 Европа запускает станок… и О ЧУДО! Рынок продолжает рост и мы начинаем обновлять исторические максимумы и все хорошо. Кризис миновал. Пока ситуацию спасли. А что мы видим сейчас? Рынок снова пытается снижаться, только вот печатный станок уже не исправит ситуацию. Ставки растут, долларов меньше и Драги думает сворачивать куе. Будет ли расти доллар? Я думаю вы сами уже знаете ответ на этот вопрос.

Смотри рисунок ниже. Его стоит увеличить, потому что там склеено несколько изображений.

Хеджирование РИ

- 25 апреля 2018, 13:40

- |

Мы тут вместе с Вот Так, разбираем одну ситуацию. Тем более это должно быть интересно в свете последних событий. Особенно это забавно, когда я вспоминаю, как один трейдер рассчитывал это на калькуляторе, переводил в проценты годовых и отчитывался перед своими инвесторами.

Итак. Картинки мне выкладывать лень, так что давайте воображать. Берем 105000 страйк. И продаем там один опцион пут. После чего получаем 100% информацию, что МинФину надо купить очень много долларов. Рубель упадет и индекс рухнет. И мы начинаем хеджировать проданный пут. Продаем один фьючерс. У нас получится синтетическая позиция в виде проданного кола на 105000 страйке. Ну и как обещали на СЛ, а за базар тут отвечают, цена уходит вниз на 10000 пунктов. Что у нас получается. Мы продали опцион за 2270 п и БА за 113530. После чего цена опциона стала 5500, а фьюча 103530. (волу и все прочее оставим постоянными, что бы не путаться) Таким образом на фьюче мы зарабатываем 10000 п, а в опционе потеряли 5500-2270 =3230. Общий финансовый результат 10000-3230=6670п. И что нам теперь делать? Закрывать позицию, открывать ЮТюбе и записывать ролик, как вы своим инвесторам сделали 6670 п. чистой прибыли используя свое Гениальное предвиденье и СЛ, поняв, что актив будет падать. Причем, это все можно показать с помощью калькулятора и option.ru.

( Читать дальше )

Продолжительность жизни и война 1941-1945

- 22 апреля 2018, 08:04

- |

Здесь по ссылке описана методика подсчёта «Ожидаемой продолжительности жизни при рождении». Она считается на основе данных ЗАГСов согласно регистрации возраста умерших людей любых возрастов.

---

Вопрос. Тот факт что Россия прошла через Великую Отечественную войну лишил нас значительной части граждан, которые родились в 1920-е годы. Некоторые из них уходили бы из жизни в возрасте 80-100 лет, улучшая показатель «ожидаемой продолжительности жизни. Если бы не война, у нас средняя продолжительности жизни приближалась бы к 80-ти годам, но в России мало стариков умерших в возрасте 80-100 лет, потому что их ровесников, рождённых в 1920-х годах, покосила война. Поэтому Россия проигрывает западным странам по продолжительности жизни.

( Читать дальше )

Как сделать так, чтобы вашу декларацию 3-НДФЛ проверили легко и быстро?

- 19 апреля 2018, 20:59

- |

Давно не писала, сейчас идет «жаркая» пора по подготовке отчетов (касательно иностранных брокеров) и декларирования доходов и нет времени совершенно писать статьи, а так много хочется рассказать.

Но сегодня решила написать про такой документ – как пояснительная записка или пояснение, как удобно можно называть этот документ. Я несколько лет назад решила использовать в свое работе такой документ. Для чего он нужен и кому?

Если вы торгуете через иностранного брокера и у вас есть не просто отчет на иностранном языке, а еще и свой, переведенный «в рубли» и на русский язык, несколько видов дохода, дивиденды, комиссии, которые надо распределять между видами дохода и прочее, то советую и рекомендую кроме отчета дать инспектору в руки в составе пакета документов на декларирование и эту пояснительную записку.

Если у меня получится прикрепить образец такой записки тут в статье, тогда очень хорошо (для скачивания). Но на всякий случай я сюда сейчас повешу пример-шаблон такого пояснения. Покажу, как распределять комиссии и как можно писать пояснения.

( Читать дальше )

Совет старого Гнома

- 09 апреля 2018, 13:07

- |

Во первых, смотрите на волу. 80-100 — это реально паника. Правая сторона улыбки должна подняться. Колы ОТМ из-за маржинколов будут дорогие. Их надо продавать. Особенно deep otm. Как только рынок отскакивает — вола сдувается и они ничего не стоят. Параллельно можно продавать глубокие путы. Там вола будет 200 и стоить они будут немеряно. Проблема в этой истории — что я почти всегда приходил к ней когда нет бабла и ты понимаешь что денег рынок раздает, а взять Не можешь. Исключение — осень 2011, когда мы сделали ок 10 млн за день на депозит тогда примерно 3-4. Не сказать что я офигенно был готов к обвалу, но так сложилось что бабки были и дорогой брокер еще давал сверху плечо по дружбе.

Во вторых — сейчас льют рынок. А значит акции отдельные, которые вроде от санкций страдать особо не должны- становятся привлекательными. Если эмитент особо без долларовых долгов, работает на рынок рф или азии и имеет норм мульт (скажем дешевле 5 ev/ebitda) — то можно начинать подкупать.

( Читать дальше )

А теперь Горбатый! Тьфу, Дерипаска! Санкции США.

- 07 апреля 2018, 00:29

- |

Акции «Русала», крупнейшего в России производителя алюминия, рухнули на 15,7% на Московской бирже, отрезав от капитализации компании 60 миллиардов рублей за три часа.

Бумаги En+, через которую Дерипаска помимо алюминиевых заводов контролирует электростанции мощностью почти 20 гигаватт, обвалились на 19,6%, а рыночная стоимость холдинга сократилась на 1,9 млрд долларов.

Из еврооблигаций «Русала» покупатели просто испарились: на 17.06 мск на бирже не было зарегистрировано ни одной заявки на их покупку.

Российскому правительству, скорее всего, уже не имеет смысла торговаться с США по поводу снижения импортных тарифов на алюминий. О поставках алюминия в США можно, по-видимому, забыть.Ситуацию для Дерипаски усугубляет огромный долг — 7,6 млрд долларов у «Русала» и 11,6 млрд долларов у En+, отмечает глава операций на фондовом рынке «Фридом Финанс» Георгий Ващенко: рефинансировать его за рубежом теперь будет сложно, а на поставщиков, подрядчиков и покупателей Дерипаски начнется давление.

( Читать дальше )

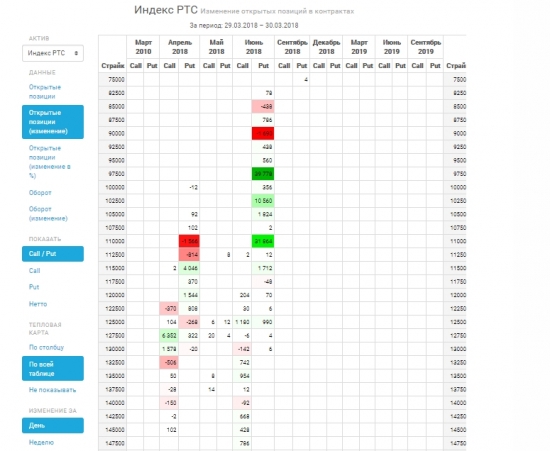

Тепловая карта опционного рынка.

- 02 апреля 2018, 10:37

- |

Магия утра. Как первый час дня определяет ваш успех. Конспект. Глава 9. Как превратить невыносимое в незаменимое.

- 01 апреля 2018, 09:44

- |

Глава 9. Как превратить невыносимое в незаменимое. Главный секрет формирования привычек, способных радикально изменить вашу жизнь (за тридцать дней)

Успешные люди не рождаются успешными. Они становятся такими благодаря приобретению привычки делать то, что очень не нравится делать неудачникам. Успешным людям и самим далеко не всегда это нравится, однако они берут себя в руки и делают, что надо. Дон Маркис, американский писатель и журналист

Мотивация заставляет нас начать что-то делать. Привычка же вынуждает продолжать это делать. Джим Рон

вашу жизнь строили и впредь будут строить ваши привычки.

Привычное фиаско: Новогодние обещания

новогоднее обещание – это не что иное, как желание включить в свою жизнь полезную привычку.

Например, если вы когда-нибудь посещали спортзал в первую неделю января, то знаете, как трудно в это время найти место для парковки. Парковка буквально забита машинами, которые принадлежат людям с самыми благими намерениями. в конце месяца, то увидите, что парковка наполовину пуста.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал