SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера aik

Эксперимент с синтетическими опционами

- 11 июля 2013, 13:08

- |

Сегодня поставил эксперимент с синтетическими опционами Call

на фьючерс Сбер.

Бюджет эксперимента 10000 руб.

Были куплены 25 опционов Put страйка 9000 по 20.

и 20 фьючерсов по цене 9388.

Поскольку оценку лимита позиции делал по опционному калькулятору:

http://www.option.ru/analysis/option#position

Сразу выяснилось, что были ошибочно расчитаны лимиты.

Калькулятор определил лимиты по расчётной цене опциона Call страйка

9000, которая около 280, а брокер исходя из реального предложения,

которое более 400.

В итоге сразу ошибочно купленные 5 опционов Put были сброшены

по 8.

Далее позы были закрыты при движении вверх:

6 фьючей по 9408

6 фьючей по 9424

8 фьючей по 9427

Опционная поза была закрыта по 8.

Итоги.

Маржа по фьючам: 9408х6+9424х6+9427х8-9388х20=648

( Читать дальше )

на фьючерс Сбер.

Бюджет эксперимента 10000 руб.

Были куплены 25 опционов Put страйка 9000 по 20.

и 20 фьючерсов по цене 9388.

Поскольку оценку лимита позиции делал по опционному калькулятору:

http://www.option.ru/analysis/option#position

Сразу выяснилось, что были ошибочно расчитаны лимиты.

Калькулятор определил лимиты по расчётной цене опциона Call страйка

9000, которая около 280, а брокер исходя из реального предложения,

которое более 400.

В итоге сразу ошибочно купленные 5 опционов Put были сброшены

по 8.

Далее позы были закрыты при движении вверх:

6 фьючей по 9408

6 фьючей по 9424

8 фьючей по 9427

Опционная поза была закрыта по 8.

Итоги.

Маржа по фьючам: 9408х6+9424х6+9427х8-9388х20=648

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 1 )

Синтетический опцион или обычный

- 11 июня 2013, 12:01

- |

Интересно собрать мнения плюсы и минусы одного и другого.

Вот что я вижу:

обычный опцион

плюсы:

— фиксированный риск;

— никогда не выйдешь за ГО

минусы:

— спред;

— прыжки цены из-за низкой ликвидности

синтетический опцион

плюсы:

— отсутствие спреда по фьючерсной позиции, её можно скальпировать;

— наличие 2-х позиций и бОльшая свобода вариантов действий;

— если сроки экспирации разные у фьюча и опциона, то фьючерсную

позицию можно перенести через опционную экспирацию

минусы:

— можно выйти за пределы ГО при сильном движении;

— немного сложнее конролировать позицию

Вот что я вижу:

обычный опцион

плюсы:

— фиксированный риск;

— никогда не выйдешь за ГО

минусы:

— спред;

— прыжки цены из-за низкой ликвидности

синтетический опцион

плюсы:

— отсутствие спреда по фьючерсной позиции, её можно скальпировать;

— наличие 2-х позиций и бОльшая свобода вариантов действий;

— если сроки экспирации разные у фьюча и опциона, то фьючерсную

позицию можно перенести через опционную экспирацию

минусы:

— можно выйти за пределы ГО при сильном движении;

— немного сложнее конролировать позицию

анализ опционной позиции на TLT (зарабатываем на росте доходности US treasuries)

- 29 мая 2013, 12:36

- |

На рынке долга происходят тектонические сдвиги.

Доходность 20 летних US treasuries растет. Большой вопрос, куда уходит бабло?

Пока не дорос до фьючерсов на US treasuries, частнику проще сделать опционную позицию на ETF, например TLT - iShares Barclays 20+ Year Treas Bond.

На графике виден слом растущего тренда, и возможно реализуется фигура голова-плечи.

Не будем думать о предстоящих ужасах, пока ближайший уровень поддержки $110.

Недельный график TLT

( Читать дальше )

Доходность 20 летних US treasuries растет. Большой вопрос, куда уходит бабло?

Пока не дорос до фьючерсов на US treasuries, частнику проще сделать опционную позицию на ETF, например TLT - iShares Barclays 20+ Year Treas Bond.

На графике виден слом растущего тренда, и возможно реализуется фигура голова-плечи.

Не будем думать о предстоящих ужасах, пока ближайший уровень поддержки $110.

Недельный график TLT

( Читать дальше )

Архивы опционных вебинаров US (ENGLISH)

- 29 апреля 2013, 22:10

- |

Впереди длинные выходные, и чтобы бездарно их не пропить, и не проиграть в танчики я подготовил для вас ссылки на архивы с опционными вебинарами.

Тонны видео и мудрости, естественно всё на английском.

Тонны видео и мудрости, естественно всё на английском.

- CBOE options institute

- CBOETV youtube channel

- optionmonster.com webinars archive

- interactivebrokers.com webinars archive, кликнуть view event recordings

- Dan Sheridan youtube channel

- CONSERVATIVE TRADING webinars archive

Анализ активности инсайдеров на NYSE и NASDAQ

- 22 апреля 2013, 15:46

- |

Меня всегда интересовала активность инсайдеров на NYSE и NASDAQ. В этом есть что-то здравое. Как я уже писал в рыночных тезисах, руководство компании всегда стремится заработать дополнительные деньги (иногда во много раз большие их зарплаты) используя внутреннюю информацию и доступ к фондовому рынку. Особенно это характерно для корпораций с небольшой капитализацией, которые преимущественно нацелены на дальнейшую продажу компании. Зачастую менеджмент стремится не столько к успешному управлению компанией, сколько к росту курсовой стоимости акций. Тут, конечно, не обходится без некоторых манипуляций со стороны руководства.

( Читать дальше )

Опционы: Меняю тактику!! (раз уж из окон 10го этажа кое-где начали выбрасывать рояли)

- 16 апреля 2013, 12:03

- |

«Кое-где» — это в драгметах, разумеется. Но пока это «бумс» произошло не на нашем рынке, есть возможность покумекать о грядущем. Вообще, конечно, череда вчерашних нижних планок в злате и серебре выглядела очень впечатляющей и убедительной, но на нашем рынке производных индекса РТС осталась всё-таки без особого внимания, учитывая тот факт, что Ай-Ви опционов вчера оставалось стабильным, лишь в очень слабой степени показав тенденцию к повышению. А зря, на мой взгляд. Начало весенним планкам несомненно положено, и надеюсь, за этой первой весенней ласточкой будут и другие, уже на нашем родном РФР, предпосылки есть. Но обо всём по порядку.

«Кое-где» — это в драгметах, разумеется. Но пока это «бумс» произошло не на нашем рынке, есть возможность покумекать о грядущем. Вообще, конечно, череда вчерашних нижних планок в злате и серебре выглядела очень впечатляющей и убедительной, но на нашем рынке производных индекса РТС осталась всё-таки без особого внимания, учитывая тот факт, что Ай-Ви опционов вчера оставалось стабильным, лишь в очень слабой степени показав тенденцию к повышению. А зря, на мой взгляд. Начало весенним планкам несомненно положено, и надеюсь, за этой первой весенней ласточкой будут и другие, уже на нашем родном РФР, предпосылки есть. Но обо всём по порядку.Экспа.

Вчерашняя эспа нам ещё раз наглядно показала, как на нашем опционном рынке работает Кукл. И кто бы что мне не говорил про хедж, выравнивание дельты, особенности правил соблюдения риск-менеджмента и прочее бла-бла-бла, остаюсь приверженцем того (

( Читать дальше )

Сделай робота САМ 7

- 01 апреля 2013, 12:55

- |

Очередной видео-урок, по созданию алгоритмов на основе программного комплекса TSLab.

В данном видео мы рассмотрели возможные варианты работы с одной линией, которые каждый может использовать для создания различных сигналов на вход/выход сделки.

Необходимо понимать, что это просто сигналы на вход/выход, а не полноценная стратегия. Можно добавить множество фильтров, стопов, рисков на сделку и тд, и получить уже торгового робота.

В данном видео не использовалась оптимизация, использовались только стандартные параметры!

Вопросы предложения пожелания как обычно в личку или комментарии!

В данном видео мы рассмотрели возможные варианты работы с одной линией, которые каждый может использовать для создания различных сигналов на вход/выход сделки.

Необходимо понимать, что это просто сигналы на вход/выход, а не полноценная стратегия. Можно добавить множество фильтров, стопов, рисков на сделку и тд, и получить уже торгового робота.

В данном видео не использовалась оптимизация, использовались только стандартные параметры!

Вопросы предложения пожелания как обычно в личку или комментарии!

Квантовое рукоблудие

- 08 февраля 2013, 11:53

- |

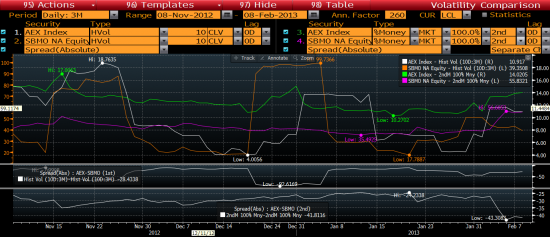

По мере роста активности на Европе обратил внимание на интересную особенность. Влияние IV индекса на IV акций значительно выше, чем влиение HV на IV этих акций.

IV — внутренняя волатильность.

HV — историческая волатильность.

Вопрос на засыпку (ответ будет позже) — чем вызвана такая динамика IV?

На графике — ряды по AEX(индекс) и SBMO NA (акция)

Ответ:

Главный фактор роста волатильности в последние дни — отчетность 14 февраля.

Второстепенный фактор большей зависимости от индекса — бета к индексу. Маркетмейкеры автоматически дергают котировки волатильности вверх как только растет волатильность индекса, невзирая на динамику базового актива по акции. Что интересно, это выступает как фактор еще большей склонности акции к флету за счет гамма-хеджеров.

Два интересных исследования о том, почему коллы на индекс лучше покупать, а на акции - продавать

- 04 декабря 2012, 13:15

- |

faculty.chicagobooth.edu/george.constantinides/documents/The_Puzzle_of_Index_Option_Returns_October_12_09.pdf

www.efalken.com/pdfs/NiStockOptionReturns.pdf

Методология авторов иногда выглядит спорно, но в целом результаты достаточно интересны. На любом режиме рынка продажа идиосинкратической волатильности на коллах на акции — стратегия в прибыль. На индексах все менее очевидно и зависит от крутизны ухмылки (которая сейчас достаточно пологая).

Все это достаточно мало применимо к российскому рынку, здесь гораздо большую роль сейчас играют стратегии направленной волатильности. И ликвидность конечно никакая. Вся стратегия — коридор 135-155, купи и держи, если что — или сгорят, или похоронят)).

www.efalken.com/pdfs/NiStockOptionReturns.pdf

Методология авторов иногда выглядит спорно, но в целом результаты достаточно интересны. На любом режиме рынка продажа идиосинкратической волатильности на коллах на акции — стратегия в прибыль. На индексах все менее очевидно и зависит от крутизны ухмылки (которая сейчас достаточно пологая).

Все это достаточно мало применимо к российскому рынку, здесь гораздо большую роль сейчас играют стратегии направленной волатильности. И ликвидность конечно никакая. Вся стратегия — коридор 135-155, купи и держи, если что — или сгорят, или похоронят)).

Календарь квартальных отчетов в США и не только.

- 28 октября 2012, 21:13

- |

По просьбам привожу информацию о ресурсах, где можно посмотреть график выхода квартальных отчетов компаний в США. Ближайшая неделя будет очень активной в отчетности.

Известный сайт The Street, содержащий некоторые несложные методы оценки акций, фондов, простое сканирование, календарь отчетности, исследования рынков и прочие полезные вещи. Есть платный сервис — то что содержится в оранжевой вкладке PREMIUM SERVICES.

http://www.thestreet.com/event-calendar/index.html

Можно смотреть на http://www.earnings.com/highlight.asp?date=20121029&client=cb

Достаточно выбрать дату и запросить весь лист. Есть информация по прибылям, сплитам акций, дивидендам, IPO.

На сайте http://getstockideas.com/ можно сканировать акции существующими скринерами или создать свой собственный.

( Читать дальше )

Известный сайт The Street, содержащий некоторые несложные методы оценки акций, фондов, простое сканирование, календарь отчетности, исследования рынков и прочие полезные вещи. Есть платный сервис — то что содержится в оранжевой вкладке PREMIUM SERVICES.

http://www.thestreet.com/event-calendar/index.html

Можно смотреть на http://www.earnings.com/highlight.asp?date=20121029&client=cb

Достаточно выбрать дату и запросить весь лист. Есть информация по прибылям, сплитам акций, дивидендам, IPO.

На сайте http://getstockideas.com/ можно сканировать акции существующими скринерами или создать свой собственный.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал