Избранное трейдера Ajax

Хитрая волатильность фьючерса

- 09 января 2019, 18:30

- |

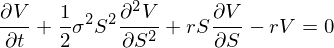

Уверен, что почти все уважающие себя опционщики здесь знают наше любимое уравнение Блэка-Шоулза:

где V — стоимость опциона, S — цена акции, сигма — волатильность акции, r — безрисковая ставка

Также думаю, многие из них знают уравнение Блэка для стоимости опциона на фьючерс. Ведь по идее это оно должно быть нашим любимым на ММВБ, где мы торгуем именно такие опционы:

( Читать дальше )

- комментировать

- ★14

- Комментарии ( 78 )

Как я пришёл к пониманию необходимости написания своего ПО для торговли. Программирование доступно для всех. Cвежая версия моего парсера для Tradingview.

- 09 января 2019, 17:39

- |

Сегодня пост о моём пути алготрейдера. На рынке я уже торгую порядка 9 лет. Начинал в далёком 2009 году, сразу после окончания университета. Но торговать начал не сразу, а изначально вложил свои кровные 50 тыс.р. в ПИФЫ (тогда данный инструмент только набирал обороты, а исторические доходности прошлых периодов рисовали в воображении золотые горы). Вложился я прямо перед кризисом, поэтому свои вложения потерял очень быстро. С этого момента я понял, что в финансовом мире лучше думать своей головой, а если и прислушиваться к чему-либо мнению, то обязательно пропускать полученную информацию через призму своего субъективного опыта. А лучшим решением было освоить трейдинг на собственной практике. Стоит сказать, что я не являюсь программистом по образованию (о чём жалел не раз), поэтому, как и большинство трейдеров изначально торговал руками просиживая бесценные часы своей жизни за монитором. Буду с Вами откровенен, но в целом трейдинг я считаю лудоманством

( Читать дальше )

Что у нас интересного. Нефть(ч.1)

- 09 января 2019, 16:57

- |

Хочу создать несколько постов, в которых отметить, что я вижу интересного из наших инструментов на момент начала года, но начну с общей обстановки на графиках мировых инструментов!

Ну и первое конечно, от чего зависит всё в нашей стране(экономика и политика) — нефть!

По нефти пока всё по прежнему печально! Последние мои мысли относительно черного золота отработались достаточно точно - https://smart-lab.ru/blog/510510.php

Сейчас всё остается пока что в рамках той же парадигмы, однако, столь быстрое восстановление котировок после ухода под кульминационный объём может говорить о развороте, но точно это будет понятно только если цена пойдет выше отметок 64-66, пока лучше ловить сигналы на шорт, которых на горизонте не видно с 26 декабря. Однако нужно отметить, что для разворота не хватает объёмных вливаний, которыми часто разворот сопровождается, поэтому стоит к лонгам относиться очень осторожно, даже если цена будет показывать что-то похожее на пробой 64-66.

( Читать дальше )

Как купить один доллар на бирже?

- 09 января 2019, 13:24

- |

Как заводить и выводить валюту не знаю. Такой необходимости не было (просто перевёл валютные дивиденды в рубли и сразу же на них купил нужные бумаги).

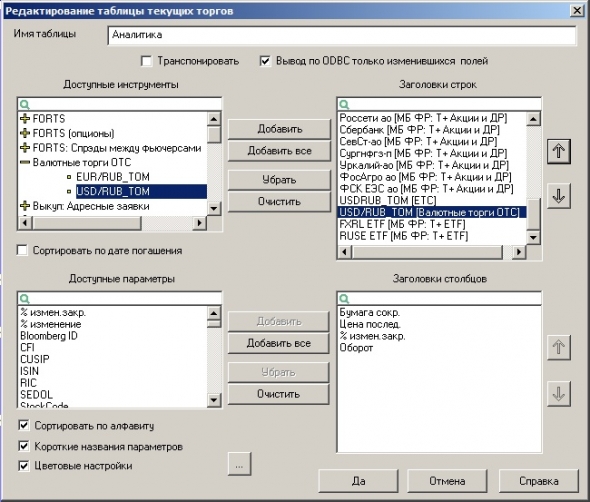

Как автоматизировать передачу однотипных заявок каждый день?

- 09 января 2019, 12:21

- |

Скажите, как можно автоматизировать процесс массового создания заявок на покупку бумаг на Московской Бирже каждый день?

Специфика следующая: есть на мониторинге 10-20 корп. облигаций.

Для каждой бумаги есть цена и кол-во, которое я хочу купить (заявка), несколько ниже текущей рыночной цены. Заявки на покупку НЕ условные.

Цена и кол-во бумаг в моих заявках в теч. дня не меняются (для простоты).

На следующий день цена актуализируется (может поменяться) после ручного пересмотра. Но может и не поменяться. То есть опять нужно загрузить список из этих заявок.

Можно, конечно, каждое утро вручную заводить каждую из этих 10-20 заявок, но на это уходит минут 10 каждый день, плюс повышается вероятность ошибки/опечатки.

Список заявок могу вести в Excel.

Подскажите, можно ли либо сделать так, чтобы заявки на покупку на фондофом рынке МБ не отменялись после окончания сессии (либо автоматически пересоздавались), либо как-то упростить процедуру массового ввода заявок с помощью какого-нибудь механизма экспорта таблицы/списка заявок?

P.S. Работаю в Quik/WebQuik/ЛК Открытии.

безубыточные опционные конструкции, часть 6, неприкрытая продажа недельных краев, в память о Великом и Ужжасном Илье Коровине

- 09 января 2019, 12:19

- |

А продавать неприкрытые недельные края может только сумасшедший! Ну, верно же?!

Но посмотрите на стаканы: умирают, хотят продать 97 путы по 10-20 руб, а у них никто не покупает!

А вот чувак аж 640 лотов 120-х колов рвется продать. Он совсем с катушек съехал???

( Читать дальше )

Использование настроения и импульса для прогнозирования доходности акций

- 09 января 2019, 11:49

- |

Исследования, направленные на прогнозирование движения цены акций, часто рассматривают показатели настроения рынка или импульса доходности акций в качестве предикторов. Недавние исследования показывают, что мультипликативное сочетание настроения и импульса может помочь предсказать доходность фондового индекса Standard & Poor's 500 в следующем месяце. Эта предсказательная сила проистекает главным образом из периодов, когда настроения снижались в течение прошлого года, а недавний импульс возврата был отрицательным — периоды, которые совпадают с повышением внимания инвесторов к фондовому рынку, которое измеряется индексом объема поиска Google.

Идея о том, что рыночные настроения или импульс могут управлять движением цен на акции, имеет давнюю историю. Кейнс (1936, стр. 156) сравнил фондовый рынок с «конкурсом красоты», где участники посвящают свои усилия не оценке основного понятия красоты, а «ожиданию того, что среднее мнение ожидает». 2005) описывает простую и интуитивно понятную модель обратной связи движения цены акций. Если цены начнут расти, успех некоторых инвесторов может привлечь внимание общественности, что подпитывает энтузиазм рынка. Новые инвесторы выходят на рынок и помогают взвинчивать цены. Рост цен порождает ожидания дальнейшего роста до такой степени, что «иррациональное изобилие» может привести к тому, что цены превысят уровни, которые могут быть оправданы фундаментальными показателями. Но если цены начнут падать, может начаться пессимизм, в результате чего некоторые инвесторы покинут рынок. Падение цен порождает ожидания дальнейшего снижения и так далее, пока цены, наконец, не достигнут дна. Совсем недавно Шиллер (Shiller, 2017) утверждает, что оптимистичные или пессимистичные убеждения инвесторов относительно фондового рынка похожи на причуды, которые могут распространяться в популярной культуре как инфекционное заболевание.

( Читать дальше )

Господа криптотрейдеры, где берете исторические данные?

- 08 января 2019, 22:39

- |

Некоторые математические соотношения во фьюче сбера

- 08 января 2019, 17:41

- |

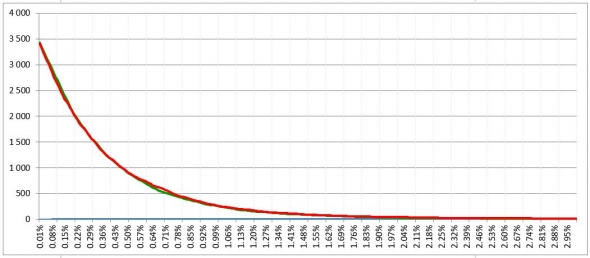

Если хай и лой часовой свечи выразить в % от цены ее открытия и посчитать статистику по 3500+ часовых свечей за 2018 год (без учета свечей-дебилов 10:00 и 23:00), то мы получим такое распределение:

Например, 2000 раз за 2018 год хай часовой свечи случился на уровне 0.29% от цены открытия свечи. Такую же статистику показывает лой. Показатели статистики хаев и лоев практически сливаются.

Наполним полученную статистку баблом. Представим, что фьюч сбера стоит 100 рублей и посмотрим, какие деньги принесет нам новое знание. Распределение денег по хаям и лоям

( Читать дальше )

Мои опционные правила по состоянию на начало 2019

- 08 января 2019, 17:28

- |

Делал для себя итоговое резюме по своей годовой опционной стратегии и подумал, что если убрать цифры, то правила подходят для любого инструмента, в частности для фьюча (но надо учитывать, что все-таки писалась для опционной позы), может кому пригодится и сэкономит время.

Сразу оговорюсь, что грааля здесь нет, а для торговли фьючами или другими инструментами эти правила необходимо скорректировать, т.к. фьючами не торгую с 2011 года.

Собственно правила:

1. Пропорция в момент открытия (для фьючей мани менеджемент – усиление/уменьшение объема, уровень тейк-профита (ТП) и стоп-лоса(СЛ)). Тут как говорится, кто как хочет, так и дрочит, но следует обратить внимание на то, что в момент открытия конструкции нужно смотреть на состояние рынка, т.к. в 2008 году и в 2013 рынки были абсолютно разными и соответственно и соотношения количества купленных к количеству проданных надо делать разным (для фьючей соотношение объема и уровень СЛ и ТП). Для себя соотношение привязываю к относительному показателю ATR.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал