Избранное трейдера Ajax

Инструкция для начинающих аналитиков

- 05 января 2019, 00:33

- |

В случае падения курсов акций

следует выбирать одну из следующих формулировок

в зависимости от ситуации:

1) Если упала Америка (или Европа, Азия, или др.)

— «Падение цен российских акций было вызвано снижением американского

(европейского, азиатского: выбрать по ситуации)

фондового рынка

и общей ухудшающейся ситуацией на мировых финансовых рынках».

2) Если упали цены на нефть

(или газ, медь, никель, или др.)

— «На рынок резко негативно влияло продолжающееся снижение

на мировых рынках цен на энергоносители и металлы».

3) Если ничего нигде не упало —

«Сегодня цены российских акций снижались

на фоне опасений инвесторов по поводу возможного снижения цен на

… (американском, европейском, азиатском фондовых рынках, рынках нефти, газа, меди и др.:

выбрать по усмотрению автора)”.

4) Ну, а если и опасений никаких нет и не было,

пишите: “Резкое падение цен российских акций было вызвано

агрессивными продажами нерезидентов и примкнувших к ним резидентов

в виду негативной оценки перспектив страны со стороны западных фондов”.

- комментировать

- ★5

- Комментарии ( 16 )

Итоги 2018 года классического инвестора и планы на 2019 год

- 05 января 2019, 00:29

- |

Продолжу цикл статей, описывающий мой подход к инвестициям и его результаты.

Наверное, классическим инвестором, назвать меня сложно, я выбираю акции не по фундаментальному анализу, не по лучшим акциям квартала/года, индикаторы P/E, EBITDA, выручка, прибыль и другие характеристики компании меня мало волнуют, да я и не понимаю в них почти ничего… Таким образом, меня интересует, как долго компания выплачивает дивиденды Основной индикатор для покупки акций, на который я ориентируюсь, — стабильность выплат и постоянный рост дивидендов, каждый ли год происходят выплаты, какой размер дивидендов и доходность в %%. Я, скорее, дивидендный инвестор.

Свой подход к планам покупок на год я приводил в одной из статей, но используемый подход, не означает, что я покупаю акции по любым ценам. Я постоянно отслеживаю котировки, если цена акций в момент покупки мне кажется завышенной, я вполне могу отложить покупку ради более интересного эмитента и подождать или, если дивидендная отсечка наступает у эмитента раньше, я его ставлю в план покупок с бОльшим приоритетом, или, если цена акции для меня привлекательна, могу использовать плечи.

( Читать дальше )

Как зарабатывать на американском рынке, стратегия на годы вперед

- 15 декабря 2018, 17:16

- |

Наткнулся на ZeroHedge на одну из последних публикаций, где они разбирают торговую систему дававшую прибыль на протяжении многих лет. Фундаментально она представляется крайне интересной, поэтому я решил посвятить небольшую публикацию ее разбору. Суть системы в следующем: мы ожидаем негативного закрытия недельной свечи на S&P500, после чего встаем в покупку на протяжении всего следующего за этой неделей торгового дня. Иными словами, мы занимаемся типичной «покупкой дна» на американском рынке в ожидании «Plunge Protection Team» (изначально вполне себе официальная рабочая группа, однако название давно стало собирательным образом для американских трейдеров. Что-то вроде нашего кукла, только занимающегося поддержкой рынка). Самое смешное, что стратегия работает, вот среднедневной возврат (по факту возврат на одну сделку, т.к. ее продолжительность по системе равняется одному торговому дню) по годам начиная с 1980-х:

( Читать дальше )

ВТБ – последние не станут первыми

- 15 декабря 2018, 10:28

- |

ВТБ – последние не станут первыми

Введение

Часто на форумах акций можно услышать фразу о том, что доходность в прошлом не гарантирует доходности в будущем. Соответственно, если бумага хорошо росла в прошлом, то не факт, что она продолжит расти, а если бумага сильно падала, то не факт, что она продолжит падать. Все это, конечно, верно. На рынке вообще ГАРАНТИЙ никто не дает и 100% уверенности в том или ином движении нет и быть не может. Но это вовсе не означает, что заработать на рынке можно только случайно и движение в любую сторону происходит с 50% вероятностью. Вовсе нет. Лучшие бумаги, как правило, остаются лучшими, а аутсайдеры, так и остаются аутсайдерами.

Если вы уже давно торгуете на фондовом рынке, то наверняка заметили, что одни и те же бумаги растут сильнее рынка, а другие все время стоят на месте или даже падают.

В своих первых двух статьях на смартлабе я уже приводил тестирование на исторических данных гипотезы о том, что лучшие бумаги, как правило, остаются лучшими, а аутсайдеры, так и остаются аутсайдерами. Вот эти статьи:

( Читать дальше )

Стопы, усреднения, пирамидинг, эквити, прогрессия и т.д.

- 13 декабря 2018, 19:16

- |

Дальше. Почему вы ставите стоп на 2 % а усредняетесь на весь депозит? Попробуйте торгануть со стопом на весь депозит — результат будет тот же. В любой финансовой деятельности важна работа с рисками, ошибка большинства что они думают что за счет усреднения затащат любое движение — потому начинают вести беспорядочную торговлю. У всех бывали серии убыточных сделок, то же самое с усреднением, вы так же можете схлопатать убыток по всем ордерам, если вместо того что бы думать, будете тыкать по клавишам.

Дальше. На длинной дистанции по моему мнению усреднение менее затратно чем отдавать на откуп стопам. Опять же не забываем что нельзя брать большую нагрузку на депозит одним активом и вляпываться на все одним движением. Достаточно 5-10% на актив, причем этот процент высчитывается заранее на размер сделки с возможностью движения против себя до начала следующей волны.

( Читать дальше )

Несколько слов о Рождественском ралли

- 12 декабря 2018, 17:57

- |

На ZeroHedge выложили интересную статистику, характеризующую феномен Рождественского ралли в цифрах. Данные представлены Michael Lebowitz и основаны на анализе динамики американского фондового рынка в период с 1990 по 2017 годы.

Является ли декабрь месяцем в котором акции действительно демонстрируют выдающуюся тенденцию к росту? Ответом будет однозначное «Да». Средний месячный возврат для каждого декабря, начиная с 1990 года и по настоящее время, составляет впечатляющие 1,70%. Остальные месяцы за этот же период продемонстрировали посредственное значение в 0,62%.

Следующий график демонстрирует среднюю величину возврата (отмечена зелеными точками — прим. перевод.) и величины максимального-минимального значения этого показателя (соответствуют процентному приращению фондового индекса на High-Low значениях за декабрь — прим. перевод.) для всех 28 декабрей за указанный временной интервал:

( Читать дальше )

Самый лучший день для покупок бумаг Среда.)

- 12 декабря 2018, 08:48

- |

( Читать дальше )

Будьте осторожны на этой неделе

- 11 декабря 2018, 22:04

- |

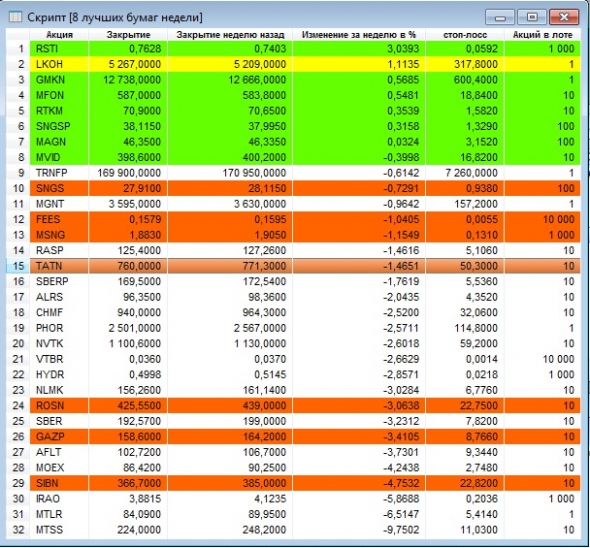

Хочу поделить с вами голой статистикой, а выводы каждый сделает сам. В таблице 1 приведены 32 наиболее ликвидные акции нашего рынка, упорядоченные по убыванию доходности за неделю с 04.12.2018 по 11.12.2018.

Таблица 1.

Как легко заметить, только 7 из 32 бумаг закрыли неделю в плюсе. Это очень плохой результат. Если более 75% акций из списка наиболее ликвидных закрывают неделю падением, то по статистике вероятность того, что и следующая неделя закроется падением выше вероятности того, что будет рост. Имейте это в виду, пожалуйста.

Каждый раз бывает по-разному, разумеется, я уже писал как-то о том, как опасно шортить SP500 в декабре, а он взял и сильно упал. Может быть, и на этой неделе рынок вырастет, на что я и сам очень надеюсь, т.к. торгую только от лонга и даже жду Новогоднее ралли. Но мои надежды ничего не значат. Статистика вещь упрямая и она предупреждает об опасности. Будьте осторожны, пожалуйста.

Берегите свои деньги! Торгуйте грамотно!

Не знает ли кто-нибудь из достопочтенных донов формулы, выражающей частоту (среднюю, конечно) пересечений ряда СБ (Случайного Блуждания) с его ЕМА -- в зависимости от beta это EMA?

- 07 декабря 2018, 21:12

- |

13 лет псу под хвост?

- 26 ноября 2018, 17:26

- |

Снова слился. В очередной раз.

Всё, хватит с меня! Я дико устал от этой треклятой биржи и навсегда ухожу из трейдинга!

Шутка юмора :)

На самом деле, мне сегодня стукнул полтинник — и я решил увековечить этот день своим первым постом на Смартлабе.

Мозг расставляет ловушки

Не так давно на Смартлабе была интересная серия постов на тему: «Мозг расставляет ловушки» (https://smart-lab.ru/blog/495325.php) Рекомендую почитать.

Все ловушки очень симпатичные, и мой товарищ Мозг, похоже, побывал во всех из них (он побывал, а я приобрёл бесценный опыт, да). Как говорится, есть что вспомнить.

Во всех книгах по трейдингу огромное внимание уделяется психологии, и это неспроста, ибо наш мозг рулит нами (а не мы – им). А этот товарищ Мозг иной раз выкидывает такие фортеля, что «волосы в жилах стынут» (М.Задорнов)… Поэтому я полностью согласен с кем-то сказанной фразой:

«Биржа – это на 90% психология и на 10% математика».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал