Избранное трейдера Dokamion

*** Ну что я Вам говорил, ведь покупать надо было нефть по 45$, а вы 30$-20$ за нефть... Шортить теперь пора ребята!!! ***

- 30 ноября 2016, 20:34

- |

Последний мой пост был тут ---> *** Ну что помолимся за нефть-матушку? Или шагаем на 45,50 и далее на низы — 42$? + долгосрочное вью ***

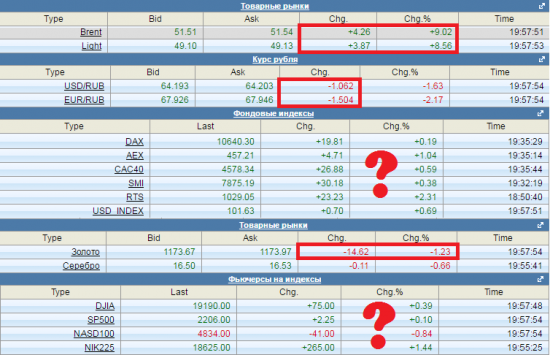

Теперь ожидаю следующий расклад будет такой — быстрый возврат к 49, далее к 47, а там по ситуации возможно и 46 дадут снова, возможен сильный отскок в баксорубле на декабрьских выплатах внешнего долга РФ, как это было в 2014 и 2015 годах:

Сильно долго рассуждать тут не о чем, шортим данный полёт в нефти, так как считаю цели по лонгам выполнены, смотрим сегодняшнюю карту мира и анализируем как это делал старый добрый Леверморчик, думаете слив на 1 рубль по паре доллар/рубль это движение? Да на такой нефти он как минимум должен был ушагать на 2-2,5 рубля вниз, просто смотрим и наслаждаемся ценником по которым всем дают шортануть жижу прямо сейчас и прикупить дешёвый доллар:

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 16 )

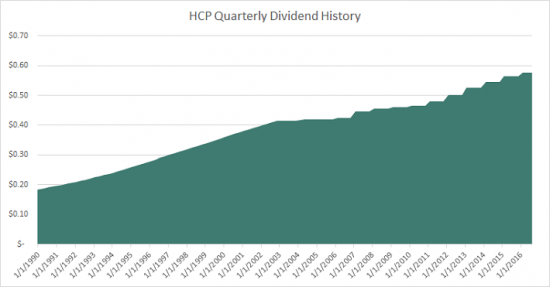

Дивидендные аристократы: HCP, Inc (HCP)

- 07 ноября 2016, 17:12

- |

Законодательство требует, чтобы REIT выплачивали не менее 90% прибыли в качестве дивидендов. При таких условиях тяжело увеличивать дивидендные выплаты каждый год. Очень мало пространства для ошибки из-за высокого коэффициенты выплат. Если прибыли падают (а каждый бизнес имеет периоды спада), то велика вероятность того, что и дивиденды по REIT упадут. Вот почему не следует ожидать, что среди REIT будут дивидендные аристократы. Это удивительно, но 1 REIT затесался среди «аристократов»: НСР. Эта компания выплачивает увеличивающиеся дивиденды 31 год подряд.

В дополнение к дивидендной истории, НСР имеет также высокую дивидендную доходность — 6,4% (помнится, мы восхищались дивдоходностью AT&T) — это самый высокий уровень среди аристократов. Акция держалась лучше рынка последние 10 лет, но в последние несколько лет стала «буксовать». Доходность относительно Сиплого — показана на рисунке ниже (как для НСР, так и для Сиплого доходность учитывает дивиденды).

( Читать дальше )

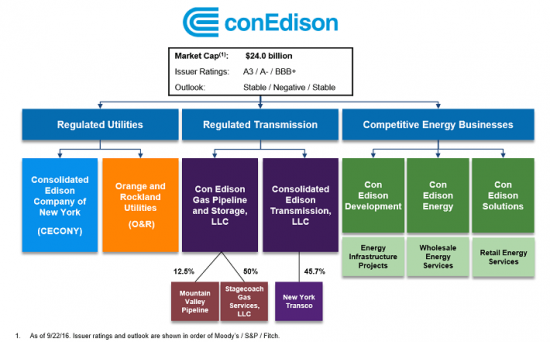

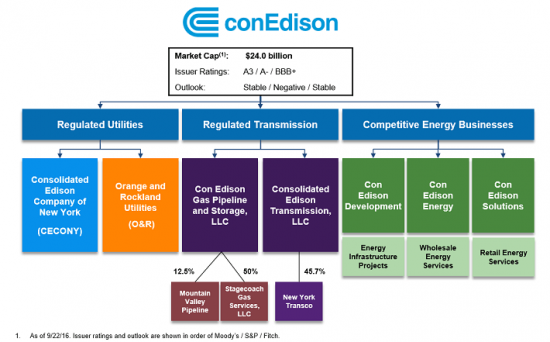

Дивидендные аристократы: Consolidated Edison, Inc. (ED)

- 02 ноября 2016, 15:42

- |

Consolidated Edison — регулируемая коммунальная холдинговая компания. Компания владеет Consolidated Edison Company of New York (сокращенно: CECONY) и Orange and Rockland Utilities (сокращенно: O&R). CECONY продает электричество, газ и пар (занимается пароснабжением) в городе Нью-Йорке (New York City) и графстве Вестчестер (Westchester County). O&R продает электричество и газ в штатах Нью-Йорк и Нью-Джерси. Дополнительно к этому компания владеет средненьким газовым бизнесом и конкурентным энергетическим бизнесом. Картинка ниже иллюстрирует операционную структуру компании:

Важно понимать, что Consolidated Edison в целом — это электричество, газ и пароснабжение. CECONY и O&R в 2015 году сгенерировали 95% прибыли на акцию. Капитализация компании по подразделениям представлена на рисунке ниже:

( Читать дальше )

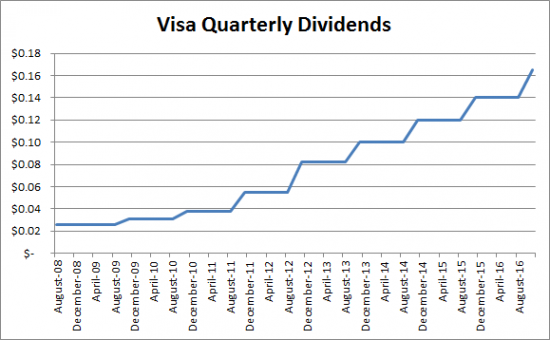

6 дивидендных машин, увеличивающих свои дивиденды

- 26 октября 2016, 18:28

- |

Visa Inc (V) — компания, обеспечивающая безналичные платежи по всему миру. Компания только что увеличила квартальный дивиденд на 17,8% до 16,5 центов на акцию. Это восьмое последовательное повышение ежегодного дивиденда.

Виза — отличный компромисс между дивидендной доходностью и дивидендным ростом. Акция никогда не имела дивидендной доходности больше 1%, что удерживает много инвесторов от покупки акций Визы. Акция торгуется с P\E 29,5 и имеет доходность 0,8%. Если цена акции упадет до 56 долл., то это будет хорошей возможностью приобрести дивидендную акцию мирового класса.

Magellan Midstream Partners, L.P. (MMP) занимается перевозкой, хранением и продажами нефтепродуктов и сырой нефти в США. Квартальный дивиденд по этой акции вырос до 83,75 центов на акцию. Это означает увеличение на 9,8% по сравнению с аналогичным кварталом прошлого года. За последние десятилетие, MMP увеличивала дивиденды в среднем на 11,5% в год. В настоящий момент текущая дивидендная доходность составляет 4,8%.

( Читать дальше )

Как понять что рынок перегрет. Shiller P/E

- 14 сентября 2016, 16:00

- |

Можно долго рассуждать на тему того, что американский рынок перегрет и что «пора бы ему уже повалиться». Оценка американских компаний зашкаливает, прибыли падают, но никого это не останавливает. Сегодня вышла новость, что Bayer готов заплатить $66 млрд. за Monsanto — $128 за акцию, при том, что год назад цена на акцию колебалась в пределах $90. При этом это уже четвертая(!!!) попытка Bayer купить американскую компанию. Все прошлые цены казались Monsanto заниженными и даже оскорбляли ее. Ниже данные, которые показывают, насколько акции MON сейчас дороже своих исторических значений. Премия по P/E 17%! Но видимо Monsanto такая расчудесная компания (нет), что Bayer не пожалеет на нее никаких денег.

( Читать дальше )

Чего то у амеров много нефтеАкций локальные хаи попробивали.

- 09 сентября 2016, 15:11

- |

вот чизпик(один из крупнейших сланцевиков) Тайфрейм месяц.

Крах фондового рынка США

- 08 сентября 2016, 18:43

- |

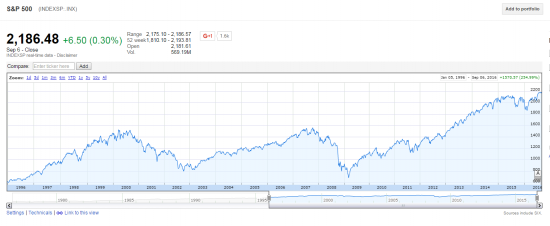

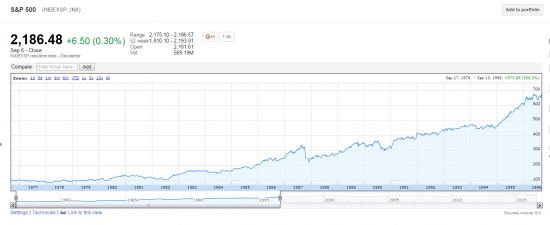

Многиe любят приводить отрезок за последние 16-18 лет, с жутковатыми (действительно) перепадами и нереальным ростом под конец. А давайте сравним два отрезка по 20 лет, сначала 1996 — 2016:

А теперь 1976 — 1996:

( Читать дальше )

Крупнейший контейнерный грузоперевозчик банкрот. Дешевле арендовать судно чем Феррари.

- 01 сентября 2016, 16:38

- |

Масштаб бедствия — 230 филиалов в 60 странах, 5000 сотрудников, 3.7 миллионов TEU в год (100 миллионов тонн). Это самый масштабный крах контейнерного грузоперевозчика с 1986 года (когда накрылась United States Lines).

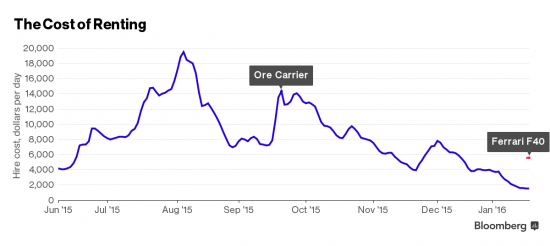

Полезное сравнение на языке понятному простым гражданам — аренда сухогрузов класса Capesize (грузоподъемность — 150 тысяч тонн, это самый большой класс — к примеру, им запрещено прохождение Суэцкого канала) обойдется сейчас в разы дешевле аренды автомобиля Феррари. Стоимость аренды сухогрузов коллапсировала в 12 раз с августа и находится сейчас на уровне примерно $1500 в сутки, в то время как суточная аренда Феррари обойдется в $5.500.

Об этом писал еще Блумберг пол года назад.

( Читать дальше )

Высокодивидендные, но надёжные компании. США

- 01 сентября 2016, 13:51

- |

( Читать дальше )

3 инструмента или прекрасная возможность закрыть год в плюсе

- 15 августа 2016, 00:52

- |

1. Нефть.

Посмотрим на график. Есть старый сильный уровень, помню его еще с прошлого года — 54. Полагаю, что в этот раз мы его пролетим, правда со свистом или с трудом сложно сказать, но Фибо нам дает -.618 коррекцию в районе 62. Вот туда, думаю, мы и направимся. Полагаю, что на пару баксов вверх выше уровня сходим, получаем район 64-65. Там я помню тоже с 2015 очень долго топтались на 66.7 (видимо у какого-то сильного игрока терминал на 66.6 заклинивает). Если хватит силы воли буду закрываться там — нет, 60+ уже многократно увеличивает депо (торгую с плечами).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал