Избранное трейдера Тупой антиваксер

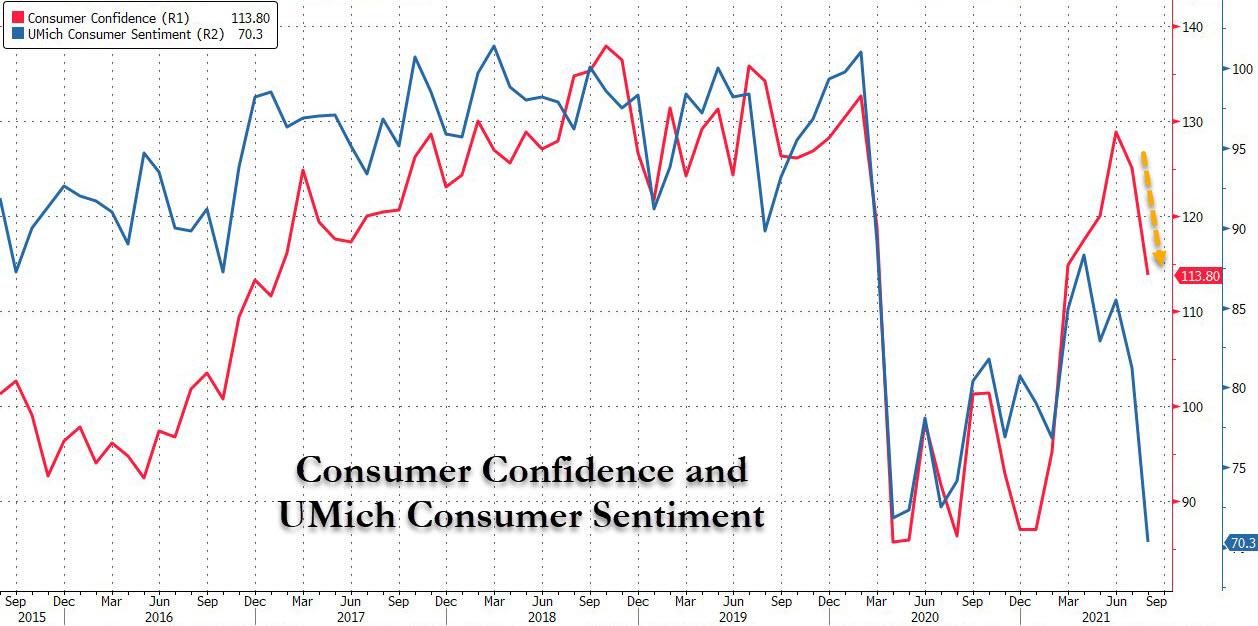

Доверие потребителей рушится на фоне опасений дельты и опасений инфляции на 13-летнем максимуме

- 02 сентября 2021, 12:28

- |

Если посмотреть на компоненты, текущая ситуация снизилась со 157,2 до 147,3, а ожидания упали еще больше, с 103,8 до 91,4.

Если посмотреть на компоненты, текущая ситуация снизилась со 157,2 до 147,3, а ожидания упали еще больше, с 103,8 до 91,4.( Читать дальше )

- комментировать

- ★4

- Комментарии ( 5 )

Morgan Stanley: этой осенью мы ожидаем коррекции S&P 500 более чем на 10%

- 31 августа 2021, 19:29

- |

С учетом сказанного, динамика цен на фондовых рынках США в этом году довольно точно следовала сценарию изменения парадигмы. Цикличные и компании малой капитализации возглавили движение в начале года, когда рынок рассматривал распространение вакцин и возобновление экономики в соответствии с нашей историей выздоровления на ранней стадии цикла. В середине марта мы перешли к новой парадигме, назвав её «переходным периодом в середине цикла» — периодом, когда рынки ожидают пиковых темпов изменений в росте и политике. Это также совпало с принятием пакета мер по борьбе с COVID на сумму 1,9 триллиона долларов США, в результате которого потребители получили серьезные денежные средства. В то время мы понизили рейтинги компаний малой капитализации после исторического роста и рекомендовали инвесторам обновить портфели, покупая качество. С тех пор индекс качества MSCI превзошел показатели компаний малой капитализации на 21%, то есть на 50% в годовом исчислении. Но это снизилось с 26% всего несколько недель назад, и возникает вопрос: учитывается ли сейчас переход на середину цикла?

( Читать дальше )

Демократы хотят заменить Джерома Пауэлла на посту главы ФРС

- 31 августа 2021, 16:26

- |

Им уже мало затопить финансовую систему уже просто чудовищным количественным смягчением, нужно ещё за климат побороться, превратив ФРС в религиозное учреждение!

Пять конгрессменов-демократов, включая члена Палаты представителей от Нью-Йорка Александрию Окасио-Кортес, призывают президента США Джо Байдена заменить Джерома Пауэлла на посту председателя Федеральной резервной системы (ФРС) после истечения срока его полномочий в этой должности в феврале 2022 года на человека, в большей степени приверженного достижению климатических целей правительства.

«Для того, чтобы правительство могло реализовывать свой подход к снижению климатических рисков и обеспечению безопасности нашей финансовой системы, нам необходим председатель ФРС, который будет привержен достижению этих целей. Мы призываем администрацию Байдена использовать эту возможность и назначить нового председателя Федрезерва», — заявили они.

Руководство по крипто-трейдингу: 5 простых стратегий, чтобы не упустить новую возможность

( Читать дальше )

Незавершенные продажи жилья в США неожиданно падают второй месяц подряд

- 31 августа 2021, 12:31

- |

Напоминаем, что в отличие от продаж существующего жилья, которые рассчитываются при закрытии контракта, индекс незавершенных продаж жилья основан на подписании контрактов. «Рынок, возможно, начинает немного охлаждаться, но на данный момент предложения недостаточно, чтобы соответствовать спросу со стороны потенциальных покупателей», — говорится в заявлении главного экономиста NAR Лоуренса Юна. «Тем не менее, запасы медленно растут, и покупатели должны начать видеть больше вариантов в ближайшие месяцы». Незавершенные продажи жилья отбились от тренда продаж нового и существующего жилья в июле ...

Напоминаем, что в отличие от продаж существующего жилья, которые рассчитываются при закрытии контракта, индекс незавершенных продаж жилья основан на подписании контрактов. «Рынок, возможно, начинает немного охлаждаться, но на данный момент предложения недостаточно, чтобы соответствовать спросу со стороны потенциальных покупателей», — говорится в заявлении главного экономиста NAR Лоуренса Юна. «Тем не менее, запасы медленно растут, и покупатели должны начать видеть больше вариантов в ближайшие месяцы». Незавершенные продажи жилья отбились от тренда продаж нового и существующего жилья в июле ...( Читать дальше )

Слухи о поглощении CBOE подняли акции до целей волн Эллиотта

- 30 августа 2021, 19:11

- |

Дневной график CBOE показал, что падение на 48% с 138,54 доллара до 72,01 доллара было простой зигзагообразной коррекцией A-B-C. Что сделало разметку немного сложнее, так это структура волны B, которая представляла собой расширяющуюся плоскую коррекцию. Волны (a) и (b) были простыми зигзагами a-b-c, где волна (b) достигла нового минимума. Волна © — импульсное восстановление до 127,93 доллара — завершила волну B в феврале 2020 года. Затем паника из-за коронавируса вынудила CBOE упасть до чуть более 72 долларов. Период с января 2018 года по март 2020 года определенно был непростым для акционеров CBOE. Первый квартал 2020 года должен был быть особенно болезненным. С другой стороны, как только коррекция заканчивается, более крупный тренд возобновляется. В некотором смысле эта распродажа посеяла семена последовавшего за этим ралли.

Дневной график CBOE показал, что падение на 48% с 138,54 доллара до 72,01 доллара было простой зигзагообразной коррекцией A-B-C. Что сделало разметку немного сложнее, так это структура волны B, которая представляла собой расширяющуюся плоскую коррекцию. Волны (a) и (b) были простыми зигзагами a-b-c, где волна (b) достигла нового минимума. Волна © — импульсное восстановление до 127,93 доллара — завершила волну B в феврале 2020 года. Затем паника из-за коронавируса вынудила CBOE упасть до чуть более 72 долларов. Период с января 2018 года по март 2020 года определенно был непростым для акционеров CBOE. Первый квартал 2020 года должен был быть особенно болезненным. С другой стороны, как только коррекция заканчивается, более крупный тренд возобновляется. В некотором смысле эта распродажа посеяла семена последовавшего за этим ралли.( Читать дальше )

Признак дефляции долга (перевод с deflation com)

- 30 августа 2021, 16:12

- |

Таким образом, интересно отметить, что ключевой показатель левериджа финансового рынка только что снизился. Управление по регулированию финансовой индустрии США (FINRA) публикует статистику, показывающую «дебетовые остатки на маржинальных счетах клиентов», что отражает размер кредитного плеча, который отдельные лица и фирмы используют для инвестирования в фондовый рынок. Снизившись в марте 2020 года в связи с обвалом фондовых рынков, маржинальный долг затем увеличивался в течение 16 месяцев подряд, значительно превысив предыдущий пик в мае 2018 года. Однако последние статистические данные показывают, что маржинальный долг уменьшился в июле. Это может быть признаком более осторожного отношения.

( Читать дальше )

Приготовьтесь к жестокой экономии - вот почему (перевод с elliottwave com)

- 30 августа 2021, 12:31

- |

Когда финансовые времена становятся тяжелыми, вы слышите фразы «затягивать пояса», «сокращать» или «обходиться меньшим». Это общие фразы для описания слова «аскетизм». Если бы расходы и заимствования производились умеренно в хорошие времена, тогда тяжелые времена не были бы такими тяжелыми — или суровыми. Вместо «умеренности» лучшее слово для описания того, что сейчас происходит в США, — «чрезмерно», как свидетельствуют эти заголовки:

Когда финансовые времена становятся тяжелыми, вы слышите фразы «затягивать пояса», «сокращать» или «обходиться меньшим». Это общие фразы для описания слова «аскетизм». Если бы расходы и заимствования производились умеренно в хорошие времена, тогда тяжелые времена не были бы такими тяжелыми — или суровыми. Вместо «умеренности» лучшее слово для описания того, что сейчас происходит в США, — «чрезмерно», как свидетельствуют эти заголовки:Потребители увеличивают расходы в июне (Marketwatch, 30 июля)… Корпоративный долг стремительно растет (Forbes, 4 августа)Взрыв государственных заимствований… (Bloomberg, 19 августа)

Частным лицам, корпорациям и правительствам трудно быть экономными в финансовом отношении при исключительно низких процентных ставках. Вот что говорится в нашей августовской перспективе глобального рынка:

( Читать дальше )

Экономический дайджест 29.08.2021

- 29 августа 2021, 18:48

- |

Пара доллар/рубль на прошедшей неделе упасла и закрылась на уровне 73.53. Среднесрочно пара, возможно, находится в волне 3 конечного диагонального треугольника с 86, который является С в плоской. Варианты долгосрочных разметок здесь. Чистая длинная спекулятивная позиция во фьючерсе на рубль выросла на 1 300 с 11 700 до 13 000. Индекс РТС вырос и закрылся на уровне 1664.25, есть все основания полагать, что он уже закончил волну Е треугольника с 2008 года (долгосрочная разметка здесь, среднесрочная - здесь). Индекс российских государственных облигаций (RGBI-tr) упал закрылся на уровне 612.95.

Мировые рынки

Нефть Я считаю, что низы 4-х летнего цикла уже установлены и долгосрочный разворот вверх произошёл. Количество действующих вышек в США вырос с 405 до 410. Чистый объём длинных спекулятивных позиций на прошедшей неделе упал на 30 000, с 404 300 до 374 300. Неделя закрылась WTI — 68.67, Brent — 72.75.

( Читать дальше )

Немного про доллар

- 27 августа 2021, 20:02

- |

Вот и сейчас, вроде политика ослабления бакса, но мой компас системы сусанин показывает его укрепление в ближайшее время.

Но не против рубля, там тот же компас показывает его укрепление. Самому интересно, как это одновременно вырулится...

5 уроков как предвидеть тенденции и развороты в криптовалюте, акциях, валютах, золоте, нефти

Теперь настольную книгу волновиков «Волновой принцип Эллиотта» можно найти в бесплатном доступе здесь

И не забывайте подписываться на мой телеграм-канал и YouTube-канал

Прочитал новость и прифигел

- 23 августа 2021, 00:12

- |

Оказывается в Германии идут демонстрации с требованием принимать беженцев из Афганистана, мол их талибы убьют...

Вы вот это серьёзно? Недавно же только рассказывали, что Путин — самый страшный человек в этом мире. «Травит всех новичком направо и налево, а кого недоотравил, сажает»...

Так почему нет демонстраций, чтоб русских принимали? Более того, вы де-факто закрыли русским въезд в Европу со своим вакцинным режимом. А афганцам типа можно...

Ах да, я забыл, русские же сами зарабатывать будут, а афганцы на пособия сядут, хороший повод увеличить налогообложение!

5 уроков как предвидеть тенденции и развороты в криптовалюте, акциях, валютах, золоте, нефти

Биткойн: ралли сделано или всё еще впереди

И не забывайте подписываться на мой телеграм-канал и YouTube-канал

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал