Избранное трейдера Анна Величко

О трудолюбии, или как легко предсказать вашу судьбу

- 14 октября 2016, 13:20

- |

Некоторые люди путают трудолюбие принудительное и добровольное. И уж точно многие не понимают, что трудолюбие принудительное — результат отсутствия трудолюбия добровольного.

Например, обычный российский гражданин-среднестат.

До 20-23 лет занимается х*ней: протирает 10 лет штаны в школе, охотясь не за знаниями, а за их внешним выражением — оценками, затем 3-5 лет протирает штаны в колледже или универе, затем 1-2 года болтается на шарашках и вот, что получается в итоге. К 20-23 годам человек ничего не знает, ничего не умеет, следовательно обречен идти на наемную неприятную низкооплачиваемую работу.

Вот такой человек потом пашет 10-12 часов в условной шахте как рабочий самого низкого пошиба или планктонит в офисе весь день за копейки и всем говорит, что «он пашет как раб на галерах, что он трудяга, а платят ему копейки». Но это глубочайшее заблуждение. Ведь чем ты, балбесина, занимался предыдущие 10-15 лет — в школе, колледже, в кучу свободного времени и так далее? В чем нелогичность твоей судьбы? Это яркий пример — перехода от отсутствия добровольного трудолюбия в принудительное.

( Читать дальше )

- комментировать

- ★22

- Комментарии ( 44 )

Основные страхи трейдера, или чем торгуем завтра?

- 12 октября 2016, 12:50

- |

Какой будет Brexit? Жесткий или мягкий? Отскочит ли пара EUR/USD от нижней границы треугольника? Чем примечательная сейчас иена, когда S&P500 может пойти на коррекцию. Нефть будет по 53 или 43? И как влияет ЮАР на дальнейшую перспективу золота?

О главных вещах внутри видео.

( Читать дальше )

Правильная постановка целей в трейдинге

- 11 октября 2016, 15:38

- |

Цели, которые вы ставите перед своей торговой системой, влияют на все, что вы делаете в процессе разработки такой системы, а также на эффективность самой торговли впоследствии.

Цели, которые вы ставите перед своей торговой системой, влияют на все, что вы делаете в процессе разработки такой системы, а также на эффективность самой торговли впоследствии.

Большинство трейдеров терпят неудачу, потому что пытаются воспользоваться чужой системой или советами вместо того чтобы полагаться на собственные силы и принимать ответственность за результаты торговли на себя. Такой подход к трейдингу является ущербными, поскольку не учитывает ваших целей.

Ваши цели так же уникальны, как и вы сами!

Больше, чем что-либо еще, вам потребуется на 100% четкое понимание своих целей, если вы хотите стать успешным трейдером. Без четко поставленных целей вы не добьетесь успеха!

Сформулированные в письменном виде цели дадут вам существенное преимущество перед другими трейдерами.

Какие же цели нужно ставить перед своей торговой системой?

( Читать дальше )

За что дают нобелевку по экономике?

- 11 октября 2016, 01:07

- |

Нобелевскую премию по экономике получат ученый Гарвардского университета Оливер Харт и профессор экономики Массачусетского технологического института Бенгт Хольмстрем. Об этом сообщается на сайте премии.

Ученые получат «нобелевку» за вклад в развитие теории контрактов, представляющую собой всеобъемлющую основу для анализа многих разнообразных вопросов в договорной конструкции, включая контракты по выплатам топ-менеджменту, франшизам, доплатам в области страхования, а также приватизационную деятельность государственного сектора.

В конце 1970-х годов Б. Хольмстрем продемонстрировал, как разработать оптимальный контракт. Принцип информативности Хольмстрема подразумевает, что договор должен связать оплату агента с выполнением значимой работы или предоставлением информации.

В середине 1980-х годов Оливер Харт создал фундаментальное переосмысление теории контрактов, указывая на необходимость учета неполных контрактов. Поскольку в рамках контракта невозможно учесть все возможные случаи, Харт пытался определить, при каких обстоятельстваx каждая из сторон имеет право принимать решения. Концепция Харта предполагает переменные, о которых знают стороны контракта, но они не входят в текст документа, а, следовательно, их нельзя будет оспорить в суде.

( Читать дальше )

4 компании, которые щедро вознаграждают акционеров

- 10 октября 2016, 17:32

- |

Одним из способов поиска акций с растущим дивидендом является отслеживание увеличений дивидендов. Компании, которые склонны регулярно увеличивать дивиденды, весьма вероятно будут это делать в будущем. А если компания, которая обычно увеличивает дивиденды, начинает их снижать, то это сигнал к тому, что что-то поменялось. Как бы то ни было, важно отслеживать фундаментальные показатели компании, чтобы определить, являются ли дивиденды постоянными и существует ли возможность дальнейшего роста дивидендов. Ниже представлены 4 компании, каждая из которых существенно увеличила дивидендные выплаты в течение последнего десятилетия.

Enterprise Products Partners L.P. (EPD) — эта компания обслуживает производителей и потребителей природного газа, газоконденсатных жидкостей, сырой нефти и нефтепродуктов. Эта компания увеличила дивиденд до 40,5 центов на акцию, что на 5,2% выше чем было в прошлом году. EPP хорошая дивидендная история, т.к. она увеличивала дивиденды 18 лет подряд. За последние 10 лет компания увеличивала дивиденды на 6,2% в год. Распределение прибыли на дивиденды — консервативное, т.к. компания приберегает часть денежного потока для реинвестирования в различные проекты.

( Читать дальше )

Дивидендные ловушки. Часть 3. Ловушка слабого баланса.

- 10 октября 2016, 09:09

- |

Приведу пример. В 2012 году компания Мечел выплатила 31 рубль 28 копеек дивидендов на привилегированную акцию по результатам работы в 2011 году. Летом 2012 года цена префов была около 160 рублей, то есть дивидендная доходность была почти 20%. Многие инвесторы понимали что есть большой риск из-за наличия у компании серьезного долга но все равно считали что немного, процентов 5 капитала вложить можно. Давайте посмотрим что было дальше. Через год цена привилегированной акции была 59 рублей. Таким образом вложив в эти акции вы за год потеряли бы 70% капитала. Сейчас цена этих акций еще ниже. Можно ли тогда было понять что все так закончится? Я могу с уверенностью сказать что да! Это можно было понять и чтобы в будущем вы не попали в такие переделки мы будем использовать аналитический инструмент под названием модель Альтмана. Она представляет из себя формулу для оценки риска банкротства.

( Читать дальше )

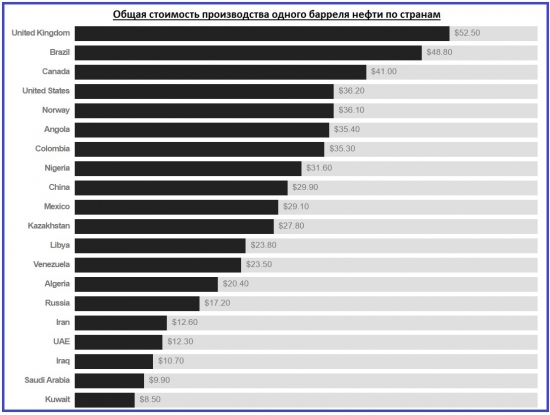

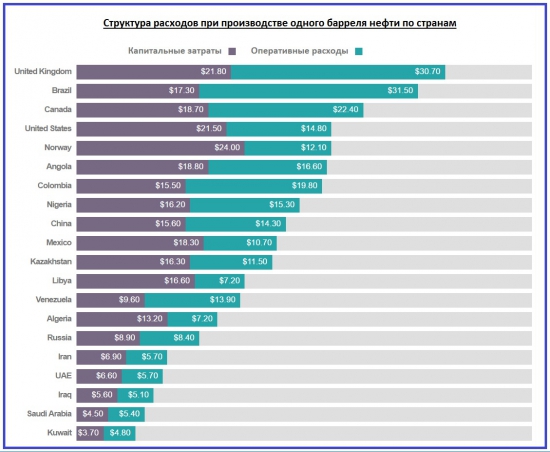

Нефть: факторы цены и стоимость.

- 07 октября 2016, 12:29

- |

Структура расходов, формирующих стоимость производства барреля в разных странах, тоже разная.

( Читать дальше )

Офигенный Гарвардский курс по введению в программирование - CS 50 на русском.

- 06 октября 2016, 14:18

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал