Избранное трейдера Георгий Харитонов

Латаем дыры, убираем сквозняки.

- 08 февраля 2022, 18:24

- |

Есть в интернете великолепный ресурс по опционным Greeks «en.wikipedia.org/wiki/Greeks_(finance)» — почему то всю строку не захватывает. Применяйте Copy/Paste

И каждый раз когда я захожу на этот сайт, как всегда медленно и печально, меня посещает одна и та же мысль, что чего-то на нем не хватает.

Но недавно я понял что именно. В таблице Греков есть дыры и из них тянет сквозняком.

А в конце абзаца под таблицей есть фраза:

Three places in the table are not occupied, because the respective quantities have not yet been defined in the financial literature.

Не все ячейки матрицы заняты, потому что не определены в финансовой литературе.

Ё К Л М Н. Столько лет торгуем опционы и не все ячейки заполнены.

V — Fair Value опциона.

Как видно в столбце Theta нет сразу двух Греков.

Давайте их придумаем и воспроизведем сами. А что, а вдруг.

1. dTheta/dT == d2V/dT2 — аналог Gamma = dDelta/dS == d2V/dS2

2. d2Theta/dT2 == d3V/dT3 — аналог Speed = dGamma/dS == d3V/dS3

Дадим им названия, которые как то должны ассоциироваться со временем Time. Theta связана со временем.

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 9 )

На тему граалей и алКоторговли #RI

- 03 февраля 2022, 10:37

- |

Системы все описаны у Демарка и Ларри Вильямса. Тесты были одним контрактом. Соединены вместе на одном графике 5 систем. Соотвественно 5 контрактов.

Сами системы:

( Читать дальше )

📏Количество акций и размер позиций. Три варианта.

- 03 февраля 2022, 09:07

- |

👨🏻🎨Выбор размера позиции — искусство. Доходность портфеля зависит больше от размера позиций и количества акций, чем от количества «выигрышных» позиций. Кому интересно, гуглите Money management investing

🏁Две схемы от Оливера Келла. Победителя чемпионата США по трейдингу. Выиграл с доходностью за год +941%. Писал про его торговую систему тут: t.me/c/1278031858/473

1️⃣ С плечом.

Позиция 1: 25-35% Супер идея — чувствуете, понимаете и знаете бизнес. Цель снизить размер позиции до 20- 25% при первом сильном отрыве от 10 EMA чтобы сидеть в позиции более уверенно.

Позиция 2: 25-35% Супер идея. Смотри выше

Позиция 3: 15-20% Хорошая идея

Позиция 4: 15-20% Хорошая идея

Позиция 5: 10-12% Волатильная идея

Позиция 6: 10-12% Волатильная идея

Позиция 7: 10-12% Обычная идея

Позиция 8: 10-12% Обычная идея

Позиция 9: 7-8% Swing позиция

Позиция 10: 7-8% Swing позиция

Позиция 11: 7-8% Swing позиция

Позиция 12: 7-8% Swing позиция

( Читать дальше )

Грааль для совсем ленивых.

- 28 января 2022, 17:02

- |

У меня запас Граалей почти иссяк, осталось по мелочи — только совсем плохонькие и совсем никчемные, но и проще тоже не придумаешь.

Есть всем известный факт, что бумага (актив) с большей вероятностью сохраняет свое текущее состояние, чем изменяет его на противопроложное. Т.е., если бумага росла, то, скорее, и дальше будет расти. Если падала, то и дальше будет падать.

В этом легко убедиться просто глянув на абсолютно любой график — в основном актив либо растет, либо падает. Точки перелома на графике не так уж много места занимают.

Итак, смотрим на график, видим, актив растет(падает), стало быть, скорее всего, будет расти(падать) и в дальнейшем. Входим в соответствующую сделку, и ждем.

Если ошиблись, или актив пошел не в нашу сторону, закрываем сделку.

Повторяем процедуру сначала.

В результате имеем множество сделок с небольшими выигрышами и проигрышами и небольшим преимуществом выигрышных сделок. Иногда, когда мы случайно попадем в большое движение, выигрыши в сделке будут очень приличные, вплоть до нескольких процентов прибыли.

( Читать дальше )

ЧТО ДЕЛАТЬ, если падающий рынок застал Вас врасплох...

- 26 января 2022, 10:07

- |

Особенность нынешнего падения рынка – сильнее всего страдают простые люди, физлица.

Раньше торговля ценными бумагами была уделом наиболее состоятельных. Сейчас же брокерский счет есть чуть ли не у каждого второго.

Увы, именно физики, пришедшие на рынок в последние год-два в огромном количестве, оказались не готовы к такому повороту. Спасибо разным инфоцыганам, что всячески завлекали людей на биржу, не упоминая о рисках.

Что уж говорить, если еще осенью «великий» Goldman Sachs рекомендовал покупать российские акции. Назад время не вернуть, а убыток на счете у многих есть здесь и сейчас. И вот как с ним жить.

ГЛАВНОЕ ПРАВИЛО – смотрите правде в глаза. Это ваше решение и ваш убыток. И, возможно, это еще не предел. Всегда может быть хуже.

Когда видите, что ваш портфель, стоил в пятницу 1 млн, а во вторник едва дотягивает до 800 тыс, у вас в голове все еще «живёт» старая величина в 1 млн.

Вчерашний день надо просто забыть. Больше нет того 1 млн. Есть только сегодняшнее 800 тыс. Завтра, конечно, это может превратиться в миллион. Но и упасть до 600 тыс. тоже есть все шансы. Причем второй сценарий, как правило, чуть более вероятен.

Не живите иллюзией оптимистичного сценария. Воспринимайте реальность такой, какая она есть.

Не пытайтесь «усредниться». Это работает аналогично написанному выше. Вчера акция стоила 100 руб, а сегодня – 80 руб. У вас в голове все еще «живет» вчерашняя цена, и кажется, что она должна снова быть 100. Не должна. Завтра она может быть и 70, и 60, и 50.

Более того, нет понятия «справедливой цены», когда мы говорим о коротком промежутке времени, измеряемом днями или неделями. Любая ценная бумага может стоит бесконечно дешево и бесконечно дорого. Вспомните нефть по отрицательным ценам.

Абстрагируйтесь от цифр. Приложение в вашем телефоне вызывает желание торговать в том числе из-за постоянно меняющихся цифр. Смотрите на компанию, в которую вложили деньги, а не на цифры на экране. Если не верите в ее рост, то избавляйтесь от нее.

И не пытайтесь угадать рынок на коротком промежутке времени. Обдуманное вложение денег предполагает горизонт инвестирования, измеряемый годами. Все остальное – это спекуляции, которые рано или поздно обнуляют счет.

Нет смысла играть в игру, в которую невозможно выиграть.

PS дважды в жизни у меня были марджин-коллы — несложно догадаться, что это было в 2008 и в 2014))) тогда я очень сильно переживал, а сейчас рад тому, что эти «уроки» были получены на гораздо меньшем по размеру депо, чем сейчас.

С QUIK везде ....

- 20 января 2022, 11:02

- |

- С чего начать это регистрация виртуального выделенного сервера. Я подобрал для Вас недорогое решение. Регистрируетесь на сайте https://zomro.com/ и выбираете тариф по ссылке (либо другой подходящий) https://zomro.com/vds.html процесс запуска и установки сервера думаю вы уже спросите на сайте, там хорошая поддержка.

( Читать дальше )

Подключение TSLab к брокеру Tinkoff. Бесплатно!!!

- 20 января 2022, 10:34

- |

— TSLab подключается Бесплатно!

— Фьючерсы и деривативы недоступны, т.к. не поддерживаются со стороны API брокера.

— Тиковые данные не доступны в связи с ограничениями на стороне брокера. Только минутные таймфреймы и выше.

Инструкция подключения из 5 шагов:

1 Открыть брокерский счёт в Tinkoff Инвестиции. Если еще нет.

2 Создать токен для OpenAPI.

( Читать дальше )

Отчет об исследовании формации "Уровень"

- 19 января 2022, 17:01

- |

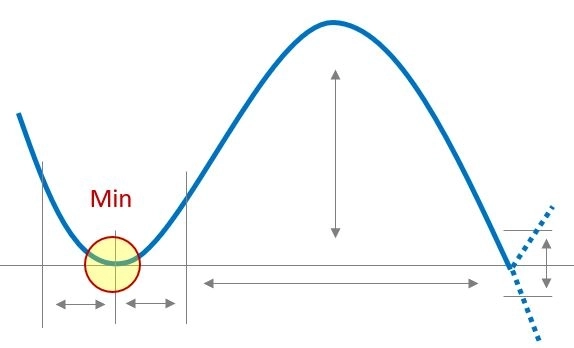

Для того, чтобы увидеть уровень, алгоритм должен увидеть на графике экстремум (например — минимум) слева от бара, на котором принимается торговое решение. Для этого алгоритму нужно задать несколько параметров (изображены стрелками):

Как только минимум найден, алгоритм ждет цену возле его уровня с некоторым допуском. Как только цена вошла в торговый диапазон — алгоритм совершает сделку (лонг или шорт — отскок или пробой).

Алгоритм перебирает параметры во вложенных циклах, исследуя самые разнообразные ценовые загогулины, образующие пресловутый «уровень» на минимумах и на максимумах. Сделки совершаются с симметричным стоп-тейком, размер которого также является изменяемым параметром во вложенном цикле. Делается два теста — сделки в лонг (отскок), а потом сделки в шорт (пробой). Все положительные результаты сохраняются в массив, который индексируется по разным критериям и на его основе выводится отчет о тесте.

( Читать дальше )

Усреднение ценности и другие методы набора позиции для инвестора

- 13 января 2022, 13:51

- |

На днях выходит книга Майкла Эдлесона «Усреднение ценности», в которой автор рассказывает о «простой и надежной стратегии повышения доходности инвестиций на фондовом рынке». По крайней мере так написано на обложке.

Признаюсь, я до этого вообще не знал про такой метод. Думаю я не один такой, поэтому сначала немного википедии:

Усреднение ценности (VA), представляет собой метод добавления в инвестиционный портфель, который, как утверждается, обеспечивает большую отдачу, чем другие методы, такие как усреднение цены (СA). С помощью этого метода инвесторы добавляют (или выводят) свои портфели таким образом, чтобы баланс портфеля достиг заранее определенного месячного или квартального целевого показателя, независимо от колебаний рынка. Например, инвестор может пожелать иметь инвестиции в размере 3600 долларов США за 36 месяцев. Используя VA, инвестор будет стремиться к общей инвестиционной стоимости в размере 100 долларов США в начале первого месяца, 200 долларов США в начале второго месяца и так далее. Вложив 100 долларов в начале первого месяца, инвестиции могут стоить 101 доллар в конце этого месяца. В этом случае инвестор инвестирует еще 99 долларов, чтобы достичь цели второго месяца в 200 долларов. Если в конце первого месяца инвестиции составят 205 долларов, инвестор выводит 5 долларов. Идея VA заключается в том, что в периоды спада рынка вклад инвестора увеличивается, в то время как в периоды подъема рынка вклад инвестора уменьшается.

( Читать дальше )

Агрессивный мартин с высокой отдачей- легкая и прибыльная стратегия-1

- 11 января 2022, 14:45

- |

Очень агрессивный вариант мартингейла на центовом биткоине. Он гораздо лучше, по КПД, чем предыдущий вариант. Поэтому, будем смотреть его. Удваиваем всю имеющуюся совокупную позицию, если цена идет против нас. Тогда быстро отбиваем минус и плюсуем.

Сейчас цена 42006.07. Считаем в долларах. Округляем до одного знака после запятой. Плюсуем минус предыдущей позиции к текущей.

Если цена движется к новому хаю на 5000, то всю конструкцию переносим на 5000 выше.

Если вы знаете, что за полгода не сможете найти 50000 центов или 500 долларов, то можете остановиться на первых трех цепях или сколько пожелаете. Мои знакомые на Сбербанке ждали падение в 80%, но при этом, понимали, что это крайний форс-мажор, который быстро окупится. Могли продать второй бизнес или попрощаться с большей частью роскошной жизни на время, чтобы вложиться и воспользоваться выгодным моментом.

Покупаем 0.0001 лота- 42006.07- тейк на 45000. Риск 4.3 доллара.

Покупаем 0.0002 лота- 35000- тейк на 40000. Риск 7 (+4.3)= 11.3.

Покупаем 0.0006 лота- 30000- тейк на 35000. Риск 18 (+11.3)= 29.3.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал