Избранное трейдера Кактус

Заметки с мероприятия мосбиржи для студентов университета

- 17 декабря 2022, 10:20

- |

Про притоки на биржу и частных инвесторов:

1. Была надежда, что эффект СВО спадет, и частные инвесторы снова будут заносить деньги на биржу, но не срослось; отмечают, что оттоки происходят и сейчас

2. НПФ не сильно хотят покупать что-то, больше рассматривают ОФЗ и корпоративные бонды, т.к. с акциями большая неопределенность, грубо говоря, от них притока ждать не стоит

3. Если в 2023 накопительную часть пенсии все же разморозят, то будет хороший приток на биржу, который сможет поддержать рынок, но это только мечты

4. Много алгофондов ушло (большинство иностранных по понятным причинам), на их место приходят новые российские, но мало, их влияние пока не сильно ощущается на рынке

Про IPO:

1. Краудфандинг не конкурент IPO, скорее рассматривают его как промежуточную стадию для будущего публичного размещения

2. В будущем видят больше размещений за счет повышения интереса к IPO со стороны компаний и желания сделать бизнес прозрачным => получить некоторые экономические преимущества

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 11 )

Это только начало - возможно посыпятся другие крипто-биржи - мнение эксперта

- 13 ноября 2022, 22:18

- |

«Немножко несвязанных мыслей и выводов по FTX. Про саму историю писать не буду. В какой-то степени многие знают, что произошло. Но, конечно, вокруг сейчас много вымыслов.

1. Кажется, что это только начало. Возможно, сейчас посыпятся другие биржи. Имен называть не буду, но мы с нескольких все вывели. И вообще в крипто-трейдинге на какое-то время все станет очень грустно. И это хуже, чем потеря денег на FTX. Но тут мы молодцы, что уже какое-то время снова довольно активно пилим TradFi.

2. Конечно, в крипту придут регуляции. Но еще быстрее случится саморегуляция. Биржи уже сейчас стали публиковать свои остатки. Думаю, кто не будет публиковать, у тех не будет клиентов.

3. Сложно, конечно, представить, что Black Rock, Sequoia, пенсионеры Онтарио и иже с ними просто проинвестировали и не смотрели, что происходит внутри. Они, безусловно, косвенно повышали уровень доверия к FTX. Наряду с регуляторами и политиками, которые с SBF общались. Вообще, FTX казалась самой надежной площадкой. И до вторника многие были уверены, что проблемы у Alameda, а FTX просто замедляет Bank Run, вызванный вбросами.

4. Следствие 3. Никому нельзя доверять. Делаем риск-мониторинг на основе on chain транзакций, чтобы в следующий раз успеть вовремя вывести.

Немного позитива

5. Хоть и манили результаты аламеды и еще некоторых компаний, мы не были жадными и шли своим путем, делая HFT и не касаясь крипты.

6. На FTX всегда было очень сложно зарабатывать. Всегда казалось, что кто-то снимает сливки. Мы заинвестировали очень много времени в трейдинг на FTX. И я знаю, что мы не единственные, у кого была подобная проблема. Но я не верил, что можно спойлить такую классную биржу тем, что пускаешь свой проп в matching engine. Оказалось, что можно. Но это хорошо. Значит, проблема была не в нас»

Никита Масюков, 13.11.2022

ЛЧИ 2022 - отвечаем на вопрос про Доходность/риск

- 11 ноября 2022, 18:29

- |

Привет, смартлаб!

Приятно, что многие из вас не только участвуют в ЛЧИ, но и внимательно анализируют конкурс, правила и механизмы, предлагают решения.

Например, здесь Владимир Карьков подробно разбирает показатели Доходности/риска у фаворитов ЛЧИ и критикует существующий механизм, предлагая альтернативу. Владимир, напишите мне в личку, мы направим вам подарок за внимательность и проделанную работу!

Мы с коллегами из CFA Russia изучили Ваш пост, прежде всего, хотим заметить, что методика, используемая для расчета показателя риск/доходность, не нова – она уже использовалась в номинации «Лучшая риск-доходность» конкурса 2017 года, и была тщательно протестирована на реальных цифрах еще тогда. Основная идея, заложенная в предлагаемый показатель, – это сбалансированность риска и доходности, т.е., проще говоря, чтобы вклад показателя риска и показателя доходности в итоговую позицию участника был сопоставим.

( Читать дальше )

Пост для "счастливчиков", застрявших в фондах Финэкс!

- 06 сентября 2022, 23:46

- |

В фондах заблокированы десятки тысяч российских инвесторов на сотни миллионов долларов. Чтобы вопрос решился, вполне возможно, достаточно проявить массовую инициативу и написать обращения (дело 5 минут)! Предлагаю написать обращения в Московскую биржу и в Центральный банк. Образец прикладываю в файле. Подробнее ниже.

Согласно позиции Финэкса, на данный момент биржевому обращению фондов Финэкс, по которым рассчитывается СЧА (стоимость чистых активов), препятствует только отсутствие разрешения со стороны Центрального Банка. Расчёт СЧА ведётся по 20 фондам из 23! Т.е. эти фонды функционируют в нормальном режиме. Привожу цитату с официального сайта Финэкса ниже.

Есть ли возможность запустить торги фондами без маркет-мейкера и разблокировки моста НРД–Euroclear, как это было 24–25 февраля, когда цена определялась рынком?

Технически запустить торги на вторичном рынке без ММ возможно. Но как мы писали ранее, функционирование российского биржевого рынка находится в компетенции Банка России. Если ЦБ сочтет, что запуск торгов без ММ будет в интересах инвесторов, то он может пойти на этот шаг. Тем не менее нам неизвестно о том, что такое решение может быть принято в ближайшее время".

( Читать дальше )

Как банки адаптируются к новым условиям

- 05 сентября 2022, 16:49

- |

🏦 Первый зампред Банка России и куратор банковского надзора Дмитрий Тулин на прошлой неделе дал интервью РБК, где рассказал о текущем состоянии банковской отрасли. Рассмотрим основные моменты.

🦾 Банки достаточно стойко перенесли первое полугодие, но «легкой жизни» для индустрии в ближайшем будущем Банк России не видит. Регулятор готов к любому развитию событий.

📉 Убыток банковского сектора в первом полугодии составил 1,5 трлн рублей. Это существенная сумма, но она полностью перекрывается прибылью прошлых лет: 2,4 трлн рублей в 2021 году и 1,6 трлн рублей в 2020-м. Основную часть убытков (1 трлн рублей) банки понесли из-за изменения валютных курсов. В дальнейшем таких потерь не ждут.

💰 Запас прочности у банков достаточно большой. В начале года он составлял около 7 трлн рублей — эту сумму сектор мог потерять без нарушения главных нормативов достаточности капитала. Благодаря этому капиталы банков в первом полугодии не ушли в отрицательную зону.

( Читать дальше )

Основной залёт крупнейших банков случился на FX деривативах

- 05 сентября 2022, 14:05

- |

В пятницу РБК опубликовали ценнейшее интервью с первым зампредом ЦБ Дмитрием Тулиным. В нём он раскрыл параметры убытка банковского сектора в первом полугодии 2022 года. И структуру убытка. Всё это позволяет сделать определённые выводы относительно дальнейших действий в отношении публичных банков.

Очень ценная информация, которой поделился Тулин, заключена в размере чистого процентного дохода. В марте и апреле банки столкнулись с резким ростом стоимости пассивов и ядерным ударом по процентной марже. За счет стабильной % маржи в первые два месяца полугодия удалось избежать резкого обвала net % доходов – они оказались на 5 % меньше, чем в 1П21 и на 16 % меньше 2П22. Во-втором полугодии будем наблюдать за резким рекавери чистых процентных доходов, т.к % маржа стремительно восстанавливается, банки наращивают кредитование, просрочка ощутимо не растёт пока.

Отрицательный результат убыточных банков составил 1.9 трлн.руб, а прибыль банков с позитивным ROE 400 миллиардов. Из 13 крупнейших банков 60 % прибыльные, 40% с убытком. Считаю, что убыток пришёлся на банки, которые оказались в SDN-листе. Триллион рублей – это зафиксированный «лось» на валютных свопах и других производных. Основными контрагентами выступали западные банки, которые свернули операции после введения блокирующих санкций против российских институтов. У российских банков моментально рассыпался весь риск-менеджмент и они были вынуждены фиксировать убытки в неудобный момент, генерируя убытки. Каким образом в % отношении распределён триллионный лось? Очевидно, что основной объём потерь приходится на два крупнейших банка. У Сбербанка объём сделок на этом внебиржевом рынке исчислялся триллионами рублей. Но Сбербанк тотально санкционировали позже и, вероятно, он имел возможности сократить позиции в рамках собственного риск-менеджмента, глядя на опыт банков, попавших под блокирующие санкции раньше. Но я в этом не уверен. И поэтому распределил бы триллионный убыток между Сбером и ВТБ в соотношении 50-50, либо 65-35 в пользу Сбера.

( Читать дальше )

Новое в оформлении сделок с недвижимостью

- 18 августа 2022, 19:04

- |

*На руках продавца после регистрации сделки не остается никаких документов.

exspertrieltor.ru/2022/07/11/kakie-dokumenty/

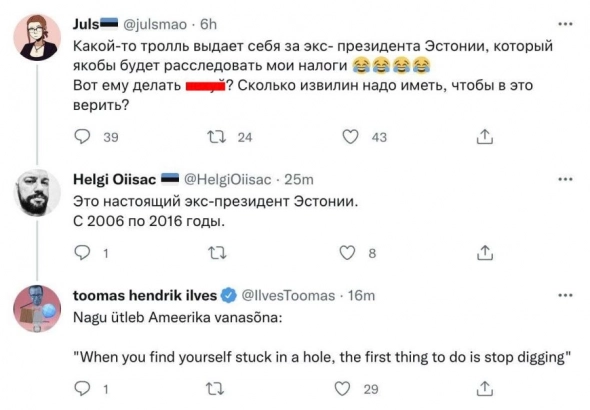

Российская айтишница похвасталась в Твиттере оптимизацией налогов – и ее пообещал наказать лично экс-президент Эстонии

- 05 августа 2022, 08:08

- |

Героиня этой захватывающей истории уже скрыла свой Твиттер-аккаунт под замок. Да и в целом, каких-либо точных данных о ней у меня нет – предлагаю для простоты считать ее некой абстрактной персонажкой (надеюсь, правильно феминитив употребил?) по имени Юлия, на примере которой мы разберем хитрости и ловушки налогообложения ЕС для релоцирующейся айтишницы.

Так что в первой части этого лонгрида я кратко изложу суть драмы, происходившей в Твиттере, пользуясь в основном сохранившимися в открытом доступе скриншотами

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал