Избранное трейдера BG

Калькулятор доходности облигаций. Ничего кроме пользы.

- 24 сентября 2019, 20:28

- |

Решил систематизировать материал по расчету доходности облигаций, чтобы другим проще было считать.

Итак начнем.

Первое что нам может пригодится, это калькулятор на сайте мосбиржи, лично мне он не особо помогает, но общие цифры для быстрого анализа дает: https://www.moex.com/ru/bondization/calc

Второе, это сайт финама, на котором можно посмотреть в очень удобном виде всю информацию по выпуску. Обращайте внимание на проспект эмиссии, особенно в части возможных оферт: bonds.finam.ru/issue/info/

Третье, это опять сайт мосбиржи, и несколько калькуляторов в екселе: https://www.moex.com/s606

Четвертое, это формулы по которым мосбиржа транслирует данные, все формулы можно достаточно легко посчитать при помощи программы Mathcad, и перевести в ексель (файл PDF начнет загружаться автоматически): http://fs.moex.com/files/6908/

Пятое, это замечательный автор Буренин А.Н. и его книга: Рынок ценных бумаг и производных финансовых инструментов. Автор коротко дает характеристику инструмента на бирже и формулы. Или этот задачник: Буренин А.Н. — Задачи с решениями по рынку ценных бумаг (Теория и практика финансового рынка) — 2008

( Читать дальше )

- комментировать

- ★144

- Комментарии ( 55 )

FAQ по купле продаже битков в мск.

- 14 мая 2019, 18:07

- |

Для начала знакомимся с обзорной статьёй осени прошлого года

www.vedomosti.ru/technology/articles/2018/09/10/780482-kupit-kriptovalyutu

Все это реально, я всех фигурантов знаю лично, но способ изложенные там не самый чистый и безопасный

Есть более интересные, можете потихоньку начинать плюсовать))

----

Всем привет!

Очередное собрание клуба «Бэнкинг по-русски» объявляю открытым.

Тема дня «Как продать Биткоины с минимальными правонарушениями».

сформулирую ее именно так, ибо совсем ничего не нарушить будет достаточно сложно.

как я писал недавно в коментах:

По мне так, Bitcoin это лишь транзакционный инструмент.В основном для обхода китайцами валютных ограничений в своей стране. Тренд спроса задаётся оттуда. Ну остальной мир контрабандистов и оптимизатор ов периодически вносят свою лепту. Заходить и выходить в биток проще простого, через кэш....

Поэтому мы и будем рассматривать потенциальных покупателей нашего битка именно в этом сегменте.

( Читать дальше )

Подбрасываем монетку с помощью языка R

- 25 апреля 2019, 22:09

- |

На СЛ я часто замечаю, как умные и опытные люди моделируют или вычисляют всё в экселе. Это тоже отличный инструмент, но я думаю им стоит обратить внимание на язык R и попробовать, ничего сложного, как оказалось, там нет. Конечно какие-то базовые навыки программирования всё же потребуются.

Далее я напишу, как бесплатно и легально настроить свой компьютер для запуска среды. Потом приведу пример с подбрасыванием монетки

(прошу прощения, если такая тема уже была, сделал поиск по сайту, из последних ничего не нашел).

Настройка среды для запуска R

Сразу хочу сказать, что ничего сложного в настройке нет. Нужно скачать пару файлов и последовательно их установить. Никаких особых настроек и сложных выборов, качаем и ставим, всё заработает.( Читать дальше )

Робот-усреднятор (с исходниками)

- 25 апреля 2019, 20:19

- |

Одновременно я оставлю без работы половину говноуправляющих, которые выманивают у клиентов их кровные, а потом радостно ставят их на однотипных роботов, забирая, в случае удачи, свою комиссию.

Больше тебе, дорогой инвестор, не надо приглашать каких-то мошенников, чтобы слить свой депозит. Это, в полностью автоматическом режиме, можно сделать самому!

Заработать также можно самому. С какой-то вероятностью. Ну как всегда.

Представляю: TurboMartin. Настоящий, суровый, классический усреднятор.

Как работает алгоритм:

1) Робот ищет точку входа на основании простейшего пересечения ценой скользящей средней снизу вверх. Робот работает только в лонг.

2) Робот, находясь в режиме набора позиции, усредняется при выполнении двух условий: падении цены не менее, чем на параметр StepSize от последней сделки, и плюс, опять же, должно быть пересечение ценой скользящей средней вверх. Таким образом мы пропускаем длительные вертикальные ножи, стараясь растянуть усреднение как можно шире.

( Читать дальше )

Почему так хочется продавать края опционов и что лучше продавать

- 26 марта 2019, 11:05

- |

Предыдущее мое произведение про продажу крайних опционов было отмечено плюсиками более 50 человек. Меня это удивило и обрадовало, поскольку я не предполагал, что такое большое количество людей на смартлабе не просто интересуются опционами, но и разбираются в некоторых особенностях торговли этим инструментом. До этого у меня было впечатление, что опционами на смартлабе торгуют чуть больше десяти человек.

В продолжение прошлой темы, хочу предложить вам на рассмотрение некоторые рассуждения о том, какие опционы выгоднее продавать.

Определимся с терминами и понятиями, которые будем рассматривать:

[Тэта] - потеря стоимости опциона за определенный промежуток времени [t]

У нас есть текущая волатильность базового актива. Исходя из этой волатильности, мы можем посчитать ожидаемый средний путь, который пройдет цена базового актива за время [t]. Этот путь назовем

( Читать дальше )

Как “Финам” переливал счета своих клиентов в собственных интересах.

- 30 октября 2018, 14:03

- |

Как “Финам” переливал счета своих клиентов в собственных интересах.

В общем, терпение у нас лопнуло. Последние полгода мы с клиентом вели переписку с Финамом, в целях досудебного урегулирования их апрельских художеств. Сегодня мы получили четвертую по счету отписку от Финама ( которую, как и предыдущую, мы ждали 1,5 месяца), и прочитав этот цирк, решили больше на переписку время не тратить и предать эту историю огласке. Кроме того, естественно клиент пойдет с этими материалами в суд и другие инстанции (включая ЦБ и не исключая правоохранительные органы). Но суд это долго, а тянуть с оглаской я считаю больше не нужно, т.к. люди должны знать правду как можно раньше– что на самом деле представляют собой некоторые наши брокеры.

Итак, с чего все началось. Накануне 9-го апреля у клиента на счете преимущественно были медвежьи ратио-пут-спреды в июньских и недельных контрактах. В недельных были куплены 115-110 страйки и проданы 105 и ниже, а в июне были куплены страйки со 110 до 97,5 и проданы с 87,5 и ниже вплоть до 70-го в бОльшем кол-ве. Вега была практически нейтральная, тета положительная, дельта – вниз. За счет резкого падения рынка и роста центральных путов, счет 9-го к вечеру даже вырос, но 10-го пошло обратное движение счета (за счет временного удорожания дальних путов из-за маржинов брокеров) и в итоге счет вернулся в исходное состояние. В общем –никаких особых рисков по счету не было, наоборот –при падении рынка счет скорее стремился к росту, чем к падению, но в целом был как минимум нейтрален. Но ГО естественно выросло, примерно в 10 раз больше размера счета, из-за поднятия ГО биржей.

( Читать дальше )

$20,000 в месяц по white label лицензии? Запускаем FinTech бизнес за две недели

- 25 октября 2018, 10:03

- |

Сфера финансов и трейдинга у многих ассоциируется с бюрократическими сложностями и проволочками, но есть способ обойти формальности и запустить свой бизнес в финансовой нише за 10-15 дней. Метод этот вполне легальный и относительно недорогой, вопреки тому, что сейчас подумали большинство читателей.

Речь пойдет об открытии бизнеса по модели white label от компании Jivestor. Наверняка, многие из вас слышали этот термин, но не до конца понимают, как работает система, особенно в финансовой среде.

Принцип прост: компания с обкатанным продуктом и проверенной бизнес моделью предоставляет в пользование другим компаниям готовое решение для запуска аналогичного бизнеса. При этом фирма — получатель услуги работает полностью под собственным брендом и ее клиенты даже не подозревают, что на самом деле операционная поддержка продукта осуществляется третьим лицом.

( Читать дальше )

По мини конкурсу «Опционы. Мозговой штурм». Даю раскладку после экспирации, как обещал.

- 21 октября 2018, 18:52

- |

Коллеги, всем добра! Напоминаю, нами проводился мини-конкурс «Мозговой штурм», ссылка на исходник: https://smart-lab.ru/blog/499050.php. Целью конкурса было показать, каким же заковыристым может стать профиль опционных позиций в результате управления в течение торгового периода. Ну и доказать, что трейдер, разбирающийся в опционной торговле, в состоянии решить обратную задачу и восстановить начальный профиль позиции при практически минимальных исходных данных, просто просчитывая логику действий. Напоминаю, что победителем конкурса стал камрад Олег Ложкин, который и добавил в свою смартлабовскую копилку честно заработанные 520 ТМ. Ну, и как обещал – выкладываю всю раскладку по трансформации изначального профиля в конкурсный и его дальнейшее управление с выходом на месячную экспирацию, с традиционной выкладкой скринов окошек используемого ПО для лучшей визуализации. Для торговли, моделирования и визуализации использовался классический Квик в связке с лицензионной программой Option Workshop. Если что-то непонятно по скринам и работе программы – спрашивайте, единственное примечание для ориентирования – красный шарик на профиле в Воркшопе это текущее значение БА.

( Читать дальше )

О «теореме Ферма» теории вероятностей или о нормальности «бытия» (много буков)

- 16 октября 2018, 16:41

- |

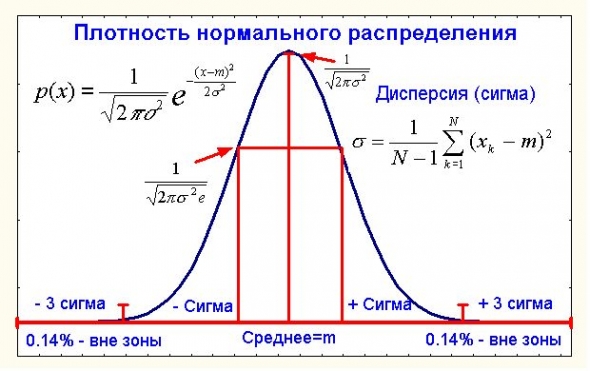

Не подумайте плохого в части нормальности, речь пойдет не о психиатрии, а об известном в теории вероятностей нормальном распределении

А точнее даже не о нем самом, а об известной центральной предельной теореме (ЦПТ) применительно к ценам. Что такое центральная предельная теорема в ее классическом виде?

Пусть нам дана некоторая сумма большого числа случайных величин Х=х1+…+хN где каждое слагаемое имеет конечную и ненулевую дисперсию (как мы увидим далее в приложении к ценам это условие выполняется). Человечество давно еще с 18 века (Муавр и Лаплас) заинтересовал вопрос распределения случайной величины Х или хотя бы его более-менее точного приближения.

Не будем слишком строги в определениях всяких сходимостей и их скоростей, а сформулируем классическую ЦПТ в виде интуитивно понятного, но нестрогого термина «близости». Так вот, если xi – независимы (кто хочет может посмотреть строгое определение независимости, а для менее пытливых скажу только, что корреляция двух независимых случайных величин с конечными дисперсиями – нуль, хотя и обратное не верно), то распределение Х при достаточно больших N практически не отличается от нормального распределения со средним А и дисперсией D, где А – сумма средних x

( Читать дальше )

US500. Так ли близок страшный конец американского безумного капитализма? И есть ли смылс покупать новый фьюч US500

- 23 июля 2018, 16:40

- |

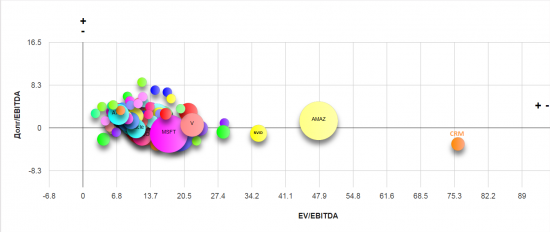

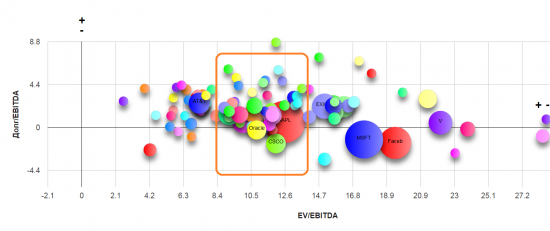

Тот случай, когда мало букв, но много картинок.

Вышел новый фьюч US500, потому главный вопрос брать или не брать? Решил глянуть, так ли сильно перекуплен SnP 500, и так ли близок страшный конец американского безумного капитализма?

Сел я значит, забил в базу свежие данные по капитализации на дату 16.07.2018 (пока забивал, пару раз чуть не забил на идею), закинул квартальные отчеты, которых не хватало, и сгенерировал ту самую картинку долларового «безумия». К слову сказать пока заносил отчеты, капитализация части компаний изменилась, потому на выходных занес новые значения от 20.07.2018

Безумие для нефинансового сектора. Все компании у которых нормально считается EBITDA.

Как видно лидеры загромождают пол диаграммы, плюс CRM, фантастически оценен....(ну а что поделаешь… все сейчас держится на приложениях для смартфонов и тд. Бениофф, без сомнений боженька в IT-индустрии.)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал