Избранное трейдера bearbuller

Напоминаю про принципы постановки целей

- 08 сентября 2020, 17:27

- |

Я часто про это говорил в антикризисе, и по комментариям вижу, что мое постоянное повторение привело к тому, что некоторые единичные люди стали это делать. Это меня воодушевляет😁

Алгоритм следующий.

👉Хорошо думаем чего мы хотим

👉Хорошо думаем о том, о чем мечтаем

👉Формулируем свои ценности

(желательно всё записывать на бумагу)

👉Исходя из п. 1-3 думаем о том, чего мы хотим добиться через 10 лет. Ставим цели.

👉Исходя из п. 4 думаем о том, чего мы хотим добиться через 1 год. Ставим цели.

👉Исходя из этого ставим цели на 1 месяц.

👉Записываем все на бумагу.

👉Проверяем записи предыдущего месяца.

👉Смотрим что сделали, а что нет.

Про цели желательно не только раз в месяц вспоминать, но и 1-мес цели держать где-то перед глазами всё время, чтобы не забывать про них.

Лично я на прошлой неделе на целеполагание я потратил около 5 часов.

Чем хорошо думать про цели?

Тем, что в этот момент вы действительно думаете, а не привычно мыслите шумом.

Я считаю, что регулярное целеосознание — это очень правильная и важная привычка.

Это касается всей жизни. И инвестиций/трейдинга в частности.

- комментировать

- ★26

- Комментарии ( 40 )

Подлое правило системного трейдинга

- 24 августа 2020, 14:22

- |

У экономистов есть такая присказка, что если вы на вокзале видите лежащую на полу купюру – она вам кажется. Это или прикол, или развод, потому что настоящая купюра в таком месте на полу лежать не может. Безопаснее, как ни странно, пройти мимо нее.

Так вот, если вы нашли на тестере торговую систему, которая СЛИШКОМ хороша – впору вспомнить про ту купюру. С чего бы кладу лежать у всех на виду? Все, что я находил слишком хорошего – обычно или быстро ломалось, или, еще чаще, казалось. Способы разные. Недооценка транзакционных издержек. Переоценка своей скорости. Да просто подгон на периоде.

Самые лучшие системы (что работали потом годами, и каждый год давали какую-то денежку) обычно простые, на вид даже где-то тупые и ни разу не волшебные. С профит-фактором 1.5, который многие, знаю, презирают. С многомесячными просадками. Придумать подлинно тупую-лобовую систему, без подгона – это уметь надо, кстати.

( Читать дальше )

Как понять, что стратегия сломалась?

- 12 августа 2020, 12:02

- |

Привычная занудная оговорка: далее все ликбез, сорри, если проходили в третьей четверти 6 класса… Но кому-то полезно. Судя по тому, как мечутся новичку, например, по «стратегиям автоследования». Или по советам, от гуры №1 к гуре №2, и т.д. Ощущение, что у многих задача — как можно больше попрыгать в течении года.

Давайте начнем с того, что есть некая стратегия. Неважно, инвестор или спекулянт – оба должны действовать системно, в рамках некой общей логики, единой для всех сделок. Иначе, если каждая сделка играется как уникальная, а не элемент серии, будет хуже — и по времени, и по нервам, и по деньгам. Если общей стратегии нет – стоит озаботиться тем, чтобы была. Без нее – метания, стресс, потерянные деньги и вопрос в конце «а что это вообще было?»

Входя в стратегию, четко знайте, когда и почему будете выходить.

Не важно, своя стратегия или взятая у кого-то. Не иметь ответа заранее означает метаться по стратегиям, собирая лоссы. Потом будет поздно думать. Точнее, при просадке придется это делать в обстановке, когда думаться будет плохо.

Ключевой вопрос, если стратегия теряет деньги – это время такое, или алгоритм такой.

( Читать дальше )

алго - протестил разный сайзинг позиций

- 16 июля 2020, 10:12

- |

( Читать дальше )

Бесплатный опционный аналитик.

- 07 июля 2020, 07:09

- |

Сегодня хочу поговорить об опционных аналитиках – программах и сервисах для анализа опционных позиций. На сегодняшний день для Российского рынка разработано не так и много софта. Что-то устарело, что-то достаточно свежее, есть за деньги и есть бесплатное. Перечислю, которые знаю сам:

1. www.option.ru/ (бесплатный) 2. options.red-circule.com/ (бесплатный)

3. Plazer Кирилла Браулова (бесплатный) 4. optionworkshop.net/ (50 $ базовый)

5. OptionFVV (бесплатный)

6. TSLAB (около 4000р)

7. option-lab (не знаю)

8. Модуль в Квик (бесплатно)

Если знаете еще – пишите в комментах.

Недавно я дописал графический интерфейс к своему роботу Delta PRO.

Чарт полностью дублирует открытые позиции из робота и строит график PnL.

И здесь уже можно поиграть с волатильностью, дней до экспирации, ценой БА, а также с количеством тех или иных инструментов в позиции.

( Читать дальше )

Итоги Q2 2020. 6-ой прибыльный квартал подряд. Теперь торгуют роботы.

- 30 июня 2020, 19:00

- |

1. Наконец-то переложил груз ежечасного бдения и выставления заявок на открытие/закрытие позиций на lua-скрипты.

1.1. Последние две недели тестировал, полёт нормальный, не считая краша квика раз в пару дней в районе 9 утра. Надо проследить подробнее, что там происходит, или просто забить, каждое утро чекая скрипты в 10:55.

1.2. Проскальзывает у роботов по сравнению с бэктестовой ценой ниже, чем запланировано. Прям чистый ноль, если не в плюс благодаря одной фишке.

2.1. Рискменеджмент. Под это дело пересобрал портфель ТС, слегка переопределив им веса и оптимизируемые параметры, расположив сетку уровней входа-выхода так, чтобы хоть немного диверсифицироваться на разные таймфреймы. Шарп от этого особо не вырос, фишка в устойчивости параметров при изменении пульса рынка (ускорении/замедлении внутреннего течения времени). Но без фанатизма. При ускорении времени рынка раз в 5 всё равно индикаторы будут сильно запаздывать.

Пересобралось всё в Велс-лабе с учётом максимальной рабочей

( Читать дальше )

О том как хеджировать трендовый портфель

- 26 июня 2020, 16:42

- |

Ниже некоторые мысли по поводу хеджирования алгоритмического трендового портфеля. Даже не то чтоб хеджирования, скорее еще одна стратегия в дополнение. Денег на нее кстати у меня поставлено не меньше чем на алготрейдинг. Никаких чудес. Речь идет о портфеле акций.

Для начала немного теоретических размышлений. Как известно рынок имеет 3 состояния: рост, падение и боковик. Но не каждый рост одинаков. Если брать в контексте трендовых систем, то рост может быть как по типу «ударный день» (т.е. равномерный рост практически без откатов), так и по типу «гэп — боковик» (рынок открывается уже хорошим плюсом и далее идет болтание на уровне). Дневная свеча на графике в обоих случаях будет одинаковая, но заработок у роботов будет отличаться.

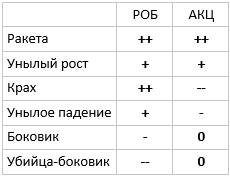

Упрощенно я разделил все движения на 6 подтипов: ракета, унылый рост, крах, унылое падение, боковик и боковик-убийца. Боковики тоже отличаются, простой — это спокойный канал без особых сигналов, боковик-убийца — это нечто аля расширяющийся треугольник.

Если как ведет себя портфель акций более-менее понятно (на крахе сильно минусует, на росте плюсует и т.п.), то с роботами все несколько сложнее.

На основании наблюдений за своим «зоопарком» я установил примерную реакцию портфеля на разные состояния рынка (бывают конечно исключения, но в целом плюс-минус так). Обозначил значками. Соответственно ударные движения типа «ракета» и «крах» приносят максимальный результат, стопов не выбивает вообще. Причем 2-3 таких движения легко могут отбить даже годовую просадку. «Унылый» рост или падение отрабатываются хуже, стопы периодически вылетают, но за счет диверсификации часть движения все равно удается ухватить. Далее соответственно боковики приносят убытки, простой в меньшей степени из-за отсутствия большого количества сигналов и «убийца» — максимально убыточный (стопы улетают один за одним). Результаты для наглядности свел в табличку ниже. Видно в какие моменты в теории стратегии работают в синергии, когда перекрывают друг друга и когда нет.

Для акций получается самый болезненный момент — это фаза краха, но тут хедж со стороны алгоритмов достаточно надежный. На моей памяти еще ни разу трендовые системы не давали меньше прибыли, чем просадка портфеля, а зачастую за счет плеча на срочке прибыль в разы выше.

( Читать дальше )

Как алготрейдер ручками торговал...

- 16 апреля 2020, 17:08

- |

Если вы не знаете про мой путь в трейдинге, то предлагаю вам загляднуть сюда. Та конференция состоялась почти год назад… возможно следующая конфа будет в режиме оналйн?)

Сегодня я вам расскажу о том как перенёс свой алготрейдерский опыт в ручную торговлю. Я нахожусь в регионе где карантин объявлен уже более двух недель. Всё это время я старался проводить с пользой для души, тела и торгового счёта! Поэтому решил попробовать торговать в ручном режиме. Знания и умения которыми я овладел занимаясь алгоритмическим трейдингом очень даже пригодилсь. Была разработана полу автоматическая торговая система. Её описание представлено ниже.

( Читать дальше )

Волатильность: подходы к подсчётам, ответы на вопросы, заданные в личку

- 30 марта 2020, 10:09

- |

Приступим.

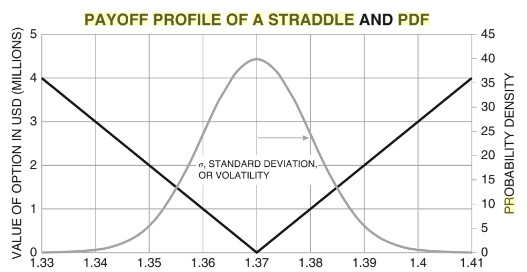

Когда говорят о волатильности рынка, обычно имеют в виду размах колебательных движений цены актива, выражаемый через процент СКО распределения плотности вероятностей (см. рисунок)

Подсчет волатильности — это дело довольно примерное. Правильнее было бы назвать его оценка. В чем разница? В том, что при оценке мы получаем некий уровень, некий «highly-likely» диапазон, и можем на основании его строить предположения и сравнивать, а при подсчёте мы думаем, что показатель вычислим с какой-то точностью.

( Читать дальше )

Виснет Quik? Возможно вам сюда.

- 02 марта 2020, 23:26

- |

Однако, возможно причина и в самом терминале Quik. Дело может быть в том, что Quik в процессе работы пишет данные в файлы вида *.dat и *.log, и со временем эти файлы сильно разрастаются и запись в них данных занимает значительное время, отнимая процессорное время у других задач.

Простейший выход из этого состояния — периодическое удаление файлов *.dat и *.log из директории Quik. Для этого надо написать небольшой командный файл всего в одну строчку, разместить его в директории Quik, где находятся удаляемые файлы, и, для удобства использования создать ярлык на рабочем столе.

Итак, открываем блокнот и создаем файл Quik_start.cmd В него помещаем всего одну строчку:

del alltrade.dat curr_data.log info.logПосле команды не забудьте нажать Enter, чтобы последней в файле была пустая строка.

Сохраняем файл в указанной выше директории (папке), создаем ярлык и переносим его на рабочий стол. Запускаем командный файл перед стартом Quik. При этом файлы, указанные в команде del будут удалены. При запуске Quik их создаст заново.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал