Избранное трейдера Андрей

USO oil - продолжение, или типа инсайд

- 27 апреля 2020, 20:49

- |

Инсайд по нефти.

Честно говоря, я немного в шоке от своего сегодняшнего открытия.

Помните, я рассказывал про громадный фонд United States Oil Fund (он же ETF с тикером USO)?

Так вот.

Во-первых, Bloomberg написал, что падение нефти 20 апреля произошло не из-за него. Фонд к тому времени уже переложился из майских фьючерсных контрактов в июньские еще в середине апреля (Напомню, фонд не выходит на поставку нефти, а просто перекладывается из ближних фьючерсов в дальние, т.е. делает roll-over).

Во-вторых (и это самое интересное), В ОТКРЫТОМ ДОСТУПЕ есть информация, что этот фонд сегодня (27 апреля), завтра (28 апреля) и послезавтра (29 апреля) распродаёт следующий, июньский контракт, и переходит в следующие фьючерсы.

Что в моей голове не укладывается… Если такая информация есть в открытом виде, её же будут «фронт-раннить» все спекулянты, которые умеют читать! Это же по сути инсайд!

Еще была информация, что хедж-фонды стали сейчас наращивать лонги по нефти. Логично. Хедж-фонды часто входят в рынок против таких вот потоков, т.к. можно войти с минимальными издержками, а когда поток иссякает – они двигают рынок так, что мало потом не кажется. Я знаю это, потому что когда я работал в ЦБ, против нас делали ТАКЖЕ.

( Читать дальше )

- комментировать

- ★26

- Комментарии ( 57 )

Размышления брент до 3 мая

- 27 апреля 2020, 08:06

- |

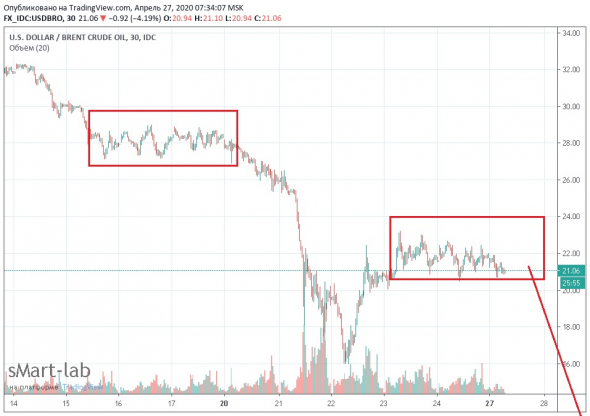

Пока для себя вижу один сценарий основной, болтанка на текущих в диапазоне 1.5 $ c последующей сливой к экспирации на новые лои… Почему то все запели про лонги 90% постов про лонг.

Вижу зону накопления которая выдаст движ, и скорее всего он будет вниз

Коллеги просьба кидать + сы, чтоб я мог отвечать тем же xD

Еще раз про CL

- 26 апреля 2020, 18:03

- |

Волновая разметка графика нефти марки Wti по волнам Эллиота

- 26 апреля 2020, 14:57

- |

🚀Фаза роста. Взят был максимально доступный исторический период.

1 волна берет начало в 40 е годы.

2 волна коррекция 50-60 е годы.

3 волна -импульс началась середина 70 х и до 1980 года.

4 волна- 20 лет коррекции 80- 2000 г. Скачки и пила в ценовом диапазоне.

5 волна завершила цикл 2000-2008 г. и положила начало Мирового кризиса. Пик июнь 2008 г. -цена достигла 140 долл. за бочку.

〽️Фаза падения. Конец эры нефтяных королей.

А-Импульс 2008 г. начало эпохи падение долгосрочной цены на нефть.

Начало долгосрочной АБС коррекции которая идет до сих пор. Волна А нашла окончание 2009 г.

( Читать дальше )

Использование метода Монте-Карло для создания портфеля

- 26 апреля 2020, 14:17

- |

Начинающие (да и не только) инвесторы часто задаются вопросом о том, как отобрать для себя идеальное соотношение активов входящих в портфель. Часто (или не очень, но знаю про двух точно) у некоторых брокеров эту функцию выполняет торговый робот. Но заложенные в них алгоритмы не раскрываются.

В этом посте будет рассмотрено то, как оптимизировать портфель при помощи Python и симуляции Монте Карло. Под оптимизацией портфеля понимается такое соотношение весов, которое будет удовлетворять одному из условий:

- Портфель с минимальным уровнем риском при желаемой доходности;

- Портфель с максимальной доходностью при установленном риске;

- Портфель с максимальным значением доходности

Для расчета возьмем девять акций, которые рекомендовал торговый робот одного из брокеров на начало января 2020 года и так же он устанавливал по ним оптимальные веса в портфеле: 'ATVI','BA','CNP','CMA', 'STZ','GPN','MPC','NEM' и 'PKI'. Для анализа будет взяты данные по акциям за последние три года.

#Загружаем библиотеки import pandas as pd import yfinance as yf import numpy as np import matplotlib.pyplot as plt # Получаем данные по акциям ticker = ['ATVI','BA','CNP','CMA', 'STZ','GPN','MPC','NEM', 'PKI'] stock = yf.download(ticker,'2017-01-01', '2019-01-31')

( Читать дальше )

Чарльз Хью Смит: нет, это не новый 1929, 1973, 1987, 2000 или 2008-й год.

- 26 апреля 2020, 12:06

- |

Основывать свои решения на аналогах из прошлого — значит поселиться в пристанище глупости.

Как наркоманы, которые не могут контролировать свою потребность в наркотиках, финансовые аналитики не могут удержаться от поиска какой-то аналогичной ситуации в прошлом, которая прояснит клубящийся хаос в их хрустальных шарах для предсказаний. Из-за этих попыток разобраться в происходящем, поверх графиков недавних скачков фондового рынка навалены горы графиков рынка за 1929, 1987, 2000 и 2008 годы, хотя наиболее близкой аналогией является нефтяной шок 1973 года, экзогенный шок для ослабевающей, хрупкой экономики.

Но реальность такова, что в прошлом нет аналогичной ситуации, и поэтому все прогнозы, основанные на прошлых результатах, будут вводить в заблуждение. Диаграммы и аналитики утверждают, что все рынки действуют по одним и тем же моделям, которые отражают человеческую природу и поэтому ищут корреляции волатильности и оценки, которые «работали» в прошлом, и которые по их мнению должны работать в 2020 году.

( Читать дальше )

Я был в шортах на CL 4,20!не отнимут у меня прибыль?

- 25 апреля 2020, 16:30

- |

Теперь читаю всякие посты, о том, что судятся, коллективные иски и тд

А брокер альфа директ приостановил торговлю нефтяными фьючерсами

А не заставят меня вернуть эти средства? Ведь я их вывел и с меня удержали ндфл

Но если честно наша биржа конечно касаемо западных фьючерсов тупо транслирует котировки как любая форекс кухня, поэтому я не удивлён

Только на форекс кухне, если ты после гэпа уходишь в минус, то они тупо списывают деньги и это идет в доход кухни, то на бирже такого быть не может

Поэтому на кухне даже лучше торговать и не надо платить налоги к тому же

Потерял 15млн.р. за 30 минут. Ответ на вопрос - Чем закончилось?

- 25 апреля 2020, 15:23

- |

Всем привет.

Многие из вас помнят историю, в которую я попал то ли из-за своей не опытности, то ли из-за дыры в безопасности брокера.

Если в 2х словах: имея на счету 5,6млн.р, умудрился 30 декабря 2015 года совершить на бирже ММВБ через брокера Альфа-банка сделок на 42.000.000.000рубля, потеряв при этом все!

(начало тут https://smart-lab.ru/blog/307646.php

вторая часть: https://smart-lab.ru/blog/386412.php

перед судом: https://smart-lab.ru/blog/405090.php)

И остановил я свой рассказ на том месте, что проиграл суд первой инстанции, на котором мне впаяли долг почти 10млн.р. (%, за комиссии брокера, % за использование этих денег — ха, я их даже в руках не держал).

И, наверное, я дальше не стал бы писать продолжение, если бы не обращение ко мне в личку на страницу в ВК некий ХХХХХ. Страница у него пустая, имени не знаю. Да это и не важно.

Так вот, ХХХХХ мне написал:

«Денис, подскажите чем кончилась Ваша сага с Альфа-Банком? Апелляции и Верховный Суд прошли в их пользу? 9,5 долг который они на Вас повесили?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал