Избранное трейдера bonema

1400% Маркидона

- 09 октября 2015, 17:20

- |

В ходе последнего холивара, увидела ПАММ tradelike.ru. my.alfa-forex.ru/public/pamm/view/3618#basic-indicators

Меня его показатели слегка покоробили.

Высокая доходность при низкой просадке, рейтинг и т.д. Как тут не почувствовать себя лохом на 2 минуты? … А не почувствовать.

Многоходовочка Маркидона.

Цель: создать успешный ПАММ, нагнать кучу инвесторов, стричь шерсть.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 46 )

Префа Ленэнерго за 1,5 года могут вырасти в 3 раза!

- 14 сентября 2015, 00:53

- |

В результате реализуемых мер по улучшению финансового состояния Ленэнерго, привилегированные акции Ленэнерго могут вырасти до 10 раз на горизонте 5 лет (до 3 раз в течение 2 лет). Исходя из озвученных прогнозов по прибыли, по привилегированным акциям Ленэнерго можно получить дивиденд в размере 4,4-5,8 руб. уже за 2016 год, т.е. дивидендную доходность 38%-50% по текущим ценам.

( Читать дальше )

Владельцы суббордов РусСтандарта приплыли - либо списание, либо рестракт

- 09 сентября 2015, 15:38

- |

Лежит здесь

Речь идет о двух выпусках субординированных евробондов «Русского стандарт»: бумагах на $350 млн с купоном 13% и погашением в апреле 2020 года и выпуске на $200 млн с купоном 11,5% и погашением в январе 2024 года. В конце августа многие аналитики предупреждали, что банк может подойти к «точке несостоятельности», когда норматив достаточности его базового капитала опустится ниже 2%, и субординированные облигации будут автоматически списаны.

Предложение банка по реструктуризации предусматривает

-выплату держателям евробондов 10% от номинала бумаг,

-выплату накопленных процентов наличными,

-выпуск новых евробондов через SPV, принадлежащую Рустаму Тарико со сроком обращения семь лет.

Но ХАХА, по новым бумагам будет предложен купон 13%, который будет выплачиваться такими же облигациями (payment-in-kind) пока «Русский стандарт» не начнет приносить прибыль на протяжении двух кварталов подряд по международным стандартам отчетности и/или не начнет выплачивать дивиденды, после чего доход будет выплачиваться наличными. В качестве обеспечения новых еврооблигаций Тарико готов предложить 49% акций «Русского стандарта».

( Читать дальше )

ETF FXRU. Привлекательная альтернатива еврооблигациям для неограниченного круга инвесторов!!!

- 25 августа 2015, 02:00

- |

http://smart-lab.ru/blog/226204.php

http://smart-lab.ru/blog/273702.php

Итак, как справедливо заметили проницательные участники дискуссии, еврооблигации — сомнительное удовольствие.

Высокий порог входа, неоднозначные юридические риски. Целиком и полностью согласен.

В качестве одной из альтернатив были предложены акции ETF фонда на корпоративные еврооблигации российских эмитентов.

Если вкратце, то это штуковина, которая торгуется как акция, представляющая из себя «дольку» от мешка, набитого 26-ю видами еврооблигаций российских эмитентов. Порог входа вполне доступный, своя, родная и проверенная биржа, возможность арбитража и безрискового извлечения как рублевого, так и валютного дохода в по ставкам, приближенным к ставкам СВОП.

В общем, очень интересно!

Я стал предметнее изучать вопрос и обнаружил, что на бирже не один, а много продуктов замечательного фонда FinEx на разные полезности: на золото, на американский индекс, на японский индекс… много, в общем

( Читать дальше )

FXMM, "убийца текущих счетов"

- 16 июля 2015, 14:23

- |

Читал рассказ одного частного трейдера, «просадившего» при таком временном размещении (разумеется, в ожидании восходящего тренда) уйму денег на рисковых облигациях. Разумеется, для такого размещения временно свободных средств хочется чего-то консервативного, приносящего стабильный доход.

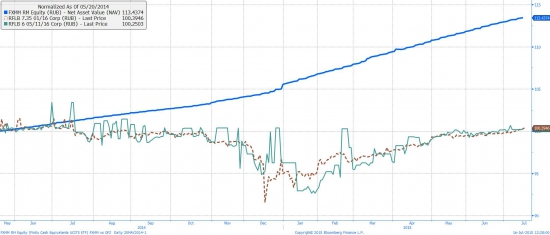

На мой взгляд, наиболее эффективно можно использовать FXMM (ETF денежного рынка). Подвешу картинку сравнения FXMM (синяя линия) с ОФЗ (зеленая и коричневая), думаю она достаточно наглядна.

Инструмент дает доходность межбанка, см. рис. 2. Доходность извлекается из однодневного свопа рубль-доллар, постоянно роллящегося. Не всем концепция интуитивно понятна, так что желающие сообщайте — расскажу подробнее. В общем и целом доходность отражает уровень рублевых ставок в экономике — т.е. при прочих равных чем больше страх в банковской системе, тем больше будет доходность.

( Читать дальше )

две системы для торговли акциями.

- 05 июня 2015, 21:45

- |

Кто категорически не согласен — дальше не читаем))

Торгуем только ликвидными акциями первого эшелона, только в лонг и только без плеча!!! Плечо (если кто не понимает это кредит от брокера) слопает значительную часть профита.

Система 1. Условно назовём её «LIFO».

Делим депо, выделенное одной бумаге, на некоторое количество частей. Количество определяем самостоятельно путём математических рассчётов комфорта в торговли (влияние количество частей на результат расскажу в конце).

Заходим одной частью в лонг (про шорты речь вообще не ведём) на падении и не выходим вплоть до приемлемого профита данного входа (который может случиться ой как не скоро)))

Если цена продолжает падать, ждём достаточного снижения относительно первого входа и открываемся второй частью. С выходом аналогично.

( Читать дальше )

Механика валютных фьючерсов для чайников и роботов.

- 30 марта 2015, 08:05

- |

На Московской бирже есть два типа фьючерсов, те, которые торгуются в рублях. И те, которые торгуются в валюте. Например JP — торгуется в йенах. А вовсе не в долларах, как можно было бы подумать нормальному чайнику вроде меня.

Для расчёта маржи во фьючерсе применяется формула

Маржа = Количество контрактов* Изменение цены * Стоимость шага / Размер шага.

Si — самый простой — шаг цены 1, стоимость шага цены всегда 1 рубль. То есть всё зависит только от количества контрактов и цены.

В валютных фьючерсах стоимость шага на Московской Бирже пересчитывается после каждого клиринга. Это происходит потому, что стоимость шага выражается в рублях, а сам шаг — в валюте.

Например ED — количество долларов за 1 Евро. Шаг — 0,0001, лот 1000, а стоимость шага 5,75952 делим стоимость шага на лот и на шаг, получаем 57.59. Угадаете, что это? Правильно это он, целый 1 доллар ©.

( Читать дальше )

ЛИКБЕЗ FORTS как рассчитывается маржа!

- 26 марта 2015, 18:24

- |

1. Гарантийное обеспечние (ГО) — это залог который берет биржа за еденицу контракта.

2. Шаг цены (тик) — это минимальное возможное изменение цены контракта.

3. Стоимость шага цены (маржа) — это сумма в рублях, которую биржа будет списывать или начислять к сумме открытия позиции в зависимости от текущей цены (лучше цены открытия позиции или хуже).

Вот параметры некоторых фьючерсных контрактов на текущий момент после дневного (пром) клиринга:

1. РТС: шаг-10 пунктов, стоимость шага-11,36660 рубля

2. Д/Р: шаг-1 пункт, стоимость шага-1 рубль

3. ММВБ: шаг-25 пунктов, стоимость 25 рублей

4. Брент: шаг-0,01 пункта, стоимость-5,68330 рублей

( Читать дальше )

Как быстро врубиться в процентные ставки – понятное руководство

- 26 марта 2015, 14:15

- |

Дорогие друзья,

специально для вас мы подготовили простой и понятный проспект по фьючерсам на облигации.

Ссылка:

ftp://ftp.moex.com/pub/FORTS/FUTOFZ/OFZ_25march.pdf

Как купить валюту на бирже

- 28 января 2015, 14:40

- |

А делаю я это через Альфа-Банк!

Объясню почему.

1. Альфа-Банк присутствует в большинстве городов России.

2. Открыть банковский и брокерский счета можно за одно посещение в любом отделении банка.

2. У Альфа-Банка есть валютные банкоматы.

3. Пополнить брокерский счёт в рублях и валюте можно дистанционно через интернет-банк (Альфа-Клик). Не нужно, как в случае с Открытием, идти в офис банка и, теряя кучу времени и нервов, переводить валюту брокеру.

4. Суммарная комиссия 0,151% за обмен и вывод средств на банковский счёт.

Подробно: 0,051 % (максимум) за оборот + 0,1% за вывод валюты на банковский счёт либо за зачисление валюты на брокерский счёт + 25 руб. за лот меньше 50. Тарифы тут.

5. Не нужна никакая отлёжка денег на банковском счёте (экспресс-счёт, не текущий) для снятия наличными в кассе денежных средств, поступивших с брокерского счёта.

Теперь распишу подробно абсолютно бесплатную процедуру открытия счетов. Она не совсем простая.

1. Перед посещением отделения банка первым делом нужно зарегистрироваться в Альфа-Директе. Делается это

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал