Избранное трейдера Николай ☮

Кризис 1991 года. Часть 2. (1992 год)

- 15 октября 2019, 18:39

- |

часть 1 тут https://smart-lab.ru/blog/567463.php

Часть 2 1992 г

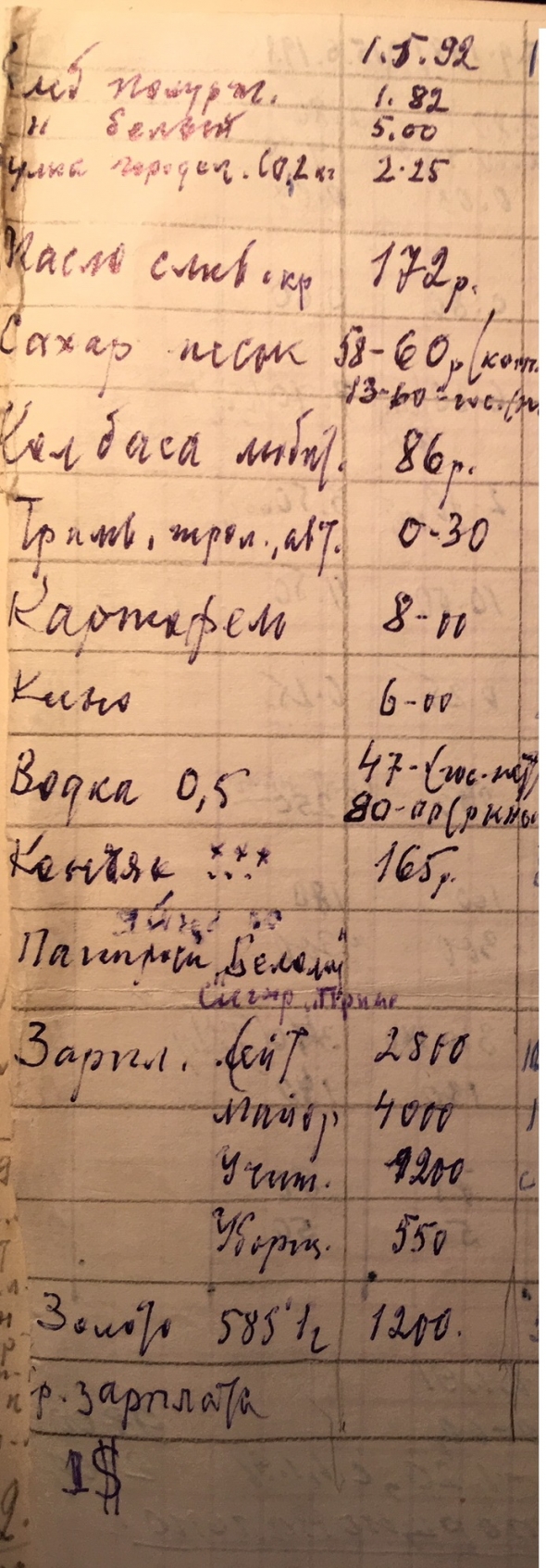

Зима 1992 года встретила людей с официальным подъемом цен в 6 раз. и местами до 7-10 раз.

Картофель если еще год назад стоил 1 р 20 копеек был по 8 рублей, и порой по 10 р

.

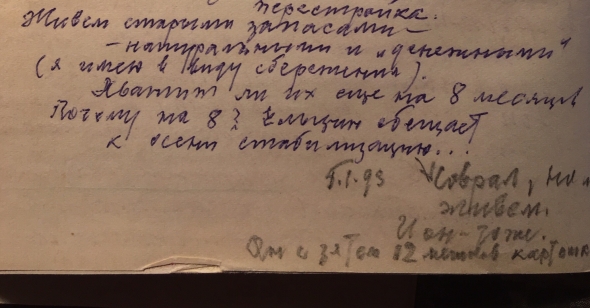

В дневнике видно что дед ждет стабилизацию цен и уповает на Ельцина.

Ровно через год он в нем разочаруется, запись добавлена карандашом 5 января 1993 года.

Май 1992 г

Уже к маю цены немного, но устаканились

( Читать дальше )

- комментировать

- ★24

- Комментарии ( 118 )

Кризис 1991 года, как это было в воспоминаниях.

- 14 октября 2019, 16:40

- |

Итак первые признаки и приближение кризиса в воспоминаниях.

1990 год весна ничего не предвещало неприятностей, кроме одного случая у хлебного магазина.

К хлебному подкатил мужик на мотоцикле с люлькой и начал в мешки скидывать булки с хлебом они были по 20 копеек, купил где то около 60 булок. Женщины начали кричать на него. Поднялся какой то кипишь. Мужик надел шлемофон, сложил мешки в люльку и укатил. Потом судачили и говорили что он кормит хлебом птицу, мол так выгоднее. Решили что домашняя птица вскорости будет дорожать.

***

1990 лето

одна семья из пятиэтажки 5/5 к сняли наличными что около 10 000 рублей и прогуливали эти деньги все лето. Мы их встречали с сумками, когда они шли с рынка, пацаны(дети в этой семье) всегда имели на кармане деньги на мороженное и покупали по три четыре раза на дню.

Но случай, который запомнился особо, — это клубника. Клубнику в СССР покупали детям, обычно один стаканчик (граненый) его и высыпали в бумажный кулек из газеты. Именно стакан, не больше. Это было лакомство и родители никогда не покупали больше стаканчика. Но тут я их увидел с пакетами клубники. Клубника была 10 р за кг. Но они приспокойно купили 3 или даже 4 кг. Для справки у меня папа майором в 1990 году получал 380 рублей.

( Читать дальше )

Теория игр. Или как нас будут нагибать.

- 12 октября 2019, 10:31

- |

Этот текст написан мной как рефлексия на примечательный пост “Как нас будут нагибать”

Вот выдержки из него:

«Две стороны одной медали

Есть депозиты 22 913 млрд почти 23 трлн.

За год прирост 6,8%

И есть долги (прим. свыше 15 трлн. руб.) которые растут .

***

По идее должны нагнуть вкладчиков, но не выпустить должников.

Если инфляция то должники «упорхнут».

Если дефляция то вкладчики «нагреются» на купонном доходе и на процентах.

Далее идут мои предположения.

1. Матрица воздействия.

Я попробовал составить возможную карту инструментов, исходя из следующих составных частей:

Разделение населения на две группы:

- Имущих. Те, кто имеет активы и дает деньги взаймы.

- Неимущих. Те, кто их не имеет и берет кредиты.

Разделение инструментов, находящихся в распоряжении государства:

( Читать дальше )

Дела сердечные: кто поможет не умереть от инфаркта?

- 10 октября 2019, 14:45

- |

Дела сердечные: кто поможет не умереть от инфаркта?

Согласно данным Всемирной организации здравоохранения сердечно-сосудистые заболевания (ССЗ) являются основной причиной смертности в мире: от ССЗ ежегодно умирает больше людей, чем от любых других заболеваний. По оценкам ВОЗ, в 2016 году от сердечно-сосудистых заболеваний умерло 17,9 млн человек, что составляет 31% всех случаев смерти в мире. Сердечные приступы и инсульты являются причинами летального исхода в 85% случаев от общего числа смертей. Более 3/4 смертей от ССЗ происходит в странах с низким и средним уровнем дохода.

ВОЗ называет ключевые факторы, повышающие риск развития сердечно-сосудистых заболеваний и инсульта: нездоровое питание, отсутствие физической активности, употребление табака и злоупотребление алкоголем. Для организма последствия подобной поведенческой модели проявляются в виде высокого артериального давления, повышения уровня глюкозы и липидов в крови, а также избыточного веса и ожирения. Такие «факторы промежуточного риска» указывают на повышенный риск возникновения сердечного приступа, инсульта, сердечной недостаточности и других осложнений.

( Читать дальше )

♛ ВСЕ ВИДЫ ETF для вашего портфеля ч. 1

- 08 октября 2019, 12:02

- |

Всем привет) Сегодня пройдемся по разным классам etf с положительной бетой к рынку и поймем, чем они отличаются друг от друга. Разница может быть очень существенная, вне зависимости от того, что большинство etf будут иметь довольно высокую корреляцию к рынку. Сложные, производные etf в этой статье рассматриваться не будут, ровно как и альтернативные инвестиции, вроде различных etf на commodities. Только старые добрые индексы с плечом 1х. Шкала доходности на всех картинках логарифмическая и доходности total returns (цены бумаг + их выплаченные дивиденды). Всю альтернативную и производную хурму будем рассматривать в следующих статьях, т.к. слишком большой лонгрид получится. Поехали)

Если мне необходима информация по любому etf, я иду на etfdb.com, там можно найти такие показатели, как ликвидность и стоимость владения, кто выпускает etf, его дату создания, его структуру, размер дивидендов и.т.д. Очень полезный ресурс одним словом.

( Читать дальше )

Как понять, стоит ли инвестировать в компанию

- 07 октября 2019, 21:37

- |

"Человек постоянно совершает какой-то выбор, решает, что ему делать, что говорить, направляет движения своих рук и ног, принимает решения"

Тимофей Валерьевич Мартынов, «Механизм трейдинга. Как построить бизнес на бирже»

Эта статья. — о моем подходе к исследованию потенциального объекта инвестиций. Как отделить манипуляторов от нормального менеджмента.

Что мне нужно как инвестору от менеджмента компании ?

Мне нужно понять следующие вещи

- В чем заключается бизнес, на чем фирма зарабатывает деньги ?

- Какое у компании долгосрочное стратегическое преимущество ?

- Какой план у менеджмента по увеличению прибыли на акцию ?

- Как этот план работал в прошлом, и какие прогнозы на будущее ?

Всю эту информацию я хочу получить где-то в первые 2 минуты чтения презентации для инвесторов. В большинстве случаев, если этого не происходит — это значит, что менеждмент парит вам мозг. Либо им нечем похвастаться в плане успехов, либо отсутствует стратегия, либо в отделе IR работают придурки. Или комбинация из этих трех факторов

( Читать дальше )

Кризис. Как это было в 2008 (часть 2)

- 06 октября 2019, 10:07

- |

Всем привет!

Продолжаем идти по стопам кризиса 2008 года. Напомню, что изначальный топик с первой частью можно найти тут(https://smart-lab.ru/blog/564505.php)

Краткая суть: Много кто не был на рынке в 2007-2008 годах, в том числе и я. Поэтому решил организовать «симулятор» тех лет через новостной фон и график СП500. Выглядит это так:

Первая часть была о событиях сентябрь 2007-февраль 2008. В этой части события за весну 2008 года. В этот период в США продолжается уже длительное время ипотечный кризис, а у нас индекс РТС достигает своего максимума.

Кому интересна данная тема, не забывайте сохранять в избранное или в подписки на смарт-лабе или ютубе чтобы не потерять. События за лето 2008 года выложу через неделю.

Под видео в описании и в закрепленном комментарии есть временная разметка, так как понимаю, что трудно посмотреть сразу много, поэтому всегда можно вернутся на тот день где закончили.

Запах кризиса. Взгляд с вертолета.

- 05 октября 2019, 11:32

- |

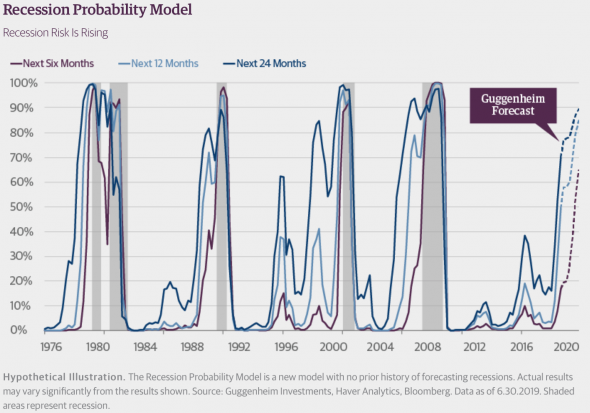

- Модель рецессии Guggenheim показывает на следующие 6-24 месяца.

- Макро индикаторы говорят о конце цикла.

Завожу в блоге новый раздел “Запах кризиса”. Его цель — фиксировать дальнейшее продвижение к рецессии.

Возможно это будут всего несколько таких публикаций с частотой пару раз в квартал. Закончу раздел в тот момент, когда в США будет официально признано начало рецессии.

Что есть кроме инверсии доходностей и недавних PMI?

Сейчас у меня на носу радаре несколько индикаторов, которые сигнализируют возможный кризис в течение следующих 6-24 месяцев.

Модель вероятности наступления рецессии от Guggenheim.

Вероятно лучший материал, который есть в общем доступе. Согласно их расчетам рецессия весьма вероятна в ближайшие два года:

( Читать дальше )

О,как! Пример расчета пенсии,чтобы знать какие края усилить.

- 05 октября 2019, 04:51

- |

Расчет пенсии по старости для женщины в 2019году

Расчет пенсии по старости в 2019 году должен учитывать соответствующие изменения пенсионного законодательства, в том числе, повышение пенсионного возраста. В статье представлена инструкция для расчета страховой пенсии по старости для женщины 1964 года рождения. Изложенная информация позволит Вам сориентироваться в современном пенсионном законодательстве. Для заказа детального расчета Вашей пенсии звоните и пишите лично.

Современная пенсионная формула: простыми словами.

В 2019 году мы продолжаем говорить о расчете страховой пенсии по старости для женщин, теперь уже 1964 года рождения.

Право на пенсию по старости в 2019 году имеет женщина:

1) достигшая возраста 55 с половиной лет (согласно части 1 статьи 8 федерального закона от 28.12.2013 № 400-ФЗ «О страховых пенсиях», с учетом изменений от 03.10.2018);

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал