Избранное трейдера capitaltrader

Почему во время обвала прошлые магедонщики (permabear) сидят в лонгах?

- 02 октября 2019, 11:13

- |

Почему армагедонщик (permabear) становится таким? Просто в какой-то точке бычьего рынка он зашортил, т.к. «дорого уже» (и это единственная причина для шорта), а дальше начинается confirmation bias, когда чел притягивает только ту инфу, которая подтверждает его теорию. Сидеть в убыточных шортах больно, но психологически комфортно, потому что пока ты в них сидишь, ты не признал ошибку.

Потом магедонщик пирамидится. В какой-то момент ему улыбается удача и рынок корректируется вниз, он видит что его убыток вышел в плюс, и закрывается. В этот момент он больше смотрит на график своей equity, нежели объективно оценивает рынок.

Если вдруг эквити магедонщика показала локальный хай, он начинает брать по +1% со сделки. Почему? Потому что красивая плавно растущая эквити ему нравится, и он не хочет ее испортить, пересиживая в прибыльных позициях. Ведь сидеть в прибыльной позе — это риск, красивая эквити может развернуться:)

Тем временем, рынок начинает постепенно падать

( Читать дальше )

- комментировать

- ★16

- Комментарии ( 51 )

Мой список Telegram каналов

- 01 октября 2019, 17:48

- |

Всем привет!

Сегодня я решил поделиться списком Telegram каналов, на которые я подписан.

Каналы разобью на две группы и отсортирую в порядке убывания количества подписчиков.

Поехали!

Рынок / инвестиции

РынкиДеньгиВласть https://t.me/AK47pfl ~ 57.9 подписчиков

Очень популярный канал, интересные и аргументированные рекомендации (а то часто бывает советуют покупать без четкого обоснования почему)

Чувствуется наличие инсайда. Попадались на fake news (если помните то это была отставка Миллера).

Посты небольшие с аргументами почему покупаем или продает.

Поставлю 5 из 5.

MarketTwits https://t.me/markettwits ~ 34.3 подписчиков

Самый классный рыночный канал с моей точки зрения. Финансовые новости компаний, FX, зарубежных рынков, рынка РФ.

Нравится их тонкий юмор и троллинг).

Посты короткие, рекомендаций покупок / продаж нет.

Ставлю 5 из 5.

ДОХОДЪ https://t.me/dohod ~ 22.3 подписчиков

( Читать дальше )

Азбука инвестора (Опционы-это легко. практический урок)

- 01 октября 2019, 09:34

- |

10 лет торговал на бирже, и все руки не доходили до опционов. Считал, что это сложно для осваивания и для профессионалов, и не для слабых умов. На самом деле ничего сложного на рынке опционов нету. Как закончил спекулятивные сделки на бирже, решил изучить опционы и попробовать совершить сделку. И это оказалось все очень просто и ничего сложного нету. И это доступно каждому. И считаю, что каждый должен попробовать на этом, и для себя решить, нужны ли ему опционы для торговли или нету.

Опционы-это просто.

Стоимость практического урока всего 500 руб. Это не большая сумма для того, чтоб пощупать так сказать этот инструмент. Понять, стоит ли Тебе связываться с этим инструментов или нет.

На 500 рублей покупаем опцион колл Si-12.19 на фьючерс доллар-рубль со страйком 68000 или 67500 с датой экспирации 19.12.2009. Подержите как минимум несколько дней в своем портфеле (лучше до экспирации) и анализируйте отчеты от брокера.

Максимум, что вы потеряете на этой сделке 500 рублей (либо заработаете, либо потеряете 500 руб). Для себя получите практический урок по опционам.

( Читать дальше )

Причины проигрыша мелких игроков на бирже.

- 30 сентября 2019, 14:17

- |

Их всего две.

1) Неправильный риск менеджмент.

2) Игра с отрицательным мат. ожиданием.

Неправильный риск менеджмент.

1) Даже если у Вас торговая система с положительным мат. ожиданием, (что на самом деле маловероятно), то проиграть все равно возможно, если неправильно распределить риски на сделку и тогда при череде неудачных сделок можно обнулить счет, хотя по сумме всех сделок система приносит выигрыш.

2) Использовании плечей (неспособности игрока удержать сильное колебание)

3) Высокие ставки на один финансовый инструмент и не принятие в учет риска различных форс-мажоров ( чрезвычайные происшествия, катаклизмы…).

Игра с отрицательным мат. ожиданием.

1) Первым фактором является комиссия биржи и брокеров. При равновероятном исходе события именно этот фактор делает вашу игру с отрицательным мат. ожиданием. Чем ниже выигрыш по отношению к комиссии, тем большее положительное математическое ожидание вам нужно иметь в вашей торговой системе. Для уменьшения этого фактора нужно по максимуму уменьшать брокерскую комиссию на сделку и по максимуму увеличивать игровой диапазон цены. (играть на большие колебания цены)

( Читать дальше )

Физика и лирика торговли (swap)

- 30 сентября 2019, 12:45

- |

Если вы ознакомились с Основами в моих топиках, https://smart-lab.ru/my/Dabelw/blog/all/ то пора перенести теоретические знания в практические понятия. Посмотреть рынок, графики (вы это любите) и создать в своей голове картину. То есть, пронаблюдать глазками и записать в мозг.

Я не буду перегружать топик экселовскими таблицами. Вы сами все сможете сделать. Мы уже сгенерировали цены БА, его производные и стратегии. Было сложно? Ну все это для того, что бы можно было упростить. Что бы это стало очевидным и наблюдаемым, мы уберем ненужные греки и оставим чистую волатильность. Для этого надо создать такую экзотическую позицию, где время константа, вега – константа, все константа, кроме волы.

IV это предполагаемая волатильность опциона

RV это волатильность БА которая реализуется

Сигма^2 это дисперсия за времы Т=1. По хорошему, надо писать сигма^2*Т. Но так короче.

Пример. Наша любимая тетта равна, ½*Гамма*S^2*сигмаIV^2. Наш любимый дельта хедж=1/2*Гамма*S^2*сигмаRV^2, естественно с другим знаком. Отсюда простой вывод (решение). Финрез= сигмаRV^2-сигмаIV^2. Другими словами. Я бы мог не писать кучу топиков под общим названием «Основы», а сразу моделировать дисперсию БА и опциона. Отнимать одну от другой и получать результат. Но мы пойдем короткими шагами, что бы всем было понятно.

( Читать дальше )

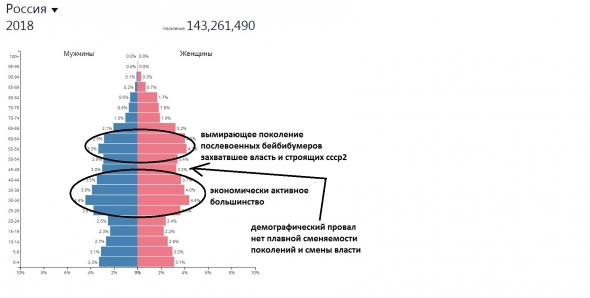

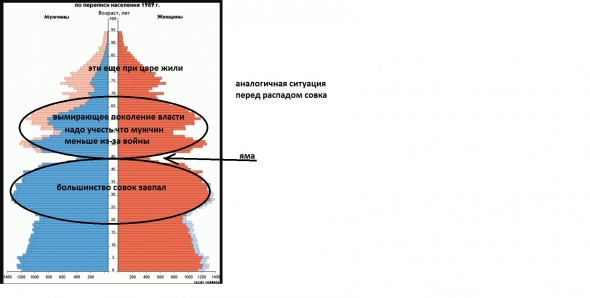

демография россия, китай, сша

- 30 сентября 2019, 08:11

- |

Был в отпуске. Задумался об россеюшке, судьбах мира. Решил посмотреть демографию. Еще ленин и менделеев писали, что в основе экономики лежит демография, а политика есть концентрированная экономика. Сделал выводы. Делюсь.

Имхо все что счас наблюдаем — это не либерасты рвутся к власти. Это банальный конфликт поколений. Старшее поколение захватило власть и не хочет делиться. Причем старшее поколение потеряло большинство и пытается всеми доступными силами сохранить власть. Банально не допуская молодое большинство к власти. Надо понимать, что между поколениями разрыв и нет плавного перехода. Разная идеология, разные интересы и разное мировоззрение. Диалог невозможен. Смена власти будет резкой.

Я видел такое уже в 1990г. Как пример картинка. Тогда все было тоже самое.

( Читать дальше )

Ассиметрия психики и рынка

- 29 сентября 2019, 12:27

- |

Наибольшее количество проблем в трейдинге возникает из-за психики трейдера, а если быть точнее человеческой психики у трейдера! Низкий уровень знаний в психологии и малый опыт приводят к тому, что трейдеры выстраивают свою торговлю излишне нагружая свою психику!

Психологи современности давно выяснили, что человеку намного комфортнее получить «немного и сразу», нежели редко получать «большие» выгоды, многочисленные социальные исследования давно доказали это!

Психология ассиметрична, одна большая победа не дает столько позитивных эмоций, сколько нужно чтобы «перекрыть» негатив полученный при движении к этой «большой цели»! Из этой закономерности следует масса других проблем! По тем же причинам многие трейдеры не могут «высидеть» большое движение и стремятся закрывать сделки при первой же небольшой прибыли.

Проведите мысленный эксперимент:

( Читать дальше )

Про спаленный Грааль на ЛЧИ.

- 29 сентября 2019, 12:13

- |

А теперь рассмотрим сделки известных смартлабовцев, не побоявшихся выступить с открытым забралом. Воспользуемся

( Читать дальше )

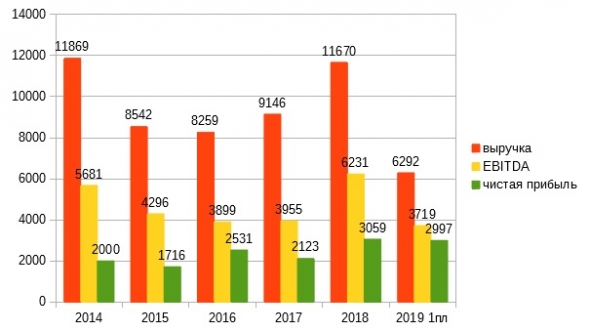

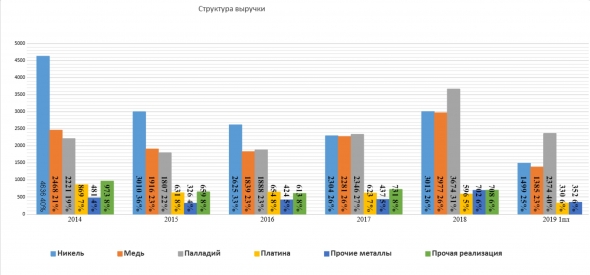

ГМК НорНикель. Анализ. Часть 1.

- 29 сентября 2019, 09:23

- |

Вступление:

Здравствуйте. Уровень аналитика начинающий, врядли вы тут увидите глубокий анализ эмитента, но надеюсь данная статья хоть чем то будет полезна. Статья написана с целью получения опыта и знаний, а так же осознание пробелов в своих знаниях, через взгляды читателей смартлаба. Данный анализ не относится ни к ТА ни к ФА(в том понимание что не будет сравнение мультипликаторов), целью данного анализа является выявление факторов роста/падения акции.

Динамика основных финансовых показателей:

Рассмотрим подробный состав выручки:

( Читать дальше )

Принцип портфеля от спекулянта до фонда.

- 28 сентября 2019, 22:06

- |

Здравствуйте, коллеги!

Сегодня пройдёмся по 3-му пункту серии топиков:

1. О чём молчат портфельные управляющие (1). Бенчмарк, — как способ скрыть свои недоработки.

2. О чём молчат портфельные управляющие (2). Диверсификация или профанация? Мнимая эффективность распыления капитала.

3. О чём молчат портфельные управляющие (3). Принцип портфеля от спекулянта до фонда.

Который в процессе написания из-за объёма количества графиков разбит на 3- части

а) Работай 12 дней в году и ты можешь обыграть рынок.

б) Почему спекулянты выбирают фьючерсы? Доходности на Кубке Робинсона и действительно, How does it work??

в) Примеры входов от портфеля к конкретному инструменту.

Многие ищут корреляции и другие зависимости инструментов, а ведь для правильной tactical asset allocation нам важно грамотно «переливать» капитал из одного инструмента(ов) в другой.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал