Избранное трейдера Тимур Ахунд-Заде

Российский портфель: текущая ситуация и планы.

- 07 ноября 2016, 15:13

- |

За прошедшие 4 месяца с последнего обзора портфель был существенно увеличен за счет продажи части еврооблигаций (BSPB XS0848163456 и DME XS0995845566) и конвертации выручки в рубли. В настоящий момент доля рублевых инструментов составляет 36% от общего портфеля. Это существенное отклонение от первоначальных планов декабря 2015г по увеличению доли рублевых вложений до 36% только к концу 2018г.

Причины более агрессивной покупки рублевых инструментов:

a) Снижающаяся инфляция.

b) Жесткая ДКП ЦБ РФ.

c) Низкая оценка акций ряда российских компаний (Алроса, Интер-РАО, Аэрофлот, Протек и др.)

d) Положительная динамика финансовых показателей выбранных компаний.

e) Кампания по увеличению дивидендных выплат в госкомпаниях.

f) Снижающаяся волатильность курса рубля.

g) Улучшение прогнозов динамики ВВП на 2016-2017гг.

h) Отсутствие эскалации напряженности с Западом.

i) Объявленные планы приватизации на 2016-2017гг и планы по увеличению госзаимствований для покрытия дефицита бюджета (вместо девальвации рубля и увеличения рублевой стоимость барреля).

( Читать дальше )

- комментировать

- ★19

- Комментарии ( 40 )

Акции, которые не боятся кризисов. США

- 01 ноября 2016, 10:40

- |

Мы продолжаем серию обзоров о компаниях, которые слабо реагируют на рыночные катаклизмы и устойчиво “делают своё дело”, платя дивиденды и повышая котировки. Сегодня речь пойдет про американские компании.

Ключевой мерой независимости цены акции от общеэкономического климата является коэффициент Beta (β). Он показывает, насколько её цена коррелирует с ценами большинства акций на рынке или с поведением общерыночных фондовых индексов типа S&P 500 или Russell 3000.

Рисковые инвесторы, которые умеют предсказывать поведение рынка, предпочитают волатильные акции с большими β>1. Но для большинства не слишком профессиональных инвесторов удобны активы с β~0, так как из них легко собрать так называемый бета-нейтральный портфель, способный давать стабильный постоянный прирост порядка 10% годовых, не реагируя на кризисы.

В этом обзоре мы расскажем об американских акциях с малыми β. Причём таких, которые не просто независимы от рынка, но показывают стабильный многолетний рост. Мы расскажем об акциях, которые сильнее всего подорожали за 10 лет при соблюдении следующих дополнительных условий.

- Коэффициент Beta (β) лежит в диапазоне от –0.3 до 0.3. Иными словами, котировки компании почти не зависят от общего поведения рынка.

- Капитализация не ниже $300M. Это значит, что компания довольно крупна. В среднем, такие компании надёжнее.

- Коэффициент P/E лежит в диапазоне от 3 до 30. Это значит, что компания не переоценена, она не является пузырём, и на каждый вложенный в неё доллар приходится немалая прибыль. Но при этом, компания и не слишком недооценена (что могло бы говорить о её близости к банкротству).

- Компания выплачивает дивиденды не ниже 3% в год. Поскольку бета-нейтральные портфели обычно интересуют долгосрочных консервативных инвесторов, дивиденды здесь тоже имеют значение.

- Изменение котировок за 5 лет положительно. Это условие позволяет в первом приближении утверждать, что рост котировок стабилен: они выросли и на 10-летнем, и на 5-летнем горизонтах.

( Читать дальше )

11 медицинских компаний, которые любят аналитики

- 27 октября 2016, 15:07

- |

Сектора фондового рынка могут превратиться из лучших в худшие и снова стать лучшими в течение пары лет. Или быть худшими, а потом стать лучшими. Такие изменения дают восхитительные возможности для зарабатывания денег, если вы разумный инвестор. Они также могут подчеркнуть, насколько важно придерживаться надежных долгосрочных стратегий.

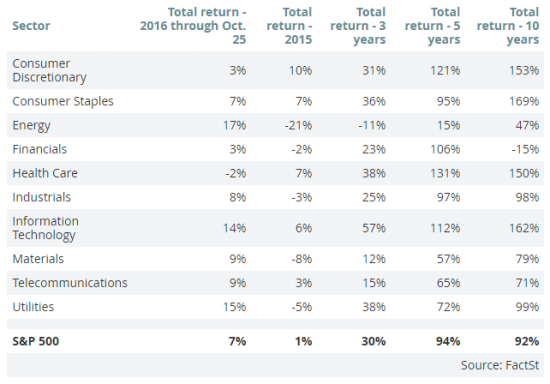

На рисунке ниже представлена полная доходность по 10 секторам S&P500.

Вы можете видеть, что три сектора, хорошо известных своими привлекательными дивидендными доходностями — товары широкого потребления, телекоммуникации и коммунальные услуги — уже неплохо показали себя в этом году, поскольку инвесторы стремились к более высоким доходностям в условиях снижающихся процентных ставок. Энергетический и сырьевой сектора восстанавливаются после серьезного снижения цен на энергоносители и сырьевые товары. Такие спады и обвалы на товарных рынках всегда будут, так что вы вновь увидите эти ценовые движения, хотя вряд ли сможете их предсказать. Но даже не смотря на негативный политический климат для сектора здравоохранения из-за провала программы Obamacare и того, что оба кандидата в президенты критикуют фармацевтические компании, этот сектор определенно продолжает оставаться устойчивым и сильным. Причина этого в том, что ставка на старение населения в развитых странах — безопасная.

( Читать дальше )

6 серьезных дивидендных акций, которые незаслуженно забыты инвесторами

- 18 октября 2016, 17:34

- |

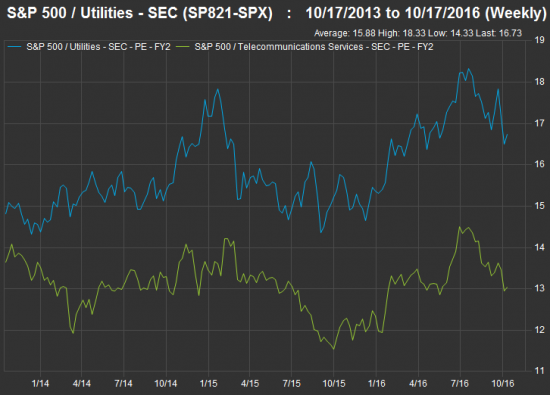

Ищете высокую дивидендную доходность, но не хотите гоняться за ростом? Такие акции нелегко найти, учитывая то, что многие из них существенно выросли в этом году. Ниже в статье представлено 6 ценных дивидендных акций в индексе S&P500, эти компании подходят по некоторым признакам качества — об этом ниже — и еще эти акции упали в цене в этом году. В последнее время в коммунальном секторе и телекоммуникациях было снижение (в этих секторах обычно самые высокие дивидендные доходности), после того, как P\E вырос до очень высоких уровней:

( Читать дальше )

6 лучших бесплатных скринеров для акций

- 03 октября 2016, 21:55

- |

Мы отобрали самые лучшие и удобные сервисы для поиска акций. Среди множества торговых инструментов на американских рынках эти ресурсы помогут вам отобрать лучшие акции для торговли.

1. FINVIZФинвиз один из самых удобных инструментов для поиска акций. Он позволяет отбирать акции по заданным условиям из тысяч акций на фондовых рынках США. Множество трейдеров ежедневно используют данный сайт. Он считается самым лучшим для отбора.

Разработка от компании Гугл. Позволяет отслеживать новости по выбранным акциям и облегчает отбор путем ввода нужных критериев.

( Читать дальше )

И вновь Deutsche Bank.

- 03 октября 2016, 14:10

- |

Теперь новости о Deutsche Bank будут преследовать нас каждый день. Начинающим трейдерам полезно. На этом примере можно разувериться в любой информации, поступающей от новостных агентств и из официальных источников. Информационное поле, словно поле планеты Солярис, генерирует разные образы, нужные толпе для успокоения и поддержания веры, что мир стабилен.

Пятничная новость от Агентства ФрансПресс оказалась вымыслом, поднявшим капитализацию банка на $2.5 млрд. Фондовый рынок — удивительная среда! Где вы еще можете продать вымысел за такие деньги?

Рынок — это деньги. Банк — это деньги. Рассмотрим, что говорят цифры Deutsche Bank:

- Системный риск составляет $ 100 млрд

- Номинальная стоимость деривативов € 42 триллионов.

- Рыночная стоимость деривативов € 18 млрд

- Капитал банка € 67 млрд

- Активы банка € 1,6 трлн

- Плечо 25 к 1

- Штрафы € 12.47 млрд. ($ 14 млрд.)

- Ликвидность € 220 миллиардов ($247 млрд).

- Неликвидные активы € 32 млрд.

- Банковские служащие, «берущие материальный риск» (material risk takers, or M.R.T.s) 1,871

- Зарплаты M.R.T.s € 1,7 млрд.

- Капитализация: €16,2 млрд ($17.9 млрд на пятницу)

( Читать дальше )

Нонфармы, Йеллен и Ахулия. Обзор на предстоящую неделю от 02.10.2016

- 02 октября 2016, 22:44

- |

На предстоящей неделе:

1. Nonfarm payrolls

Сначала необходимо определиться с важностью предстоящего отчета по рынку труда США, т.е. какие данные приведут к изменениям в портфелях инвесторов и, как следствие, к сильному движению на рынках.

Порог для повышения ставки на заседании ФРС в декабре очень низкий, Йеллен сообщила, что для повышения ставки на заседании ФРС 14 декабря достаточно продолжения роста рынка труда при отсутствии новых рисков.

При этом глава ФРС отметила, что текущий среднемесячный рост количества новых рабочих мест на уровне 180К чрезмерный, что вкупе с высказываниями ранее означает достаточность роста новых рабочих мест на 150К в предстоящие три месяца при отсутствии сильного падения фондового и долгового рынков.

Для роста доллара в ответ на публикацию нонфармов нужно немного: чтобы количество новых рабочих мест не было ниже 150К, но умеренный рост рынка труда не приведет к долгосрочному и сильному росту доллара, т.к. рынок готов к однократному повышению ставки ФРС, но не уверен в устойчивости фондового рынка при победе Трампа.

( Читать дальше )

Хотите купить Deutsche Bank?

- 02 октября 2016, 22:27

- |

Объявленная новость остановила падение рынков, развернула и спасла их от новой «черной» пятницы. Это впечатляющий рост, но тот, кто купил акции DB в расчете на прибыль, купил дутый рост. В моем представлении акции DB — акции гальванизированного трупа. На рынке, где есть тысячи здоровых активов, нет необходимости выбирать для торговли акции агонизирующего и коррумпированного уродца, только потому что есть мысль о возможном росте акций на фоне «спасения» банка, на списании штрафов, на прощении миллиардных махинаций на рынке, — даже если его подключат к аппарату искусственной жизни.

( Читать дальше )

Что выгоднее - ипотека или аренда, мой расчет

- 30 сентября 2016, 14:49

- |

Я рассмотрел два варианта — на 5 и 10 лет. Просьба отметить мои неточности и прокомментировать.

Ипотека или аренда (5 лет)

Начальные данные

Начальный счёт a = 1 000 000 руб.

Ставка по ипотеке b = 13,5%

Доходность инвестиций c = 13%

Стоимость съёма жилья в год d = 400 000 руб., постоянная

Стоимость квартиры e = 4 000 000 руб.

Ежегодные сбережения f = 600 000 руб.

Срок g = 5 лет.

Вариант 1. Копить и снимать

Откладываем по 50 000 в мес, начальная сумма 1000 000 руб., в течение 5 лет, 13% годовых с ежемесячной капитализацией, получаем:

Итоговая сумма выплат: 6 000 000 руб.

в том числе %: 2 000 000 руб.

Расход на съем жилья:

= d * g = 400 000 * 5 = 2 000 000 руб.

http://ru.onlinemschool.com/math/assistance/percent/percent5/

Итог за 5 лет = 6 — 2 = 4 000 000 руб. наличными

Вариант 2. Взять ипотеку

Время на погашение = 5 лет

( Читать дальше )

С момента IPO Google прибавил 1780%!!! Кто сумел опередить гиганта?

- 23 августа 2016, 04:01

- |

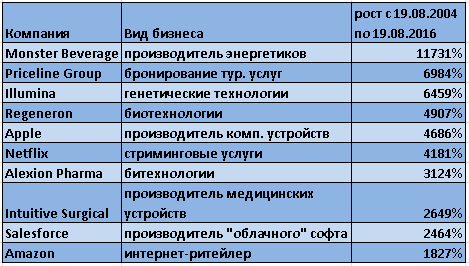

В прошлую пятницу произошло знаменательное событие. Google (ныне Alphabet) отпраздновал 12-летие на NASDAQ в качестве публичной компании.

С 19 августа 2004 года, когда состоялось нашумевшее IPO, изменилось многое. Из поисковика компания превратилась в разностороннего технологичного гиганта, ее корпоративная структура изменилась, а вместе с ней и имя материнской компании – на Alphabet. Не менее феноменальные изменения произошли и на фондовом рынке – за 12 лет акции GOOGL выросли на 1780%.

Звучит неплохо, однако среди известных имен можно выделить 10, сумевших превзойти Google за обозначенный период. Ниже приведен список этих эмитентов (данные Bespoke Investment Group, без учета сплитов).

Лидер может удивить вас – это производитель энергетических напитков Monster Beverage. За 12 лет его капитализация взлетела на 11 731%!!!

БКС Экспресс

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал