Избранное трейдера Исаев_МДТ

Уходящему : ты так и не понял - где ты был и чем занимался

- 02 июня 2017, 09:33

- |

smart-lab.ru/blog/401736.php

Крик души, состоящий из 10 пунктов

Чел утверждает, что 6 лет отторговал

Судя по его взглядам — он так и не понял, что и где все эти 6 лет он делал

Вспоминаю себя через 6 лет после того, как я начал вкладываться в игровые активы

Я уже твёрдо знал — что среднесрок и долгосрок дают игроку статистическое преимущество, а шорты, плечи и стопы приносят зло

Тем не менее — я периодически пытался пробовать что-то новое (фьючи, опционы, интардей, МТС), но, получив платный урок, я всё время возвращался к тому простому правилу, которое легко понял в самом начале своей биржевой деятельности (средне\долго\без плечей\без шортов)

Позже я осознанно добавил ещё 2 пункта — портфель и ликвид

----

Возможно, челу не повезло, и его путь в биржевой игре шёл мимо тех событий, которые чётко дали мне понять — что среднесрок и долгосрок приносят игроку выигрыш

Поэтому этот чел написал 10 пунктов, каждый из которых является ложным утверждением.

( Читать дальше )

- комментировать

- ★9

- Комментарии ( 56 )

Тем кто сегодня не заработал обиднее тех кто потерял.

- 31 мая 2017, 17:51

- |

Пост боли...

Я обладаю тупой способностью прошляпивать все самое интересное....

В пятницу закрыл лонг по фьючу по сбербанку с убытком в 13 тысяч. Взял на вечерке по 16230 думал сыграть на отскоке с утра, отскок был 30-40 пунктов, потом все стремительно полилось вниз, я опомнился только на 15774. Закрыл. Видя как полилось до 15600, был уверен что поступил правильно. В понедельник глядя на развитие до 15900, принял решение подождать еще. Вчера одним глазом смотрел как цена колебалась в районе 15700, думал что опять же поступаю правильно что сижу на заборе…

Но как же больно смотреть когда сейчас по 15080… Сколько упущенной прибыли..

Такая же фигня была и по мосбирже 15 апреля… выставил заявку по 105 рублей, цена не дошла буквально 20 копеек, через пару дней было уже 109… потом вообще 115. В итоге я взял 10 мая по 117, думая что до дивов цена еще разгонится. Но буквально сразу как я купил оно скатилось до 116, потом отсечка… 109… 105… всё. Продал. Переложился в газпром, мтс и шорт аэрофлота. Конечно когда мосбиржа стала стоить по 99, я думал что чертовски прав, что вышел.

Черт подери, но если бы я даже купил по 106 и держал бы до 117, то никаких дивов не надо было…

Вот такая вот боль, ребята.

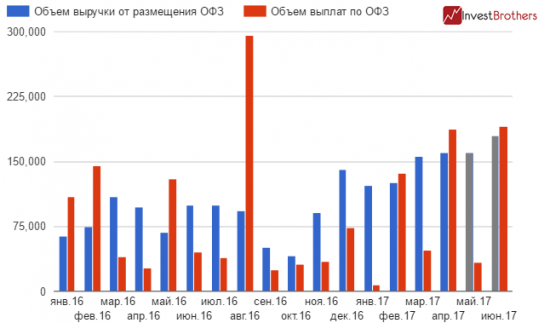

Июнь будет непростым месяцем для Минфина

- 30 мая 2017, 20:43

- |

Следующий месяц будет непростым для Минфина. В июне ему предстоит выплатить владельцам ОФЗ около 190 млрд рублей.

В первый месяц лета Министерству финансов необходимо будет погасить ОФЗ на сумму в 148,6 млрд рублей, а также заплатить по процентам по остальным бумагам в размере 41,6 млрд рублей. В общей сложности в следующем месяце ведомство недосчитается 190,2 млрд рублей.

Текущий год можно назвать непростым для Минфина – за первые полгода ему необходимо заплатить по ранее выпущенным долгам почти 603 млрд рублей, в то время как за весь прошлый год на эти цели было направлено 997 млрд рублей. За 5 месяцев 2017 г. ведомство привлекло порядка 683 млрд рублей нового долга, однако в то же самое время отдало 412,7 млрд. То есть чистыми “на руки” министерство получило лишь 270,7 млрд рублей.

Согласно планам Минфина во втором квартале 2017 г. он собирается разместить ОФЗ на 500 млрд рублей. На сегодняшний день ему удалось выполнить цель лишь на 56%. Даже если завтра ведомство сможет продать облигации на 40 млрд рублей, этот показатель поднимется до 64%. Таким образом, в следующем месяце ему останется привлечь еще 180 млрд рублей – рекордный месячный объем.

( Читать дальше )

Пора покупать доллар?

- 30 мая 2017, 15:42

- |

Пару графиков о причинах побудивших меня:

1. График индекса государственных облигаций RGBI (дневки):

График уже 2 недели топчется на месте, индикатор RSI показывают дивергенцию, MACD развернулся в продажу. Спрос на облигации падает «Минфин второй раз подряд не смог разместить ОФЗ» http://www.vestifinance.ru/articles/85808.

2. График USDRUB (дневки):

( Читать дальше )

Владельцев префок Башнефти кинули или Это мои деньги - 2

- 26 мая 2017, 19:30

- |

Роснефть купила Башнефть и вот результаты, новость последнего часа:

ПАО АНК «Башнефть»:

2.2.6.1. Рекомендовать годовому (по итогам 2016 года) Общему собранию акционеров Общества принять следующие решения:

2.2.6.1.1. Выплатить в денежной форме дивиденды по привилегированным акциям типа «А» Общества по результатам 2016 года в размере 0,10 руб. на одну размещенную привилегированную акцию типа «А» на общую сумму 2 978 801,20 руб.;

2.2.6.1.2. Не объявлять дивиденды по обыкновенным акциям Общества по результатам 2016 года.

10 копеек на префки Башнефти, а ждали то 69 рублей на акцию!

Чисто по уставу дали, самый минимум. В 690 раз меньше дали, чем все ожидали.

Туда где приходит Сечин дивидендов не будет.

Это мои деньги, сказал он про дивиденды ТНК-ВР, так и с Башнефтью.

Погасла ещё одна дивидендная звёздочка.

Понедельник будет чёрным для акций Башнефти.

Как же так, почему инвесторов так обижают? :(

Когнитивные искажения мышления у трейдеров

- 26 мая 2017, 16:57

- |

Генерализация частных случаев — безосновательный перенос характеристик частных или даже единичных случаев на обширные их совокупности. Существует множество видов этого когнитивного искажения.

В трейдинге очень частое явление, выделение одного «сработавшего паттерна» и попытка наложить его принципы на любую рыночную ситуацию, совершенно не учитывая другие факторы, которые могут иметь намного большее влияние. Также это проявляется в поиске «кукловода» в каждом хвосте свечи, опять же обычно эти доводы не подкреплены даже реальными рыночными данными, например объёмами, то есть хвост свечи это обязательно срыв стопов «толпы», даже если реально в этом хвосте исполнилось «2 стопа».

На мойличный взгляд данное искажение связано с недостатками мышления, неспособностью анализировать, низким уровнем образования и т.д.

Иллюзия контроля — тенденция людей верить, что они могут контролировать или, по крайней мере, влиять на результаты событий, на которые они на самом деле влиять не могут

( Читать дальше )

И тем не менее, Алексей это легенда.

- 26 мая 2017, 15:32

- |

Майтрейд — легеда! Взлеты, сливы, конкурсы ЛЧИ кидок в такси из аэропорта в СпБ, азарт на World Cup Trading Championships, снятие скальпа в МММ. Даже на первом авторском семинар в ММВБ его нагрели на входных билетах.

И тем не менее, он выжил. Это потрясающие трейдунские кульбиты, респект ему.

Алексей, а если мемуары, не?

Рост добычи сланцевой нефти прекратится в 2018 г.

- 25 мая 2017, 18:10

- |

Рост добычи сланцевой нефти выдохнется в 2017 г., считают в Rystad Energy. Однако текущий год будет крайне благоприятным для нетрадиционных способов добычи.

Основной прирост мировой добычи в 2013-2015 гг. был обеспечен сланцевой нефтью. В течение этого времени объем производства прибавлял в среднем по 1,5 млн баррелей в год. Низкие цены на сырье вынудили компании снизить добычу, что привело к снижению объемов сланцевой нефти. А вот в текущем году подавляющая часть нового “черного золота” будет обеспечена благодаря сланцевым организациям. Согласно оценкам Rystad Energy около половины всей новой нефти придется именно на них. Объемы традиционного сырья, в свою очередь, напротив сократятся.

Однако, начиная уже со следующего года, сланцевая нефть возьмет трехлетний перерыв – компании прекратят наращивать добычу. В основном предложение “черного золота” будет увеличиваться за счет ОПЕК. Таким образом, потребность мира в новом сырье не сможет быть удовлетворено без картеля.

( Читать дальше )

Что делать с рублем? Или я почему я купила Usd/Rub

- 25 мая 2017, 16:13

- |

Всем привет!

Все заголовки уже кричат о “состоявшейся сделки ОПЕК+”, нефть теряет 1% так как данное решение уже заложено в цены, а дополнительного сюрприза еще не было. И у меня вновь возникает вопрос что делать с рублем? На самом деле уже сделала, а в посте просто аргументирую свое решение.

В районе 56,25 я закрыла шорт в Usd/Rur и открыла лонг в июньском форваде! Какие риски присутствуют для данной сделки? И какие перспективы?

Риски! Или почему не стоит продавать рубль?

Основным риском вижу то, что в преддверии снижения ставки ЦБ РФ 16.06.2017, спрос на наши ОФЗ вновь может вырасти. Так как неопределенность с заседанием ОПЕК, ФРС и т.п. осталась позади. Да и в целом аппетит к риску на весьма хорошем уровне. Что касается сегодняшнего дня, то на него приходится пик налоговых выплат. Может из за этого рубль выглядит лучше?

Большинство участников SL ожидает падения рубля, может ли быть такое что все оказались правы?

Общая слабость доллара

( Читать дальше )

Может ли это случиться вновь?

- 24 мая 2017, 19:03

- |

Тема весьма актуальна — когда же наконец будет глобальное падение? Дождется ли профессиональный инвестор Василий большого профита в шорте S&P (если еще не вышел) ;-)

«Одна из лучших книг (на тему бумов и спадов) — «Может ли это случиться вновь?» («Can It Happen Again?») — была написана в 1982 году лауреатом Нобелевской премии Хайманом Мински.

В этой книге он описал семь этапов финансового пузыря. Вот они:

Этап 1: Финансовое потрясение

Кризис начинается тогда, когда нарушения в финансовой сфере изменяют текущее экономическое статус-кво. Это может быть война, низкие процентные ставки, или новая технология, как это было в случае с бумом дот-комов.

Этап 2: Ускорение

Не все финансовые потрясения превращаются в бумы. Требуется топливо, чтобы развести огонь. После 11 сентября 2001 года, как я полагаю, топливом для рынка недвижимости стал крах фондового рынка и падение процентных ставок. Миллиарды долларов хлынули в систему от банков и фондового рынка, и произошел крупнейший бум недвижимости в истории.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал