Избранное трейдера Ivor

Интересная статья...От чего зависит адекватность поведения в трейдинге...

- 06 марта 2015, 23:28

- |

Многие успешные в реальном секторе люди, когда дело доходит до торговли, показывают просто высший пилотаж неадекватности. Они начинают постоянно переворачиваться, сидеть в убытках и каждые 20 пп усредняться, раздувая свою позицию до львиной доли капитала, лишь бы выйти в «безубыток» или взять «законные» 10пп. прибыли как «премию за нервы».

В итоге их торговля превращается в хаотичное набивание барабанной дроби по клавиатуре, причем в это время они сами начинают напоминать барабанщиков рок-групп: красные глаза, слюна во все стороны и… как достойный финал… торжественное разбиение клавиатуры о монитор вместе с львиной частью депозита соответственно. Причем, как правило, люди, привыкшие управлять коллективом и обладающие пробивными способностями, ведут себя подобным образом очень часто.

Давайте попробуем разобраться, почему же это происходит и каковы психологические причины такого поведения?

От чего зависит успешность трейдинга? От знаний, от осведомленности по текущему новостному фону, от математических познаний или психологии? Конечно, важны все составляющие успеха: несомненно, нужно понимать разницу между акцией и опционом, знать, не началась ли (не дай Бог) где-нибудь война, уметь банально рассчитать планируемую прибыль-убыток и так далее. Но… это знают и понимают многие и многие, среди которых по-настоящему успешных трейдеров куда меньше.

( Читать дальше )

- комментировать

- ★51

- Комментарии ( 13 )

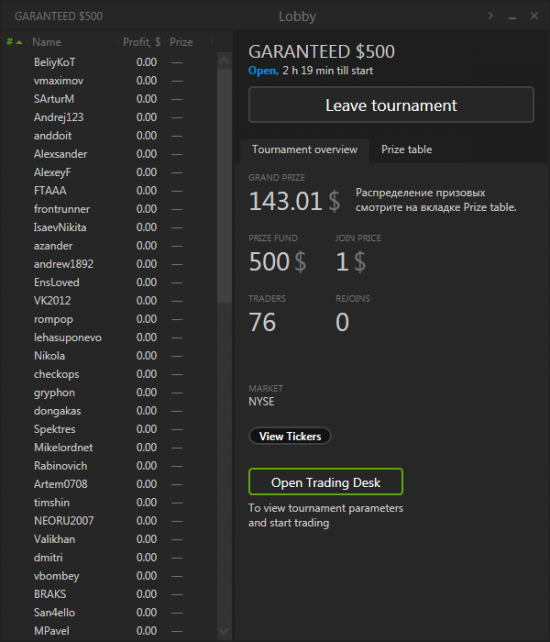

Как без опционов заработать 150$ вложив 1$

- 06 марта 2015, 16:17

- |

22 призовых места

22 дает более 300% доходность(3,79$ с риском 1$)

Первое позволяет заработать 15 000 % за день

или 5 475 000% ГОДОВЫХ

Опционы конечно хорошо, но реально подняться можно только в ДЕРБИ

( Читать дальше )

Парный трейдинг опционами.

- 06 марта 2015, 14:38

- |

Метод торговли прекрасно работает до резкой раздвижки спреда, которая рано или поздно происходит, если бы не раздвижка — был бы грааль 100%.

Как же избавиться от недостатков данного метода, сохранив все его достоинства, при этом главный недостаток (раздвижка спреда) сделать самой большой возможностью заработать?

Все просто, нужно применить навыки парного трейдинга на опционах!

Берем разные страйки одного б/а и, создаем график спреда между страйками, создаем 2 позиции как на картинках ниже, и спокойно торгуем спред откусывая понемногу профита и с нетерпением ждем резкой раздвижки спреда которая нам позволит как минимум заработать десятки процентов к депозиту!

То есть что мы имеем в итоге: при флете б/а мы зарабатываем по немногу на спреде (главное не теряем), при резком движении б/а мы очень хорошо зарабатываем, позицию лучше делать максимально дельта и тетта нетральной.

( Читать дальше )

Оптимальная доля счета для торговли

- 05 марта 2015, 18:50

- |

Чтобы лучше понять, насколько важна используемая доля счета, временно отойдем от опционов и рассмотрим игру, которую предложил Ральф Винс в своей книге «Математика управления капиталом». Ставим на кон какую-то долю от счета и с вероятностью 50% либо утраиваем поставленные деньги, либо их проигрываем. Матожидание у такой игры положительное, и очевидно, что тут можно хорошо заработать. Но вот какую долю от имеющихся денег ставить каждый раз на кон? Если делать слишком маленькую ставку, то выигрыш будет, но небольшой, и пользы будет мало. Если увеличивать долю поставленных денег, то счет будет расти все быстрее. Но, с другой стороны, если поставить слишком большую долю, например, каждый раз ставить всю имеющуюся сумму, то с вероятностью 50% она будет потеряна. Т.е. игра для нас окажется совсем

( Читать дальше )

Новая методика расчета индексов MSCI оставит акции на $1 млрд без инвесторов

- 04 марта 2015, 14:57

- |

Из-за очередного пересмотра ряда индексов MSCI в ноябре 2015 г. вес российских акций в MSCI EM упадет на 14 б. п. до 3,62%, считают аналитики «Сбербанк CIB», основываясь на новой методологии, опубликованной MSCI. Предполагается, что в индексы будут включены компании, ранее не отвечавшие требованиям из-за отсутствия ликвидного национального листинга, в результате чего исходя из цен закрытия рынков на 27 февраля рыночная капитализация акций в свободном обращении предварительного индекса MSCI EM на 3,7% выше, чем у нынешнего.

Еще с прошлого года ожидалось, что MSCI включит в индекс бумаги, не имеющие листинга в стране происхождения компании, – прежде всего это делалось ради китайской Alibaba, говорит аналитик «Сбербанк CIB» Андрей Кузнецов, но выяснилось, что России это не коснется. «MSCI отложит возможное включение дополнительных котирующихся за рубежом компаний в индекс MSCI Russia до дальнейших сообщений», – сказано на сайте провайдера. MSCI боится полного исключения страны из группы Emerging Markets, если будет введен контроль капитала, отмечает Кузнецов.

( Читать дальше )

БКС через ЕБС для торговли на NYSE, или почему не стоит доверять этому брокеру в этом варианте...

- 03 марта 2015, 14:58

- |

Около двух месяцев назад решил начать торговлю на фондовом рынке, и впервые столкнулся с проблемой выбора брокера. Так как живу в России — Новосибирске, а с офшорами связываться не особо хочется в нашем нестабильном мире, решил сделать выбор среди российских брокеров. С Финамом до этого была неприятная ситуация по инвестициям (потеря от вклада около 50% за год!!! при заявленном максимуме их сотрудников в 20%), поэтому оставался БКС, Открытие ну и еще парочка. Дабы упредить вопрос, почему не у американского брокера скажу сразу — мне интересен дэйтрейдинг, а он от 25000$ при количестве торговых операций >3 и такой суммой я пока не располагаю.

В общем выбор остановил на БКС, так как он просил не настолько много, минимум 5000$. Оставил заявку на сайте, мне перезвонила «Финансовый советник», спросила что именно интересует и есть ли необходимый минимум в 300 тысяч рублей, на что был получен утвердительный ответ. На этом решили разговор перенести уже в их офис и подробно обсудить на месте.

( Читать дальше )

Американский рынок акций в 2015 году

- 03 марта 2015, 14:51

- |

В конце января последовало падение индекса на 5%, с начала февраля по начало марта последовал рост до показателя 2,5% с начала года, затем последовала консолидация, которая продлилась практически до конца мая. Во время этой консолидации индекс S&P500 в середине апреля еще раз опускался в отрицательную область, если считать с начала года. Затем индекс S&P500 продолжил рост и закончил год на уровне 2076 пунктов.Внешне похожий сценарий пока развивается и в этом году.

В конце января последовало падение индекса на 5%, с начала февраля по начало марта последовал рост до показателя 2,5% с начала года, затем последовала консолидация, которая продлилась практически до конца мая. Во время этой консолидации индекс S&P500 в середине апреля еще раз опускался в отрицательную область, если считать с начала года. Затем индекс S&P500 продолжил рост и закончил год на уровне 2076 пунктов.Внешне похожий сценарий пока развивается и в этом году.( Читать дальше )

Безопасность и оптимизация трейдерского компьютера

- 01 марта 2015, 18:43

- |

Наверное все трейдеры хотят иметь хорошую скорость и надежность работы компьютера.

Хотя не у всех есть самое современное железо. Именно они больше ощутят повышение производительности, если воспользуются моими советами. Все рекомендуемые мной утилиты- беЗплатны или условно такие. Все рекомендации являются «наглоламерскими», как выяснилось в комментариях.

Итак, начнем.

( Читать дальше )

Доходность облигаций сегодня. Управление портфелем.

- 01 марта 2015, 18:40

- |

Индекс акций Московской Биржи (Индекс ММВБ):

Индекс корпоративных облигаций (IFX-Cbonds):

( Читать дальше )

Конспект мастер-класса Сергея Григоряна "Знакомство с межрыночным анализом".

- 28 февраля 2015, 16:53

- |

Рынки не существуют в изоляции друг от друга, они взаимосвязаны. Межрыночный анализ (intermarket analysis) изучает эти взаимные связи. Эти взаимосвязи представляются графически в виде соотношений.

Основа — взаимная динамика 4 основных классов активов: акций, облигаций, сырья и валют.

Дополнение — взаимная динамика отраслей.

Эта взаимная динамика классов активов различается в зависимости от текущей фазы рыночного цикла — инфляционной или дефляционной.

Знание «правильной» взаимной динамики помогает управляющему корректно определить фазу рыночного цикла и в соответствии с этим выбрать отрасли и секторы для инвестиций

Идеализированная схема бизнес-цикла:

1. Первыми на изменения в рыночном цикле реагируют облигации. Они начинают расти или падать.

Затем к ним присоединяются в середине цикла акции. Рынки сырья присоединяются последними.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал