Избранное трейдера Атрейдес

простая логика....

- 04 августа 2015, 00:37

- |

Я не люблю предсказывать армагедон, или говорить о сверх кризисе, но в наше время, готов, тот у кого патроны сухие, и спички есть....

1) Нефть… я не особый знаток этого направления, хоть и читал несколько книг по нефти и газу. Историю происхождения, а также прошлые войны за нефть, где описывалась, что цена может падать просто до минимального уровня, а потом взлетать, и как всегда тех, кто это угадывал практически не было.

Я прочитал про новость, что США вдвое увеличило экспорт конденсата( а также легкой нефти… вообще полезно про это почитать, есть сайт, где это всё описывается). Мне стало странно вообще, как США является огромным импортером, и при этом экспортирует нефть… если честно, я об этом не знал( зачем им это… и какая -то каша возникла), но немного покапавшись, я получил одну из версий. Дело в том, что в США грубо говоря все НПЗ( нефтеперерабатывающие заводы) завязаны на одну нефть и вся нефте система завязана под эту нефть ( там определенное значение тяжести и определенных элементов), а вот ту что они начали добывать им использовать невыгодно ( сланец, конденсат и тп). В итоге, мы получаем, что с одной стороны они недавно вдвое увеличили экспорт и при этом импортирует очень много ( 1, иногда 2ое место… США и КИТАЙ два основных потребителя в мире… и без разницы кто из них на первом месте). В итоге получается, что им выгодно понижение нефти с одной стороны…

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 4 )

руль...

- 03 августа 2015, 23:14

- |

Но я думаю, оттолкнется от линии сопротивления 64 достаточно резко и многих натянут очень хорошо.

Линия сопротивления на недельках идет на 64, а на часовике — на текущей отметке 63.16.

Часовик — обувалово, так как там время нелинейно из-за отсутствия баров начала и конца торгов до и после шабата. Соответственно, на часовике можно проводить наклонные линии только внутри рабочей недели.

Равно как и вся волновая математика, построенная на графиках младше дневного может быть не точнее «монетки», так как смещаются волновые периоды.

Кругом некомпетентность разработчиков и ловушки для трейдеров..

И так — недельки (до линии поддержки еще пилить):

( Читать дальше )

Доллар/рубль в нисходящем канале?..

- 03 августа 2015, 22:00

- |

Обращу внимание на один момент. Точка входа в канал находится на уровне 53 рублей. При вероятной ширине предыдущего канала в 20 рублей, получается, что нижняя точка перед выходом была 33 рубля. Такой курс держался вторую половину 2013 года. Таким образом можно предположить, что при выходе цены в новый параллельный канал, целью будет 88 рублей за доллар, а откат в район 65 рублей

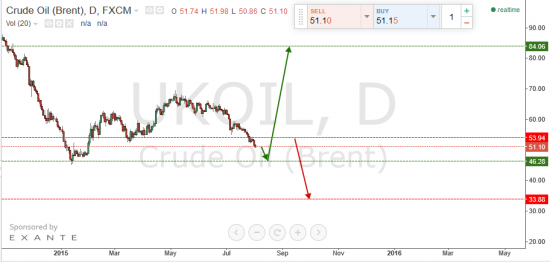

Нефть. Чего ожидать?

- 03 августа 2015, 14:13

- |

Проанализировав нефть марки Brent пришел к выводу что сейчас очень важно чтобы нефть упала к минимумам без коррекций. Потому что цикл небольшого падания закончится.После чего последует рост. Цикл падения заканчивается на уровне 46.28.

В таком случае глобально относительно роста сейчас идет корректирующее падение. Цель Роста на 84.

Если рассматривать основной тренд как падающий, то нефть должна откорректироваться на верх для продаж по более выгодным ценам. Уровень входа в продажи 53.94 с целью 33.88.

Если август месяц покажет падение безкоррекционный то можно ожидать роста. И есть шанс на хоть какой нибудь рост.

Ниже приклепляю скрин

Всем удачных торгов и жирных профитов.

Нефть продолжает падать, а с ней падает рубль

- 03 августа 2015, 12:40

- |

Обзор рынков Понедельник, 3 августа 2015

Нефть продолжает падать, а с ней падает рубль. В пятницу брент доходил до 51.6 долл./баррель, что стало минимумом с 30 января 2015 г. Соответственно, курс отечественной валюты доходил до 61.72 руб./долл., показав номинальный рекорд с начала марта.

В простой краткосрочной модели-регрессии рубль продолжает движение вдоль тренда. Движение нефти на 1 долл. означает движение курса на 65 коп. Если предполагать, что так и будет дальше (см. формулу на графике), то при цене брента в 50 долл./баррель курс должен составить 62.5 руб./долл., а при 40 долл. за баррель — 69.02 руб./долл. Минимум брента в январе, напомним, был на 45 долл. за баррель, чему сейчас соответствует 65.8 руб./долл.

Предупреждаем, что это расчет здесь и сейчас, он не может быть использован долгосрочно, поскольку не учитывает инфляцию. Можно представить также, что россияне вновь начнут паниковать и вызовут временный провал курса больше, чем описано здесь.

Но для того чтобы представить куда может упасть рубль, нужно понять куда придет нефть, и здесь мы не можем быть ни в чем уверенным.

( Читать дальше )

Страшно но попробую покупать. Мысли по рынку.

- 27 июля 2015, 10:41

- |

Итак, в предыдущем блоге писал, что для покупок жду уровни в районе 85 по ри. Диапазон 83-85 это примерный. В данный момент мы на них вышли. Так что тут я пока попробую покупать рынок. Вероятности ухода вверх пока не зашкаливают, но в целом с данных уровней пока я жду попытку уйти повыше. Больше всего пока напрягает фоню

1. Сегодня снова рухнул китай уже почти на 9% на данный момент. По Китаю мне сказать особо нечего, не думаю что у кого то вообще есть внятные прогнозы по ним на ближайшее время.

2. Пока мне кажется что европа и америка после пролива в пятницу должны были как минимум отскочить сегодня. На данный момент азиатский фактор давит, но впереди нас ждут европейские и американские важные новости. С Грецией всё перенесли с пятницы на эту неделю и в выходные заявили что будут снова решать вопросы во вторник. У американцев ждём фрс в среду, пока я сильно сомневаюсь что на таком фоне они заговорят про ужесточение именно сейчас. Так что драйверы в ближайшие дни будут. Но поскольку это новостной рынок буду смотреть больше по ситуации

( Читать дальше )

Как понять что ты на хаях? USD/RUB 2014-2015

- 26 июля 2015, 14:55

- |

В этом посте я хочу порассуждать о точках выхода в среднесрочном трейдинге в период экстремальных ценовых движений.

Предлагаю не касаться фундаментальных факторов, действий ЦБ или теханализа, а порассуждать о связи курсов и настроений населения.

Несколько месяцев назад, смотрел видео с одним из частных трейдеров (увы не помню как его зовут). Он вспоминал ситуацию по рублю и РТС прошлой зимой и сказал примерно такую фразу: «когда мне позвонила моя домработница и сказал что хочет купить доллар по 80, я понял что пора продавать».

Это довольно известный фактор, но как его хоть немного формализовать?

В принципе, есть 3 основных, общедоступных инструмента:

- wordstat.yandex.ru (анализ поисковых запросов в Yandex). Там можно посмотреть историю запросов, но есть один недостаток — задержка в результатах около недели.

- blogs.yandex.ru/pulse (пульс блогосферы) отчасти помогает понять настроения масс, но тоже плохо формализуется.

- www.google.com/trends (Google тренды) Более продвинутый анлог wordstat.yandex, но практически без временной задержки.

( Читать дальше )

Взгляд на снижение нефти и ослабление рубля - до каких пор?

- 26 июля 2015, 14:53

- |

Следующий уровень поддержки нефти марки Brent = 45,2 $. До этого уровня я не буду бояться шортить нефть по тренду. А значит, и многие другие. Следовательно, в случае равномерного ослабления рубля не будут бояться шортить рубль до 3400 / 45 = 75 рублей за доллар. По Si это будут цифры процента на 1-2 больше, то есть где-то 75*1,015*1000 = 76000.

В случае паники ожидаю рублей 90 за доллар, так как произведение нефти на доллар достигнет пика — 4000 / 45 = 88. По фьючерсу это около 89000.

Но если не будет паники, то по мере приближения к 70-80 по рублю и 50-45 по нефти будут нарастать опасения по поводу перспективности шортов. Поэтому, вывод такой, если паники не будет по рублю — шортить до 50 нефть и до 65 рубль.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал