Избранное трейдера Спицин Дмитрий

Пожалуй, самое увлекательное чтение за последний год, но и самое некомфортное.

- 31 августа 2018, 19:47

- |

Пожалуй самое увлекательное чтение за последний год, но и самое некомфортное. Буквально, не оторвешься. Я, пока читал, спорил с каждой строчкой. Но у Харари, надо отдать ему должное, все продумано и на все есть логически стройные аргументы. Надо ли читать? Сложно сказать. Погружение на некоторое время в новые, непривычные и неуютные мысли гарантировано. Автор (гей, веган и активист защиты животных, а еще военный историк) умело разрушает практически все привычные нам представления о вселенной, людях и нас самих. Пожалуй, лучше встретиться с этими взглядами открыто и решить для себя, согласиться с ними или нет. И в любом случае полезно задуматься над тем, куда движется развитие человечества.

- комментировать

- ★6

- Комментарии ( 17 )

Когда будет рецессия? Лидирующие экономические индикаторы.

- 31 августа 2018, 18:18

- |

Поехали.

Самый очевидный лидирующий индикатор называется, конечно же, «Лидирующий Индекс США».

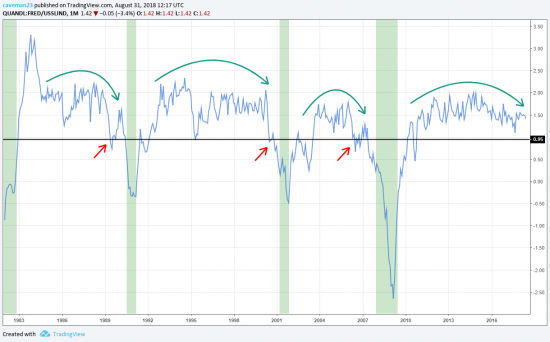

Если после длительного роста экономики, падает до 0.95(красная стрелочка) = в срок от 8 до 18 месяцев следует рецессия. В 1995 году достиг 0.96 и отскочил. Сейчас = 1.42.

Один из самых популярных индикаторов это кривая доходности(доходность по 10-летней облигации минус доходность 2-летней облигации).

Перед КАЖДОЙ рецессией за последние 40 лет кривая доходности «переворачивалась» — уходила в минус. После этого проходил как минимум год, а в некоторых случаях 2-3 года до начала рецессии. В данный момент = 0.22 — до сих пор в положительной зоне, что предполагает как минимум ещё целый год до начала рецессии.

( Читать дальше )

подрубил google trends к роботам и выкладываю файлики

- 30 августа 2018, 14:16

- |

На первый взгляд тема не совсем бесполезная, да и протестировать самому не так сложно, что я и решил сделать.

Я скачал понедельные данные (чаще не бывает) с 13 года и преобразовал их в тслаб формат.

Выкладываю

yadi.sk/d/hV8eIrQc3ah9op

( Читать дальше )

Почему долгосрочное владение акциями эффективнее на развитых рынках. Период уныния в России или риски нашего рынка для долгосрочных инвестиций. Возможная цена Сбербанка на дне без теханализа.

- 30 августа 2018, 13:22

- |

Фондовый рынок — это место, где деньги от активных — переходят к терпеливым.

Владеть ценными бумагами долгосрочно — это снижение рисков, в первую очередь. Экономика развивается, бизнес растет сам по себе, дивиденды растут, коэффициент доходности растет. Так написано в классиках: Б.Грэм, Б.Малкиел, У.Бернстайн, У.Баффет..

Есть ли рецепт не ошибиться в выборе компании на долгий срок? Чтобы не играть в казино – лучший вариант не искать иголку в стоге сена, а купить стог целиком: — речь об индексных фондах. Мы не сможем на вечеринке похвастать, как заработали 100% за полгода – это наверняка. Но через 10 лет, несомненно превзойдем разовые успехи трейдеров. Потому что у нас не будет крупных падений, и потому что рынок сам по себе эффективен – его нельзя обыгрывать постоянно. Это не удавалось никому. За громкими победами, всегда следовали еще более оглушительные поражения.

Можно ли угадать с выбором компании, чтобы получит сверхприбыль? Угадать можно (как в казино), а вот выбрать нельзя. Единственный способ гарантированно заработать и избежать ошибок – это покупать дешево. Ни тех. анализ, ни рекомендации аналитиков, которые просто выманивают деньги у клиентов на совершение сделок, ни отчеты компаний (тут вообще целое поле для фальсификаций) – ничего это не работает в долгосрочном периоде. А в краткосрочном периоде – можно зайти в казино – адреналин тот же, а шанс выиграть или уйти ни с чем такой же как на рынке. Нет богатых спекулянтов – есть только богатые инвесторы. Это стратегия великолепно работает на развитых рынках.

( Читать дальше )

Тимофей "запили видео" про фундаментальный анализ.

- 25 августа 2018, 19:33

- |

Обращаюсь к Тимофею и ко всем кто разбирается в финансовой отчетности компаний.

Тимофей, ты начал хорошую тему в этом видео:

www.youtube.com/watch?time_continue=2663&v=zO0jloB8_uo

Это была вводная лекция по фундаментальной отчетности, а дальше (конечно я мог пропустить) таких видеоликбезов не было. А жаль, заинтересовало!

Можешь записать видео в Антикризисе с разбором параметров в отчетности компаний, которая публикуется на твоем сайте?

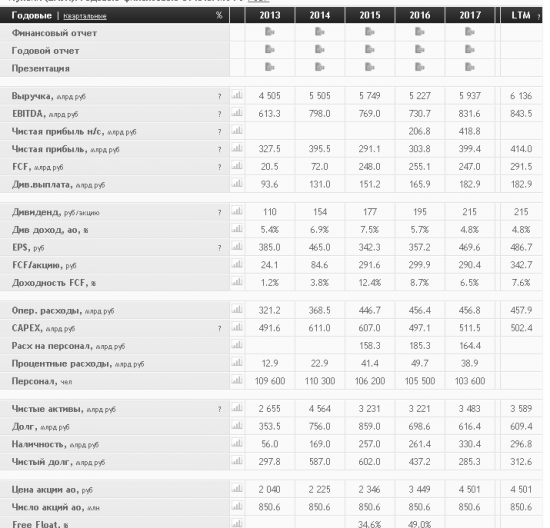

А конкретно пройтись по всем пунктам. Что такое:

1) EBITDA

2) FCF

3) EPS

4) FCF/акцию

5) Доходность FCF

6) Чистая прибыль н/с

7) EV

( Читать дальше )

А реально ли с 500K на фортсе хотя бы 2000 в день делать? часть 2

- 25 августа 2018, 17:01

- |

Много людей в личку отписалось. По факту свой график доходности показал только один человек, с большой доходностью на длинной дистанции и с комментарием, что можно и нужно делать на рынке гораздо больше, иначе вообще нет смысла тут находиться. С его разрешения публикую его основные постулаты в торговле, так как с его слов, большинство все равно сольет, прочерчивая уровни и наблюдая в стакан.

1. Нужно сидеть и ждать глобальный триггер. Событие должно быть действительно глобальным, вроде брекзита, Крыма, или какой-нибудь революции в значимой стране.

2. График нужен только для того, что бы выбрать момент для захода в рынок, а не для ежедневного поиска «покупателя» и «продавца» Глобальное событие нужно для того, что бы был потенциал большого движения цены.

3. Торговля по объема, черточкам, уровням — дело времени слива депозита, так как на дистанции вы проиграете алгоритмическим системам, в которых заложена сложная математика. Алгоритмические системы в свою очередь начинают проигрывать тогда, когда на рынках случаются глобальные события и безоткатные движения.

4. Важно находится перед монитором тогда, когда событие случается. Именно тогда появляются точки входа в рынок, когда риск минимальный, а потенциал максимальный.

Финансовая отчетность

- 25 августа 2018, 16:36

- |

Ребята, покупайте Сбербанк

- 15 августа 2018, 19:49

- |

Если с прицелом на долгий срок, то 2-3 года дивидендов снизят порог входа в бумагу настолько, что оставшуюся жизнь будете просто получать очень приличную ренту.

+ отличный потенциал роста.

Бизнес главного банка страны, ориентированного прежде всего на внутренний рынок от санкций США не пострадает.

Время жатвы. Жатвы инвесторов.

- 15 августа 2018, 14:14

- |

Инвесторов долго откармливали. Приучали покупать дивидентные и растущие акции. Приучали довносить средства на депозиты. Подбирать падающие акции. Ввели ИИСы. Отечественных инвесторов последнее время приучают подбирать экспортноориентированные компании, иностранных инвесторов — хайтек.

Откармливали, почти девять лет. И наступило время сбора урожая, жатвы депозитов.

Итак друзья, готовьтесь.

- 15 августа 2018, 13:05

- |

Индекс промышленных металлов рушится, драгоценные металлы тоже отвесно падают под ожидания, по факту будет финал и разворот.

Также, Народный Банк Китая в среду утром чётко заявил что капитализация фондового рынка его не беспокоит и что это всё дело рук спекулянтов и что текущие цены на акции мол их устраивают и они отражают текущую реальность и самое главное, напрямую заявил о готовности подстраивать курс юаня под необходимую ситуацию в мире по мере роста давления на китайскую экономику!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал