SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Marusia123

Многомерная торговля

- 16 января 2014, 23:46

- |

Не вижу того, что хотелось бы видеть в разделе опционы и не могу молчать.

Очень часто вижу попытки объяснить чем же так хороши опционы, но или мы объясняем плохо или одно из двух — потому предлагаю вашему вниманию новую версию.

Поскольку отгремела экспирация в январской серии и есть возможность придумать себе новую стратегию, предлагаю изучить тот подход, который близок мне.

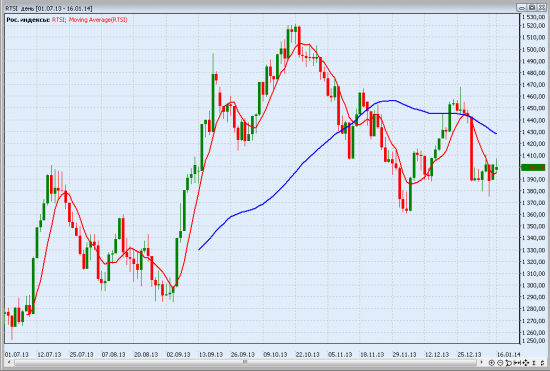

Я умышленно не использую никаких практически индикаторов — только то, что дает мне моя стандартная настройка в Альфа-Директ. Мне остается определиться с той частью стратегии, в которой каждый товарисч смартлабовец мега-эксперт: куда же мы двинем — вверх или вниз? Или останемся на месте?

Наверное понятно, что мне похер, но почему бы не повыпендриваться?

С выражением лица Васи Олейника я буду рассуждать так: «где-то тут мы будем консолидироваться в диапазоне 1380-1420 в цифрах индекса и сделаем ложные выходы вверх, а может быть вниз, но в целом рынок смотрит скорее вниз, чем вверх, хотя вверх наверное тоже возможно, если не вниз, но как я всегда говорил, что вниз рынку будет легче, а если вверх, то я говорил, что если не вверх, то вниз, а в прошлый раз все было именно так как я говорил в своем предыдущем обзоре тока немного не угадал со временем!»

( Читать дальше )

Очень часто вижу попытки объяснить чем же так хороши опционы, но или мы объясняем плохо или одно из двух — потому предлагаю вашему вниманию новую версию.

Поскольку отгремела экспирация в январской серии и есть возможность придумать себе новую стратегию, предлагаю изучить тот подход, который близок мне.

Я умышленно не использую никаких практически индикаторов — только то, что дает мне моя стандартная настройка в Альфа-Директ. Мне остается определиться с той частью стратегии, в которой каждый товарисч смартлабовец мега-эксперт: куда же мы двинем — вверх или вниз? Или останемся на месте?

Наверное понятно, что мне похер, но почему бы не повыпендриваться?

С выражением лица Васи Олейника я буду рассуждать так: «где-то тут мы будем консолидироваться в диапазоне 1380-1420 в цифрах индекса и сделаем ложные выходы вверх, а может быть вниз, но в целом рынок смотрит скорее вниз, чем вверх, хотя вверх наверное тоже возможно, если не вниз, но как я всегда говорил, что вниз рынку будет легче, а если вверх, то я говорил, что если не вверх, то вниз, а в прошлый раз все было именно так как я говорил в своем предыдущем обзоре тока немного не угадал со временем!»

( Читать дальше )

- комментировать

- ★83

- Комментарии ( 162 )

Вводный курс по правилам анализа финансовой отчётности.

- 25 декабря 2013, 14:39

- |

Аналитический департамент United Traders начинает вводный курс по правилам анализа финансовой активности.

Меня часто просят рассказать о том, как я анализирую компании Nyse и Nasdaq. В одном посте вряд ли можно всё это уместить, но в этом деле главное — начать. Попробуем начать так же, как CFA Institute, — с выработки алгоритма финансового анализа.

Главная цель финансового анализа — выяснить, может ли компания быть прибыльной, выполнять обязательства и привлекать дополнительное финансирование.

Фундаментальный анализ акций: базовые уравнения

Первое базовое уравнение финансового анализа: Активы = Обязательства + Акционерный капитал.У владельца фирмы есть права на активы за вычетом обязательств.

( Читать дальше )

Где лучше всего торговать Европу?

- 23 декабря 2013, 19:22

- |

Вопрос может быть многим интересен — рассматриваем хороших и плохих европейских брокеров — комиссии, условия, терминалы — в общем всё.

В принципе для меня лично базовым вариантом является interactive brokers, но возможно есть ещё более достойные — давайте покопаем этот вопрос.

(плюсаните на главную — думаю этот топик в итоге может быть полезным для многих трейдеров)

В принципе для меня лично базовым вариантом является interactive brokers, но возможно есть ещё более достойные — давайте покопаем этот вопрос.

(плюсаните на главную — думаю этот топик в итоге может быть полезным для многих трейдеров)

интервью с Ильей Бутурлиным с World cup traders

- 20 декабря 2013, 17:46

- |

Одним из редких новых частных трейдеров, которые сумели публично заявить о себе в этом году, стал Илья Бутурлин. Он показал любопытные результаты торговли на конкурсе Чикагской и Московской Биржи. О том, почему его торговля является лишь учебным и побочным процессом работы в университете, и о своем стиле торговли он рассказал в интервью Financial One.

— Расскажите, как вы пришли к трейдингу.

— Еще в школе в 11 классе я разочаровался в учебе: мы c другом сбегали с уроков на бесплатные занятия «Финама» в «Даев Плаза». Даже первый счет там открыл.

— Почему сбегали?

— У нас была гуманитарная гимназия, мы учили три языка — английский, французский и латынь, семь уроков литературы в неделю и плюс еще тяжелый преподаватель по математике. С пятого класса это все мне очень сильно надоело.

( Читать дальше )

Три вопроса знатокам облигаций.

- 18 декабря 2013, 10:54

- |

На фоне отбора лицензий у банков, решил, что стоит быть готовым к подобной ситуации у брокеров. Думаю, что стоит часть средств вложить в облигации, но к сожалению, в них разбираюсь плохо, поэтому есть несколько вопросов. Буду благодарен за подробные ответы (или ссылки).

1. Форс-мажор.

Правильно ли я понимаю, что купив облигации, в конце рабочего дня они официально принадлежат мне. И в случае банкротства брокера, либо отзыва лицензии, в общем, в случае любых его проблем, я не теряю облигации и смогу продать их, либо проодлжить получать проценты уже у другого брокера? Надо ли на случай форс-мажора иметь отчет брокера с печатью? Как часто такие отчеты стоит делать?

2. Надежность.

При выборе облигаций остановился на ОФЗ, предполагая, что они в случае ухудшения дел обанкротятся последними, хоть я и не жду финансового апокалипсиса, но всё же открывая для себя новый инструмент хотелось бы минимизировать любые риски. Какие облигации вы бы посоветовали, если выбор ОФЗ вам кажется черезчур консервативным, либо наивным?

( Читать дальше )

1. Форс-мажор.

Правильно ли я понимаю, что купив облигации, в конце рабочего дня они официально принадлежат мне. И в случае банкротства брокера, либо отзыва лицензии, в общем, в случае любых его проблем, я не теряю облигации и смогу продать их, либо проодлжить получать проценты уже у другого брокера? Надо ли на случай форс-мажора иметь отчет брокера с печатью? Как часто такие отчеты стоит делать?

2. Надежность.

При выборе облигаций остановился на ОФЗ, предполагая, что они в случае ухудшения дел обанкротятся последними, хоть я и не жду финансового апокалипсиса, но всё же открывая для себя новый инструмент хотелось бы минимизировать любые риски. Какие облигации вы бы посоветовали, если выбор ОФЗ вам кажется черезчур консервативным, либо наивным?

( Читать дальше )

Золотое дно

- 11 декабря 2013, 17:59

- |

Пора подводить итоги 2013 года. Хочется начать с темы про золото, которая активно обсуждалась на страницах блога в ЖЖ и на смартлабе с февраля 2013 года. Прошло достаточное количество времени, чтобы проверить правильность/неправильность оценок и ожиданий. Подход основывался на фундаментальном анализе, историческом срезе, оценке текущего положения дел в глобальной экономике… в общем, на здравом смысле, который в итоге не подвел.

Золото: фундаментальные факторы

Обвал цен на золото в 2013 году застал многих инвесторов и спекулянтов врасплох. Слишком сильно в сознании многих укоренилось мнение о том, что глобальный “печатный станок” неизбежно приведет к росту инфляции, защитой от которой традиционно выступают инвестиции в желтый металл. Но реальность такова, что в мировой экономике сегодня доминируют скорее дефляционные настроения.

Центральные банки, попав в ловушку ликвидности в 2008 году, когда скорость обращения денег и процентные ставки близки к нулевым значениям, могут напечатать много денег без риска вызвать взырвной рост инфляции. Эти деньги идут на замещение кредита, который “сжигается” делевериджем (сокращением уровня кредитного плеча), и не выходят за рамки банковского сектора, оседая на счетах избыточных резервов. Эти деньги не доходят до реального сектора экономики, т.к. глобальный спрос остается слабым — домохозяйства и бизнес не в состоянии наращивать потребление. Поэтому предложение денег растет, а цены не растут – эти процессы, как показывает время, могут спокойно сосуществовать вместе. Периоды стабильной низкой инфляции являются неблагоприятной средой для золота.

Тем не менее, скептиков по-прежнему остается много: человеческая натура имеет какую-то необъяснимую патологическую тягу к желтому металлу и всячески противится падению его цены. Стоит напомнить, что с начала 2013 года цена на золото упала на 25%, с пиков осени 2011 года – на 33%.

Итак, постараемся обозначить базовые фундаментальные факторы, влияющие на рынок золота.

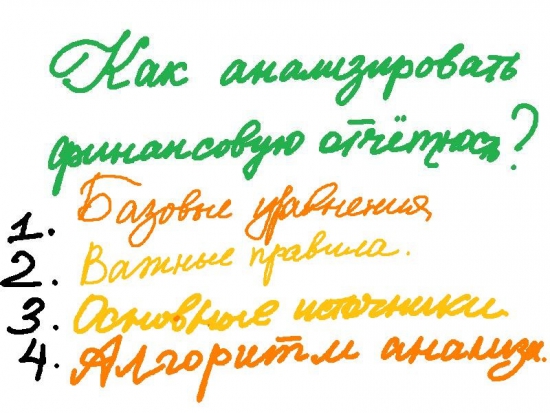

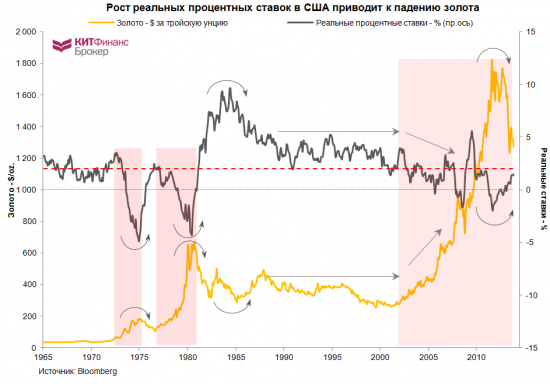

1. Золото vs. реальные процентные ставки

Золото – это актив, который не генерирует денежного потока. Золото является хеджевым активом, сохраняющим стоимость, во времена отрицательных реальных процентных ставок. Золото не пользуется спросом во времена положительных реальных процентных ставок, т.к. в такие периоды финансовые активы приносят большую реальную доходность.

Реальные процентные ставки зависят от двух составляющих: доходности гособлигаций и инфляции. Доходность 10-летних трежериз, скорректированной на уровень инфляции, определяют уровень реальных процентных ставок в США. При этом ставки по 10-летним трежерям определяют стоимость длинных денег в мире, являются мерой стоимости денег. Поэтому реальные процентные ставки смотрим именно в разрезе американских долговых бумаг.

Реальные процентные ставки в США развернулись вверх в конце 2011 года вслед за запуском нового кредитного цикла в американской экономике. Цена на золото тоже развернулась, но вниз. Рынок поверил, что рефляционная политика ФРС имеет положительный эффект на экономику.

В начале 2013 года реальные процентные ставки в США окончательно выбрались на положительную территорию и продолжают расти на ожиданиях сокращения программы выкупа активов (QE3) ФРС США, т.е. доходности трежериз растут на фоне подавленной инфляции.

( Читать дальше )

Золото: фундаментальные факторы

Обвал цен на золото в 2013 году застал многих инвесторов и спекулянтов врасплох. Слишком сильно в сознании многих укоренилось мнение о том, что глобальный “печатный станок” неизбежно приведет к росту инфляции, защитой от которой традиционно выступают инвестиции в желтый металл. Но реальность такова, что в мировой экономике сегодня доминируют скорее дефляционные настроения.

Центральные банки, попав в ловушку ликвидности в 2008 году, когда скорость обращения денег и процентные ставки близки к нулевым значениям, могут напечатать много денег без риска вызвать взырвной рост инфляции. Эти деньги идут на замещение кредита, который “сжигается” делевериджем (сокращением уровня кредитного плеча), и не выходят за рамки банковского сектора, оседая на счетах избыточных резервов. Эти деньги не доходят до реального сектора экономики, т.к. глобальный спрос остается слабым — домохозяйства и бизнес не в состоянии наращивать потребление. Поэтому предложение денег растет, а цены не растут – эти процессы, как показывает время, могут спокойно сосуществовать вместе. Периоды стабильной низкой инфляции являются неблагоприятной средой для золота.

Тем не менее, скептиков по-прежнему остается много: человеческая натура имеет какую-то необъяснимую патологическую тягу к желтому металлу и всячески противится падению его цены. Стоит напомнить, что с начала 2013 года цена на золото упала на 25%, с пиков осени 2011 года – на 33%.

Итак, постараемся обозначить базовые фундаментальные факторы, влияющие на рынок золота.

1. Золото vs. реальные процентные ставки

Золото – это актив, который не генерирует денежного потока. Золото является хеджевым активом, сохраняющим стоимость, во времена отрицательных реальных процентных ставок. Золото не пользуется спросом во времена положительных реальных процентных ставок, т.к. в такие периоды финансовые активы приносят большую реальную доходность.

Реальные процентные ставки зависят от двух составляющих: доходности гособлигаций и инфляции. Доходность 10-летних трежериз, скорректированной на уровень инфляции, определяют уровень реальных процентных ставок в США. При этом ставки по 10-летним трежерям определяют стоимость длинных денег в мире, являются мерой стоимости денег. Поэтому реальные процентные ставки смотрим именно в разрезе американских долговых бумаг.

Реальные процентные ставки в США развернулись вверх в конце 2011 года вслед за запуском нового кредитного цикла в американской экономике. Цена на золото тоже развернулась, но вниз. Рынок поверил, что рефляционная политика ФРС имеет положительный эффект на экономику.

В начале 2013 года реальные процентные ставки в США окончательно выбрались на положительную территорию и продолжают расти на ожиданиях сокращения программы выкупа активов (QE3) ФРС США, т.е. доходности трежериз растут на фоне подавленной инфляции.

( Читать дальше )

Полезная статья по тех. анализу (метод Price Action).

- 09 декабря 2013, 15:05

- |

Недавно обнаружил, что являюсь сторонником метода Price Action. Я не использую никаких индикаторов, смотрю только на чистую цену. Начал копать в интернете и наткнулся в интернете на интересную статью на русском языке.

Статья мне кажется очень полезной, и я согласен со всем, что в ней написано. Статья некороткая, советую запастись терпения, но оно того стоит. Посвящена она следующему вопросу:

Как определить, если цена подошла к важному уровню, пойдет ли цена дальше или встретит сильное сопротивление, откатится и пойдет назад? Короче, что делать - играть на прорыв, или играть на разворот? Уровнем при этом может быть как предыдущий важный максимум/минимум, так и какая-либо трендовая линия (допустим, верхний канал нисходящего тренда).

Итак, статья:

«Множество трейдеров, причисляющих себя к легионам «свинг-трейдеров», входят в сделку как только цена подходит к потенциальным вершине свинга или основанию свинга. Другие трейдеры относят себя к интрадей-скальперам и используют вершины и основания свингов для размещения стоп-лосс ордеров выше или ниже, пользуясь преимуществом в наращивании или размещении входных ордеров перед свинг-трейдерами, на этих локальных экстремумах. Но перед обоими группами всегда будет стоять один вопрос: мы уже там? Достигли ли мы зоны продаж или зоны покупок?

( Читать дальше )

Статья мне кажется очень полезной, и я согласен со всем, что в ней написано. Статья некороткая, советую запастись терпения, но оно того стоит. Посвящена она следующему вопросу:

Как определить, если цена подошла к важному уровню, пойдет ли цена дальше или встретит сильное сопротивление, откатится и пойдет назад? Короче, что делать - играть на прорыв, или играть на разворот? Уровнем при этом может быть как предыдущий важный максимум/минимум, так и какая-либо трендовая линия (допустим, верхний канал нисходящего тренда).

Итак, статья:

«Множество трейдеров, причисляющих себя к легионам «свинг-трейдеров», входят в сделку как только цена подходит к потенциальным вершине свинга или основанию свинга. Другие трейдеры относят себя к интрадей-скальперам и используют вершины и основания свингов для размещения стоп-лосс ордеров выше или ниже, пользуясь преимуществом в наращивании или размещении входных ордеров перед свинг-трейдерами, на этих локальных экстремумах. Но перед обоими группами всегда будет стоять один вопрос: мы уже там? Достигли ли мы зоны продаж или зоны покупок?

( Читать дальше )

View на рынок - 21 ноября 2013

- 21 ноября 2013, 14:15

- |

Прошлый view: http://smart-lab.ru/blog/149871.php

Low показали, отскок был, и даже можно было проехаться еще раз вниз, но речь сейчас не об этом — сие уже дела давно минувших дней.

Текущий момент — все снова начинает крутиться вокруг TAPERING.

Буллард дал вчера понять, что вопрос "on the table" к заседанию в декабре.

И особо важным в этом свете будет отчет по безработице.

Вспоминаю 2009 год: чем хуже статистика - тем выше гнали рынок, подразумевая помощь. Сейчас возможно сработает аналогичная логика — чем лучше отчет, тем хуже для рынков. С другой стороны могут как и в сентябре отложить сворачивание QE на 2014 год.

Что касается фRTS: думаю, можно покупать 142.600-140.000 с целями 150 к 17-18 декабря.

Что дальше? Дальнейшая отсрочка сворачивания QE скорее всего будет позитивом. А сворачивать можно начинать скажем в конце января, или даже в марте.

Начало tapering, конечно в моменте продавит рынки, но «tapering is not tightening» :), да и его могут смягчить снижением ориентиров по безработице с 6.5% вниз, что подсластит пилюлю. Не говоря о том, что ЕЦБ видимо активно решил включиться, так что в целом пока скорее вверх до середины января, не забывая про отчет по рынку труда.

Low показали, отскок был, и даже можно было проехаться еще раз вниз, но речь сейчас не об этом — сие уже дела давно минувших дней.

Текущий момент — все снова начинает крутиться вокруг TAPERING.

Буллард дал вчера понять, что вопрос "on the table" к заседанию в декабре.

И особо важным в этом свете будет отчет по безработице.

Вспоминаю 2009 год: чем хуже статистика - тем выше гнали рынок, подразумевая помощь. Сейчас возможно сработает аналогичная логика — чем лучше отчет, тем хуже для рынков. С другой стороны могут как и в сентябре отложить сворачивание QE на 2014 год.

Что касается фRTS: думаю, можно покупать 142.600-140.000 с целями 150 к 17-18 декабря.

Что дальше? Дальнейшая отсрочка сворачивания QE скорее всего будет позитивом. А сворачивать можно начинать скажем в конце января, или даже в марте.

Начало tapering, конечно в моменте продавит рынки, но «tapering is not tightening» :), да и его могут смягчить снижением ориентиров по безработице с 6.5% вниз, что подсластит пилюлю. Не говоря о том, что ЕЦБ видимо активно решил включиться, так что в целом пока скорее вверх до середины января, не забывая про отчет по рынку труда.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал