Избранное трейдера Дмитрий Думин

Что я читаю на выходных после бурной недели?

- 28 марта 2020, 16:33

- |

Я думаю когда вас крышу сносит от волатильности рынка, волатильности ваших счетов, от информации, от идей, нельзя забывать о главных вещах…

- комментировать

- ★1

- Комментарии ( 49 )

Новичкам. Разбираемся с опционным doctor'ом. Изучаем греки: тету, дельту, гамму, вегу.

- 28 марта 2020, 12:29

- |

Продолжаем грызть тему опционов по рекомендуемой ранее литературе (см.здесь).

Сегодня мы добрались до 11-ой Главы «Греки».

Изучив данный материал, окажемся на 150 странице книги, а это значит, что в теме опционов на текущий момент ваш покорный слуга прокачан уже на 150/400=38%.

Попутно разберемся с местным опционным doctor , который, судя по всему, считает себя умнее всех, при этом даже не понимает того, о чем он пишет. Его топик был здесь.

Итак, цитата:

Уже и не знаю, сколько раз это было написано, в том числе и здесь, но повторю еще раз.Торгуя опционы, Вы торгуете гамму и вегу. Т.е., прогнозируете будущую волатильность базового актива и IV. Тета — это просто последствия Вашей гамма-ставки.Если ставите на то, что в ближайшие n-дней диапазон движения актива будет меньше, чем за последние n-дней, то создаете позицию с отрицательной гаммой. Соответственно, тета позиции будет положительной.

( Читать дальше )

S&P500 уйдет на 1700 не за месяц, а за 2 года.

- 27 марта 2020, 23:58

- |

Взглянем на S&P500 за 20+ лет:

Хай 2000г ~ 1500

Лой 2002г ~ 750

Хай 2007г ~ 1500

Лой 2009г ~ 750

В обоих случаях — снижение на половину за 2 года. Отсюда вывод:

Возможно, за ближайшие 2 года сипа снизится на половину и к 2022 году будет ~1700. А дальше — в рост.

Если согласны с этой логикой, поставьте плюс. Не согласны — фачьте в комментах. Буду рад осмысленной дискуссии.

Последняя книга Талеба - рискуя собственной шкурой

- 27 марта 2020, 17:46

- |

5 из 5.

Первая полностью на 100% прочтенная мной книга на английском языке.

Да, я кое где плавал, но в целом смыслы поняты, даже удовольствие получено.

Почему книга топ 👍?

Еще 12 лет назад я получил эстетическое/интеллектуальное удовольствие от чтения «Черного Лебедя», мне просто было увлекательно следить за ходом мысли Талеба, так и здесь, несмотря на то, что я капельку поумнел, я испытывал то же самое чувство.

Мне нравится фундаментальность его идей. Мне нравятся высокий порядок его философских размышлений. В моём кругу я не знаю ни одного человека, который в принципе задумывался о таких же вопросах, о которых размышляет Талеб. Отсюда чистое интеллектуальное наслаждение чтением.

Талеб конечно злодей. Злобный гений. В нем много обид, зависти, чувствуется неудовлетворенность. Он одиночка.

В книге он часто вспоминает недобрым словом конкретных людей, называя их имена, вытирает об них ноги. Я такого по-моему нигде больше не встречал. Но это частное наблюдение, оно не имеет отношения к генеральным идеям книги.

"Шкура в игре" — что это значит?

( Читать дальше )

Spydell. Хроники апокалипсиса.

- 27 марта 2020, 15:07

- |

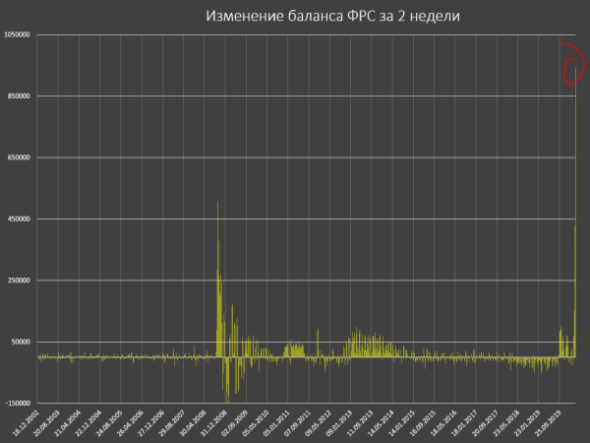

Основной причиной роста баланса является приращение ценных бумаг на 355 млрд, из которых трежерис 337 млрд. РЕПО ожидаемо сократились на 90 млрд (с 442 до 352 млрд), банкам нет смысла фондироваться через операции РЕПО, т.к. они привязываются к механизму рефинансирования и вынуждены резервировать залоги. Однако главное то, что банки ограничены в возможностях использования данного ресурса для выкупа ценных бумаг в виду срочности процедуры – РЕПО нужно будет возвращать или рефинансировать, а ФРС может сократить лимиты. Это исключительно временная и вынужденная мера для экстренного закрытия кассовых разрывов и маржин коллов. Рыночной дно прошли и РЕПО сократили, а QE совсем другое дело, на них и разгоняли рынки последние 11 лет.

( Читать дальше )

Как вы думаете, где мы?

- 27 марта 2020, 12:43

- |

Вытащил старую схему. Как считаете где мы сейчас? На какой стадии рыночного цикла? Какие у вас эмоции по поводу рынка? Я откровенно говоря хоть и держу раньше времени купленные акции под ГО трендовым роботам, но надеюсь усредняться ниже — где-то летом когда ситуация скажется на дивидендах и будет учтена рынком.

Из крайности в крайность - глубокая трансформация денежного рынка США

- 27 марта 2020, 12:25

- |

Денежный рынок в США вследствие стабилизирующей политики ФРС переживает серьезную трансформацию. Экстренные и масштабные меры приводят от одной дестабилизации к другой, в прошлых статьях уже указывал на то, что в ближайшее время можно ожидать инфляционный всплеск, дальше потребуются новые стабилизационные меры от ФРС по изъятию «лишних» денег из экономики. Первая заметка на эту тему в моем канале телеграмм https://teleg.one/khtrader

Итак, рассмотрим базовые показатели денежного рынка США, и в конце статьи сделаем вывод, как это повлияет на финансовые рынки, и экономику.

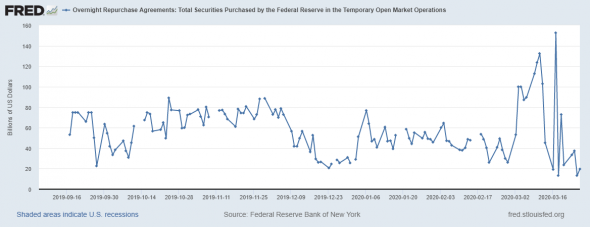

Первым делом обратим внимание на объемы сделок дневных РЕПО

Как видим, объемы сокращаются, а значит, спрос на ликвидность в США снижается, это позитивный сигнал, указывающий на то, что локально кризис ликвидности удалось потушить. ФРС вовремя кинулись и смогли поддержать финансовые рынки.

( Читать дальше )

ЛСР ДИВИДЕНДЫ 30 РУБЛЕЙ А НЕ 78

- 26 марта 2020, 18:09

- |

5 лет подряд платили 78 рублей на акцию

https://smart-lab.ru/q/LSRG/dividend/

приучили акционеров к хорошей жизни

поэтому такая реакция

Почему глобальные инвесторы должны обращать внимание на «неподтверждения»(перевод с elliottwave com)

- 26 марта 2020, 16:28

- |

Когда тренд сильный, смежные рынки стремятся двигаться в унисон.

Когда тренд сильный, смежные рынки стремятся двигаться в унисон.Однако, когда тренд близок к истощению — бычий или медвежий тренд, это относится к обоим условиям — часто возникают «неподтверждения». Неподтверждение происходит, когда один рынок делает новый максимум (или минимум), а связанный рынок — нет.

В качестве примера, наша ноябрьская Перспектива Глобального Рынка обсуждала детали неподтверждения в Европе, показав два графика. Вот первый:

( Читать дальше )

"Новый курс" в экономике США. Как он повлияет на рынок акций

- 26 марта 2020, 09:22

- |

Кризис 2020 года не имеет аналогов в экономической истории, что делает невозможным моделирование его будущего развития. Впервые целые отрасли остановились из-за внешнего фактора, последствия которого не могут полностью предотвратить ни Центральные банки, ни государство.

Неопределенность ведет к разбросу оценок в масштабах падения. Например, Goldman Sachs ждет снижения ВВП США во втором квартале на 24% в годовом выражении. Еще 5 марта оценка падения была на уровне 5%.

Новый курс

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал