SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Григорий

юбилей - 10 лет инвестиций - что это было, папа?

- 07 марта 2012, 15:27

- |

решил из жж сюда тоже запостить юбилейный отчет… вдруг жж закроют...

10 лет назад моя семья впервые инвестировала свои накопления.

До того дня мы жили на то что мне удавалось найти на улице. Я создавал бизнесы, или нанимался по контракту, или участвовал младшим партнером в чужих бизнесах, но до того дня я никогда не использовал свои деньги. Я вкладывал мозг, время, здоровье, разные умения и таланты, извлекая из этого деньги или сначала уважение, а потом деньги — было по всякому. Что я делал с деньгами? Чтобы и дальше писать честно, без мата мне не справиться. Так что с этой строки дети и впечатлительные возвращаются к заголовку поста и медитируют или следуют ниже по френдленте. Так что я делал до этого момента со своими деньгами? Я их проебывал. Эта строка во всех моих бюджетах присутствовала с 91 года, если суммировать все цифры строки «проебал» итог превысит минимум раз в 20 все что я инвестировал и реинвестировал за свою жизнь. Ну еще конечно мы кушали, катались на курорты и просто катались, снимали квартиры и отели, одевались — но все это совсем уж мелочи… Одних только денег, что я дал в долг и оно не вернулось раза в два больше всего проинвестированного.

( Читать дальше )

10 лет назад моя семья впервые инвестировала свои накопления.

До того дня мы жили на то что мне удавалось найти на улице. Я создавал бизнесы, или нанимался по контракту, или участвовал младшим партнером в чужих бизнесах, но до того дня я никогда не использовал свои деньги. Я вкладывал мозг, время, здоровье, разные умения и таланты, извлекая из этого деньги или сначала уважение, а потом деньги — было по всякому. Что я делал с деньгами? Чтобы и дальше писать честно, без мата мне не справиться. Так что с этой строки дети и впечатлительные возвращаются к заголовку поста и медитируют или следуют ниже по френдленте. Так что я делал до этого момента со своими деньгами? Я их проебывал. Эта строка во всех моих бюджетах присутствовала с 91 года, если суммировать все цифры строки «проебал» итог превысит минимум раз в 20 все что я инвестировал и реинвестировал за свою жизнь. Ну еще конечно мы кушали, катались на курорты и просто катались, снимали квартиры и отели, одевались — но все это совсем уж мелочи… Одних только денег, что я дал в долг и оно не вернулось раза в два больше всего проинвестированного.

( Читать дальше )

- комментировать

- ★45

- Комментарии ( 78 )

опционы, зарабатываем на распаде временной стоимости

- 07 марта 2012, 13:19

- |

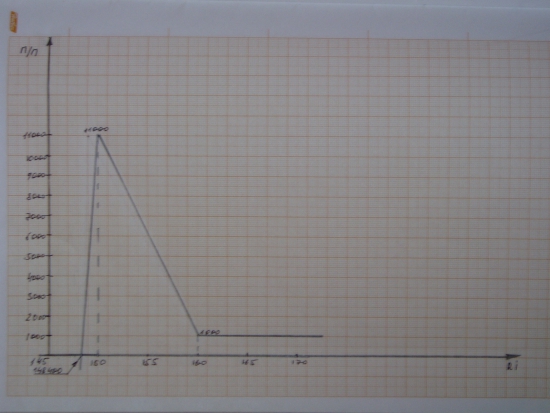

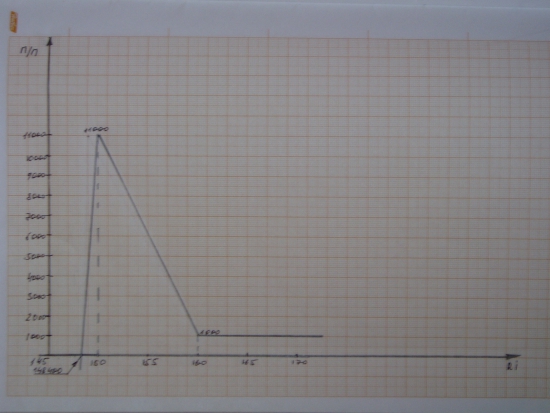

Решил попробовать заработать на временном распаде до экспирации 15 марта 2012 года, на инструменте RIH2. Не люблю, интрадеить в качестве защиты схем, по-этому всегда стараюсь свести убытки в одну сторону в нуль, а в другую сторону их отнести как можно дальше от текущего страйка.

Итак боюсь выноса вверх и по-этому в верхней части схемы строим ее без зон убытков с ограниченной прибылью в 1000 пунктов.

Упасть вполне можем и мало кто верит в падение ниже 160 страйка, посмотрим произойдет ли такое))).

Нижняя точка нулевая у меня вынесена в 148450.

Максимальная прибыль около 150 страйка 11000 пунктов.

Входы такие

1. Покупка RIH2 цена:167350 1шт.

2. Продажа CALL 160 цена: 8400 -1шт.

3. Покупка PUT 160 цена: 1060 2 шт.

4. Продажа PUT 150 цена: 275 -8шт.

Итак боюсь выноса вверх и по-этому в верхней части схемы строим ее без зон убытков с ограниченной прибылью в 1000 пунктов.

Упасть вполне можем и мало кто верит в падение ниже 160 страйка, посмотрим произойдет ли такое))).

Нижняя точка нулевая у меня вынесена в 148450.

Максимальная прибыль около 150 страйка 11000 пунктов.

Входы такие

1. Покупка RIH2 цена:167350 1шт.

2. Продажа CALL 160 цена: 8400 -1шт.

3. Покупка PUT 160 цена: 1060 2 шт.

4. Продажа PUT 150 цена: 275 -8шт.

Как меняют ММВБ на МММ

- 06 марта 2012, 19:53

- |

В развитие темы МММ и Мавроди пощу забавный текст, который появился на сайте пирамиды. Итак, цитата:

Сергей Пантелеевич, я вывел деньги с биржи ММВБ и вложил их в Систему. Если посчитаете нужным - выложите на сайте, а ниже объясню людям(хотя таких не много), кто и как зарабатывает на биржах.

Очень много рекламы от брокерских контор, которые зазывают частных лиц поучаствовать в биржевой торговле!

Я участник торговли на бирже ММВБ(Россия), как частный трейдер(сам покупаю и продаю акции) с 2007 года.

Результат: Потеря всех вложенных средств — 95%!, по разным причинам. Вот эти причины я хочу изложить,

чтобы не было иллюзий у тех кто купится на рекламу типа: «Хотите преумножить свой капитал?!!! — Приходите к Нам!»

И неважно — это ПИФ, или Брокерская контора, или Вы зарегистрируетесь Частным трейдером (сами будете покупать и продавать), или переведёте свои средства из пенсионные средства управляющей компаниили или банку под нищенский процент - неважно! Всё это зарабатывание бешеных денег маленькой кучкой людей на нас — на миллионах!

( Читать дальше )

Сергей Пантелеевич, я вывел деньги с биржи ММВБ и вложил их в Систему. Если посчитаете нужным - выложите на сайте, а ниже объясню людям(хотя таких не много), кто и как зарабатывает на биржах.

Очень много рекламы от брокерских контор, которые зазывают частных лиц поучаствовать в биржевой торговле!

Я участник торговли на бирже ММВБ(Россия), как частный трейдер(сам покупаю и продаю акции) с 2007 года.

Результат: Потеря всех вложенных средств — 95%!, по разным причинам. Вот эти причины я хочу изложить,

чтобы не было иллюзий у тех кто купится на рекламу типа: «Хотите преумножить свой капитал?!!! — Приходите к Нам!»

И неважно — это ПИФ, или Брокерская контора, или Вы зарегистрируетесь Частным трейдером (сами будете покупать и продавать), или переведёте свои средства из пенсионные средства управляющей компаниили или банку под нищенский процент - неважно! Всё это зарабатывание бешеных денег маленькой кучкой людей на нас — на миллионах!

( Читать дальше )

Кто есть "Вильсон"?

- 05 марта 2012, 10:33

- |

Причиной для написания данной статьи послужило наблюдение за тем, какие нешуточные баталии разворачиваются на просторах ресурса. Почти половина времени проходит в выяснении отношений друг с другом, причем, не стесняясь самых оскорбительных выражений. Казалось бы, что делить, ведь оппонентов разъединяет тысячи километров и единственное, что связывает — это данный форум, причем четко специализированный, с конкретной тематикой и поэтому наоборот должно объединять общее стремление к повышению уровня собственной профессиональности, в увеличении кругозора, в познании новых методов торговли, но как оказалось, есть один «камень преткновения».

И как ни банально это не звучало – это «ЗАВИСТЬ». Да, да, именно обыкновенная человеческая зависть. Итак, по порядку, «Вильсон»:

1. Личность.

Им была поставлена перед собой цель, а именно организация конкурса под своим именем. Эту цель он достиг. Это показывает, что он не только человек целеустремленный, но еще и решительный. Очень многие ставят перед собой цели, но не все доходят до финиша, их цели так и остаются мечтами. Причем они всегда оправдывают свои неудачи внешними факторами, даже не задумываясь, что разница между успешным и неудачником напрочь отсутствует, есть только один, простой, личностный фактор. Итак, как личность, Вильсон состоялся. Что вызывает уважение у друзей и зависть у недругов.

( Читать дальше )

Потрясение основ?

- 04 марта 2012, 16:07

- |

Давно хотел высказаться по поводу одной определенно «классической и очевидной» вещи. А именно на тему «нужное соотношение стоп/профит» для трейдинга.

Итак, есть некое представление о том, что рынок в большей мере случаен, и для достижения успеха достаточно иметь стратегию, которая будет иметь «положительное матожидание» и «большое отношение стоп/профит», которая при должном ММ — приводит к успеху. Исходя из этого постулата, к стратегиям для оценки применяются методы теории вероятности. Славно. Но давайте задумаемся… рынок действительно случаен? И открытие позиции — тоже вероятностий процесс? ИМХО неполезное суждение. Постулируя стохастичность открытия позиций в реальном рынке, мы т.о. должны и признавать за рынком стохастических характер. Это допущение дает нам уйму возможностей. Так примеру мы сразу можем сказать, что любое длительное движение («большой тейк») будет куда менее вероятно, чем короткое («малый стоп») — просто из сути нормального распределения для случайных процессов. Теорию вероятности в рамках инженерного ВУЗа наверняка многие знают, хе-хе. И это свойство рынка отлично известно малоопытным трейдерам — серии мелких прибылей могут радовать очень долго. На том, собственно, и основывается привлекательность скальпинга. Второй вывод: для стохастических систем результаты последующего эксперимента не зависят от результатов предыдущих. Это тоже противоречит реальной картине рынка, даже сама сентенция «тренд из май френд» — не могла бы существовать на случайном рынке. Ну нет трендов для подбрасывания монетки, хоть тресни. Флуктуации — есть, да.

( Читать дальше )

Итак, есть некое представление о том, что рынок в большей мере случаен, и для достижения успеха достаточно иметь стратегию, которая будет иметь «положительное матожидание» и «большое отношение стоп/профит», которая при должном ММ — приводит к успеху. Исходя из этого постулата, к стратегиям для оценки применяются методы теории вероятности. Славно. Но давайте задумаемся… рынок действительно случаен? И открытие позиции — тоже вероятностий процесс? ИМХО неполезное суждение. Постулируя стохастичность открытия позиций в реальном рынке, мы т.о. должны и признавать за рынком стохастических характер. Это допущение дает нам уйму возможностей. Так примеру мы сразу можем сказать, что любое длительное движение («большой тейк») будет куда менее вероятно, чем короткое («малый стоп») — просто из сути нормального распределения для случайных процессов. Теорию вероятности в рамках инженерного ВУЗа наверняка многие знают, хе-хе. И это свойство рынка отлично известно малоопытным трейдерам — серии мелких прибылей могут радовать очень долго. На том, собственно, и основывается привлекательность скальпинга. Второй вывод: для стохастических систем результаты последующего эксперимента не зависят от результатов предыдущих. Это тоже противоречит реальной картине рынка, даже сама сентенция «тренд из май френд» — не могла бы существовать на случайном рынке. Ну нет трендов для подбрасывания монетки, хоть тресни. Флуктуации — есть, да.

( Читать дальше )

Александр Жаворонков. Мы делаем деньги на бирже #2.

- 04 марта 2012, 14:46

- |

Гость 2-й программы «Мы делаем деньги на бирже» — Александр Жаворонков. Успешный алготрейдер, популярный блоггер.

ЖЖ Александра: http://fenix-fx.livejournal.com/

Свои вопросы, которые возникли в процессе просмотра видео, вы можете задать здесь, в комментариях. Быть может, это мотивирует Александра, наконец, зарегистрироваться на смартлабе.

Хронометраж видео:

00-00 вступление

01-15 трейдинг и счастье

06-28 околорынок

09-00 что отличает меня от большинства трейдеров

14-40 когда закончил с наемной работой и как шел трейдинг

18-20 почему я еще не ТАМ?

23-40 куда деть прибыль от рынка? испытание деньгами

27-00 сколько времени уйдет, чтобы достичь моего уровня?

29-30 партнерство в трейдинге

36:10 какие арбитражные стратегии использую

43:15 беру ли деньги в ДУ???????

47-10 технологический риск

49-10 отношение к теханализу

51-20 отношение к МММ-2011

53-00 почему завязал с разоблачениями?

54-40 разоблачения

Герой следующей программы — Анатолий Радченко.

Смотрите в следующее воскресение!:)

все интервью доступны по тегу: smartlab tv

Интервью Александра журналу F&O

ЖЖ Александра: http://fenix-fx.livejournal.com/

Свои вопросы, которые возникли в процессе просмотра видео, вы можете задать здесь, в комментариях. Быть может, это мотивирует Александра, наконец, зарегистрироваться на смартлабе.

Хронометраж видео:

00-00 вступление

01-15 трейдинг и счастье

06-28 околорынок

09-00 что отличает меня от большинства трейдеров

14-40 когда закончил с наемной работой и как шел трейдинг

18-20 почему я еще не ТАМ?

23-40 куда деть прибыль от рынка? испытание деньгами

27-00 сколько времени уйдет, чтобы достичь моего уровня?

29-30 партнерство в трейдинге

36:10 какие арбитражные стратегии использую

43:15 беру ли деньги в ДУ???????

47-10 технологический риск

49-10 отношение к теханализу

51-20 отношение к МММ-2011

53-00 почему завязал с разоблачениями?

54-40 разоблачения

Герой следующей программы — Анатолий Радченко.

Смотрите в следующее воскресение!:)

все интервью доступны по тегу: smartlab tv

Интервью Александра журналу F&O

Баффет о золоте

- 04 марта 2012, 08:04

- |

«Сегодня, мировые запасы золота составляют 170 тысяч тонн. С ценой 1750 за унцию, эти запасы стоят около 9.6 триллионов долларов. Назовем это „кучкой А“.

Теперь давайте создадим „кучку Б“, стоящую столько же. Для этого, мы можем купить всю обрабатываемую землю в США (400 миллионов акров, производяющие около 200 млрд долларов в год), плюс 16 Эксон-Мобилов (Эксон Мобил — самая прибыльная компания в мире, зарабатывающая в год 40 млр долларов). После этих покупок у нас бы остался еще триллион долларов.

Сто лет спустя, 400 миллионов акров земли произвели бы огромное количество кукурузы, пшеницы, хлопка и прочих культур. И будут продолжать производить богатство, какой бы ни была валюта. Эксон Мобил, скорее всего, заплатил бы триллионы долларов дивидендов своим владельцам (если помните, вы купили 16 Эксон Мобил).

170 же тон золота остались бы незименным в размере и все еще неспособными произвести абсолютно ничего.

Можно ли себе представить себе инвестора, предпочитающего „кучку А“ вместо „кучки Б“? »

Теперь давайте создадим „кучку Б“, стоящую столько же. Для этого, мы можем купить всю обрабатываемую землю в США (400 миллионов акров, производяющие около 200 млрд долларов в год), плюс 16 Эксон-Мобилов (Эксон Мобил — самая прибыльная компания в мире, зарабатывающая в год 40 млр долларов). После этих покупок у нас бы остался еще триллион долларов.

Сто лет спустя, 400 миллионов акров земли произвели бы огромное количество кукурузы, пшеницы, хлопка и прочих культур. И будут продолжать производить богатство, какой бы ни была валюта. Эксон Мобил, скорее всего, заплатил бы триллионы долларов дивидендов своим владельцам (если помните, вы купили 16 Эксон Мобил).

170 же тон золота остались бы незименным в размере и все еще неспособными произвести абсолютно ничего.

Можно ли себе представить себе инвестора, предпочитающего „кучку А“ вместо „кучки Б“? »

ВАЖНО!!! CME Group. Структура холдинга!

- 04 марта 2012, 06:27

- |

CME Group – самое крупное объединение фьючерсных бирж в мире. Оно включает в себя несколько различных бирж, до определенного времени существовавших по отдельности. В состав CME Group входят:

CBOT (произносится как «си-бОт») была основана в 1848 году. Вначале на ней торговали зерном, чуть позже от реального товара перешли к фьючерсам, первая сделка с производным финансовым инструментом была совершена в 1864 году. Сейчас на этой бирже торгуются фьючерсы на сельскохозяйственную продукцию, инструменты финансового рынка и др.

CME

( Читать дальше )

- CBOT – Chicago Board of Trade (Чикагская Торговая Палата)

- CME – Chicago Mercantile Exchange (Чикагская Товарная Биржа)

- NYMEX – New York Mercantile Exchange (Нью-Йоркская Товарная Биржа)

- COMEX – Commodities Exchange (Товарная биржа, является структурным подразделением биржи NYMEX)

CBOT (произносится как «си-бОт») была основана в 1848 году. Вначале на ней торговали зерном, чуть позже от реального товара перешли к фьючерсам, первая сделка с производным финансовым инструментом была совершена в 1864 году. Сейчас на этой бирже торгуются фьючерсы на сельскохозяйственную продукцию, инструменты финансового рынка и др.

CME

( Читать дальше )

Ровно 4 года как я на рынке. Как все начиналось. Воспоминания. Часть 3 (Последняя).

- 03 марта 2012, 21:36

- |

В продолжение http://smart-lab.ru/blog/43444.php

http://smart-lab.ru/blog/43461.php

В общем пришел март 2010. Рынок стал другим, бычья одержимость прошла. Моя стратегия зарабатывать на «лидерах роста дня» перестала работать совсем. Просадки пошли внушительные (понятно, это же неликвид). Причем я привыкла уже к тому, что где б я не вошла, рынок постоянно пробивает этот хай.

Адаптироваться я не смогла. Перешла на голубые фишки. Картина Репина была еще та!

1. 1. Шортить я не умела, а лонг у меня все время выливался в ловлю ножей (а-ля 2008 год)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал