SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Григорий

"Все гораздо хуже, чем все думают" - Александр Герчик 17.06.13 (видео)

- 25 июня 2013, 21:04

- |

- комментировать

- ★26

- Комментарии ( 284 )

В биржевой яме ( фильм )

- 25 июня 2013, 14:37

- |

Фильм переведен при поддержке компании VolFix.NET

Мы рады пригласить Вас на конференцию:

Кто правит бал на Валютном рынке? Биржевой валютный спот, валютные фьючерсы, FOREX. Влияние валютных фьючерсов CME на ценообразование на личном и производном валютных рынка Московской Биржи.

Дата проведения: 27.06.13

Организаторы: VolFix.NET, ИК «Евроинвест», при поддержке Московской Биржи

На конференции Вы узнаете:

- Практические преимущества торговли валютой на биржевом споте и производном рынках Московской Биржи. Влияние котировок валютных фьючерсов CME на ценообразование на российских торговых площадках.

- Биржевая котировка или котировка Forex -за кем приоритет? Цена, объем и время сделки, как основополагающие параметры при принятии инвестиционных решений? Почему биржевая котировка (спот и производный рынок) всегда будет ценообразующей для рынка FOREX.

( Читать дальше )

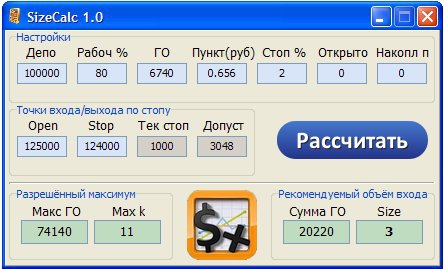

Расчёт размера позиции от стопа (exe файл).

- 24 июня 2013, 19:57

- |

В выходные, от «нечегоделать», собрал на делфях такой вот калькулятор.

Подобный калькулятор уже выкладывался в виде эксель файла здесь:

smart-lab.ru/blog/80315.php

Пример использования:

( Читать дальше )

Про соотношение profit/stop и эксперименты с интрадей алгоритмами

- 24 июня 2013, 00:22

- |

Всем привет.

Решил проверить гипотезу, что если открывать позицию от балды (проверял на RI за последние года), выставлять стоп лосс и тейк профит, чтобы стоп был в несколько раз меньше чем профит, например 300 пунктов стоп и 1000 пунктов профит, и с помощью генератора случайных чисел какбы подбрасывать монетку с вероятностью 50/50 входить в лонг или в шорт, выходить по стопу или профиту и сразу открывать новую сделку… на истории прогнать и посмотреть что получится.

Результат — как ни крути размером стопа и профита, как не меняй соотношение — это не даёт никакого преимущества! После серии из нескольких тясяч сделок получаем в результате кривую прибыли подобно броуновскому движению — чистое казино, на одной и той же истории может в жесткий минус уйти и в плюс, и игра размером стопа и профита никакого положительного результата не приносит, если сделки открывать случайно.

Таким образом развеян миф о том, что выставленные стоп-лоссов и тейк-профитов могут как-то увеличить шансы получить прибыль от случайно или бездумно совершаемых сделок.

( Читать дальше )

Решил проверить гипотезу, что если открывать позицию от балды (проверял на RI за последние года), выставлять стоп лосс и тейк профит, чтобы стоп был в несколько раз меньше чем профит, например 300 пунктов стоп и 1000 пунктов профит, и с помощью генератора случайных чисел какбы подбрасывать монетку с вероятностью 50/50 входить в лонг или в шорт, выходить по стопу или профиту и сразу открывать новую сделку… на истории прогнать и посмотреть что получится.

Результат — как ни крути размером стопа и профита, как не меняй соотношение — это не даёт никакого преимущества! После серии из нескольких тясяч сделок получаем в результате кривую прибыли подобно броуновскому движению — чистое казино, на одной и той же истории может в жесткий минус уйти и в плюс, и игра размером стопа и профита никакого положительного результата не приносит, если сделки открывать случайно.

Таким образом развеян миф о том, что выставленные стоп-лоссов и тейк-профитов могут как-то увеличить шансы получить прибыль от случайно или бездумно совершаемых сделок.

( Читать дальше )

«Модель Гордона» или рассмотрение акции, как облигации с постоянно растущими процентами по купонам.

- 20 июня 2013, 00:25

- |

Параллельно со своими исследованиями по отбору компаний решил посмотреть на «модель Гордона» и в общем на подход к акции, как к «облигации с постоянно растущим купоном». Интересная тема.

Почему стал интересен данный подход?

Причина — проводя исследования по своей методике, которая имеет в основном «грехемский» уклон, почти всегда я исключаю из шорт-листа компании, которые подходят под критерии Баффетта (покупает или держит Баффетт даже с учетом дорогих цен на них), — Coca-Сola, Gillette, American Express, McDonald’s, Walt Disney и прочее, но совсем не проходят фильтры Грехема. Хотя они имеют стабильный доход и в их будущем не приходится сомневаться, но для меня они очень «дорогие», и самое главное — они и дальше дорожают!!! Парадокс или норма???

( Читать дальше )

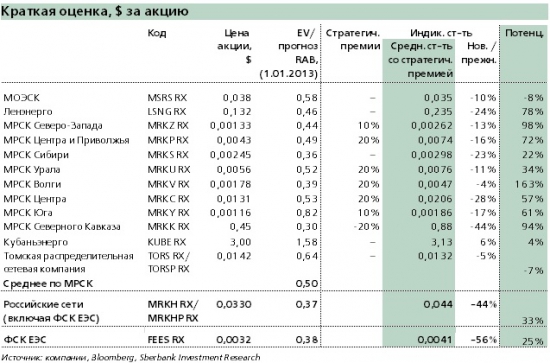

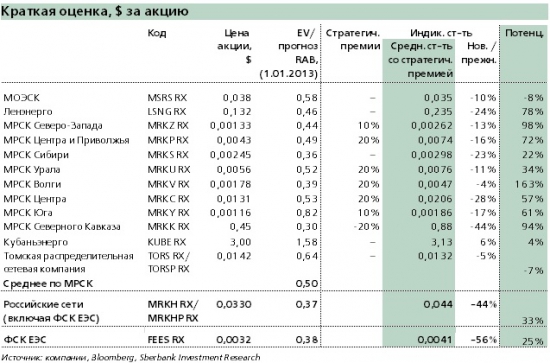

МРСК и ФСК ЕЭС: всему своя цена

- 19 июня 2013, 13:07

- |

Недавно Тимофей поднимал тему э/энергетических компаний.

Вот краткий обзор по сетевым компаний из сегодняшнего market daily Тройки Диалог

Минэкономразвития должно представить новое предложение по сдерживанию роста тарифов на 2014–2016 годы в июле (возможно, в июне), а правительство должно принять окончательное решение по этому вопросу в сентябре. Наши новые допущения по МРСК требуют снижения целевой цены Российских сетей, рассчитанной по методу суммы составных частей (МССЧ), на 44% до $0,044 за акцию, но мы сохраняем рекомендацию ПОКУПАТЬ акции. Акции МРСК Волги, МРСК Центра и Приволжья и МРСК Центра (коэффициент “стоимость предприятия / RAB” 0,39–0,53) мы считаем самыми привлекательными ставками на запланированные приватизации. Мы понижаем целевую цену ФСК ЕЭС на 56% до $0,0041 за акцию ($2,03 за ГДР) с учетом новых прогнозов в модели ДПДС, но сохраняем рекомендацию ПОКУПАТЬ эти акции. > Рост тарифов может быть снижен до 6-7%. В апреле стало известно, что рост тарифов сетевых компаний может быть снижен до 6–7% в год в 2014–2015 годах (с 1 июля) с запланированных пока 9-10%. Мы моделируем рост тарифов ФСК ЕЭС и МРСК в соответствии с этим возможным ежегодным средним повышением сетевого тарифа. > Минэнерго против увеличения инвестпрограмм. Минэнерго против увеличения инвестиционной программы ФСК ЕЭС и Российских сетей. Пока неясно, какое в итоге будет принято решение, но позиция министерства имеет вес; надеемся, она будет поддержана, и капвложения не будут расти, что поддержит оценку компаний. Мы моделируем капвложения на текущих плановых уровнях. > Приватизация МРСК. Программа приватизации дочерних предприятий Российских сетей должна быть разработана в 2013 году. На 2014 год планируется первая продажа доли в одной МРСК (либо объединение с ТСО) в соответствии со стратегией государства. > Оценка и риски. Применительно к оценке Российских сетей как холдинга мы начали использовать 15%-й дисконт. Среднее значение коэффициента “стоимость предприятия / EBITDA 2013о” по МРСК равно 3,6 против в среднем 6,6 по сетевым компаниям развивающихся рынков. По коэффициенту “стоимость предприятия / EBITDA” дешево выглядят акции МРСК Волги и МРСК Центра. Среди рисков – рост тарифов сетевых компаний может быть утвержден даже ниже 6-7% в год. Размещение допэмиссии Российских сетей продолжается. В связи с этим есть риск, что миноритарии ФСК ЕЭС обменяют свои акции на акции Российских сетей, после чего ФСК ЕЭС может быть исключена из Индекса MSCI Russia. Приватизация МРСК может быть отложена.

Вот краткий обзор по сетевым компаний из сегодняшнего market daily Тройки Диалог

Минэкономразвития должно представить новое предложение по сдерживанию роста тарифов на 2014–2016 годы в июле (возможно, в июне), а правительство должно принять окончательное решение по этому вопросу в сентябре. Наши новые допущения по МРСК требуют снижения целевой цены Российских сетей, рассчитанной по методу суммы составных частей (МССЧ), на 44% до $0,044 за акцию, но мы сохраняем рекомендацию ПОКУПАТЬ акции. Акции МРСК Волги, МРСК Центра и Приволжья и МРСК Центра (коэффициент “стоимость предприятия / RAB” 0,39–0,53) мы считаем самыми привлекательными ставками на запланированные приватизации. Мы понижаем целевую цену ФСК ЕЭС на 56% до $0,0041 за акцию ($2,03 за ГДР) с учетом новых прогнозов в модели ДПДС, но сохраняем рекомендацию ПОКУПАТЬ эти акции. > Рост тарифов может быть снижен до 6-7%. В апреле стало известно, что рост тарифов сетевых компаний может быть снижен до 6–7% в год в 2014–2015 годах (с 1 июля) с запланированных пока 9-10%. Мы моделируем рост тарифов ФСК ЕЭС и МРСК в соответствии с этим возможным ежегодным средним повышением сетевого тарифа. > Минэнерго против увеличения инвестпрограмм. Минэнерго против увеличения инвестиционной программы ФСК ЕЭС и Российских сетей. Пока неясно, какое в итоге будет принято решение, но позиция министерства имеет вес; надеемся, она будет поддержана, и капвложения не будут расти, что поддержит оценку компаний. Мы моделируем капвложения на текущих плановых уровнях. > Приватизация МРСК. Программа приватизации дочерних предприятий Российских сетей должна быть разработана в 2013 году. На 2014 год планируется первая продажа доли в одной МРСК (либо объединение с ТСО) в соответствии со стратегией государства. > Оценка и риски. Применительно к оценке Российских сетей как холдинга мы начали использовать 15%-й дисконт. Среднее значение коэффициента “стоимость предприятия / EBITDA 2013о” по МРСК равно 3,6 против в среднем 6,6 по сетевым компаниям развивающихся рынков. По коэффициенту “стоимость предприятия / EBITDA” дешево выглядят акции МРСК Волги и МРСК Центра. Среди рисков – рост тарифов сетевых компаний может быть утвержден даже ниже 6-7% в год. Размещение допэмиссии Российских сетей продолжается. В связи с этим есть риск, что миноритарии ФСК ЕЭС обменяют свои акции на акции Российских сетей, после чего ФСК ЕЭС может быть исключена из Индекса MSCI Russia. Приватизация МРСК может быть отложена.

Гном. Возвращение. Части 8-9 .

- 19 июня 2013, 09:30

- |

Начало: http://smart-lab.ru/page/gnom/

Часть восьмая. Дмитрий Олегович

Российский рынок развернулся. После ралли с минимумов 2009-го ожидалась коррекция. Все-таки рынки и многие акции более чем удвоились. Пополз вниз и наш сток. К 5-му июня вернулись на уровень 24, закрыли гэп, стало быть.

Новостей из Москвы не было. Покидать пост команды тоже не поступало, так что мы ждали. Седой приволок железяку, которую обозвал штангой, и заставлял меня ее выжимать.

— не будешь богатым, по крайней мере будешь сильным. А сильный и умный — это даже лучше чем богатый. — сказал он, и соорудил в тот же день турник. Мой первый рекорд был 3 подтягивания.

( Читать дальше )

Часть восьмая. Дмитрий Олегович

Российский рынок развернулся. После ралли с минимумов 2009-го ожидалась коррекция. Все-таки рынки и многие акции более чем удвоились. Пополз вниз и наш сток. К 5-му июня вернулись на уровень 24, закрыли гэп, стало быть.

Новостей из Москвы не было. Покидать пост команды тоже не поступало, так что мы ждали. Седой приволок железяку, которую обозвал штангой, и заставлял меня ее выжимать.

— не будешь богатым, по крайней мере будешь сильным. А сильный и умный — это даже лучше чем богатый. — сказал он, и соорудил в тот же день турник. Мой первый рекорд был 3 подтягивания.

( Читать дальше )

Прибыль или комфорт?

- 19 июня 2013, 06:39

- |

Гном молодец!

Кстати, если кто-то действительно думает, что Гном – это Тимофей, так он ошибается. Человек под этим ником существует уже 15 лет. И нам всем стоит у него поучиться и за рынок и вообще по жизни.

Айпэд попадёт в хорошие руки! ;)

Короче, Гном подстегнул и меня написать что-нибудь условно художественное.

Для начала 1-я зарисовка. Если пойдёт, буду писать ещё. Увеличу кол-во буковок и добавлю содержания.

Где-то в южной Америке.

Предположительно на рассвете от лихорадки просыпается обгоревший молодой человек.

— Пить… Пить!

Открывает правый глаз.

— Етить!

Вокруг разбросаны шмотки. Сундук и ящики комода вывернуты.

Рамка, которую здесь принято называть дверью, скошена и торчит углом из проёма, москитная сетка в ней проломлена.

— О нет! О-о-о нет! Но-о-оут! Мой ноут!

В течение часа выяснилось, что кроме ноутбука пропали оба телефона, кошелёк, документы и все остальные вещи, чуть дороже плавок.

( Читать дальше )

Кстати, если кто-то действительно думает, что Гном – это Тимофей, так он ошибается. Человек под этим ником существует уже 15 лет. И нам всем стоит у него поучиться и за рынок и вообще по жизни.

Айпэд попадёт в хорошие руки! ;)

Короче, Гном подстегнул и меня написать что-нибудь условно художественное.

Для начала 1-я зарисовка. Если пойдёт, буду писать ещё. Увеличу кол-во буковок и добавлю содержания.

Где-то в южной Америке.

Предположительно на рассвете от лихорадки просыпается обгоревший молодой человек.

— Пить… Пить!

Открывает правый глаз.

— Етить!

Вокруг разбросаны шмотки. Сундук и ящики комода вывернуты.

Рамка, которую здесь принято называть дверью, скошена и торчит углом из проёма, москитная сетка в ней проломлена.

— О нет! О-о-о нет! Но-о-оут! Мой ноут!

В течение часа выяснилось, что кроме ноутбука пропали оба телефона, кошелёк, документы и все остальные вещи, чуть дороже плавок.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал