Избранное трейдера point_of_view

Золото. Брексит.Остается рисовать....

- 23 июня 2016, 07:04

- |

Итак, начнем с новостей. Голосующая Англия и замершая Европа, но надо время все эти голоса подсчитать… а в течении этого времени буду всякие новости приходить, но судя по котировкам золота. кто хотел, тот смыться успел.

Логично просадку списать на закрытие позиций, а значит среднесрочно лонг. Этот расклад может быть пересмотрен при проходе выше нового максимума или около него. Или же может быть пересмотрен по времени, в первую декаду июля.

По долгосроку без изменений, а краткосрочную торговлю убрал полностью в угоду среднесрочной торговле по более расширенной линейке инструментов.

Картинка, показывает консолидацию цен перед новостями и нарисованный от фонаря коридор падения.

Торговать сегодня наверное все таки не стоит, из за непонятных размеров стопов. Сегодня по Америке выйдут данные по домам, могут тоже быть отыграны, а вообще надо быть готовыми к разным неожиданностям. От политических до террористических.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 101 )

Основные индикаторы, позволяющие предугадать намерения ФРС

- 23 июня 2016, 05:07

- |

В 2015 году формально завершилась эра легких денег в США. В декабре ключевая ставка ФРС была увеличена на 0,25% и составила 0,375% (диапазон 0,25-0,5%), что стало первым пересмотром с декабря 2008 года и ограничило поток ликвидности на рынки.

Впрочем, пока монетарную политику Федрезерва вполне можно назвать «голубиной». Рынки живут ожиданиями, и важным является понять, что нас ждет в перспективе. Для того чтобы угадать намерения регулятора и оценить будущее кредитно-денежной политики в США имеет смысл регулярно мониторить ряд индикаторов. Давайте ознакомимся с ними поподробнее.

• Рынок труда – пожалуй, один из основных факторов на который ориентируется Фед в процессе принятия решений. Рекомендуем следить за ключевым отчетом по рынку труда США от BLS, который регулярно публикуется в первую пятницу каждого месяца.

Согласно оценкам экономистов, «нормальным» уровнем безработицы в США на ближайшие 5-6 лет является 4,5-6%. В июне 2016 года ФРС в качестве индикативной обозначила 4,6-5%. Под «нормальным» уровнем безработицы понимается то значение, которое сохраняется в отсутствие циклических шоков. Важно, чтобы реальные цифры не слишком отклонялись от этого значения. Слишком низкая unemployment rate может быть воспринята инвесторами в негативном ключе ввиду угрозы перегрева экономики и ужесточения монетарной политики, слишком высокая – свидетельствовать о слабости ситуации и необходимости монетарного стимулирования.

( Читать дальше )

экстремальные меры риск менеджмента СМЕ GLOBEX

- 23 июня 2016, 03:19

- |

#внимание В качестве экстремальной профилактической меры на период голосования #Brexit риск менеджеры СМЕ GLOBEX увеличили В ДВА РАЗА допустимый диапазон ценового колебания в сессии на все валюты. Допустимый диапазон сейчас составляет 800 тиков в каждом направлении, если отсчитывать от цены settle предыдущей сессии. Такой диапазон продержится до конца сессии пятницы 24 июня.

Верхняя и нижняя границы на 23 июня (сентябрьские контракты)

6B 1.5497 / 1.3897

6Е 1.2146 / 1.0546

6S 1.1284 / 0.9684

6J 0.0104045 / 0.0088045

PS очевидно, что риск менеджеры СМЕ считают, что обычные лимиты в 400 тиков могут быть легко пройдены. #оставайтесьвнерынка #стратегияпопкорна

Полезный скрипт для ведения журнала в Excel

- 23 июня 2016, 03:00

- |

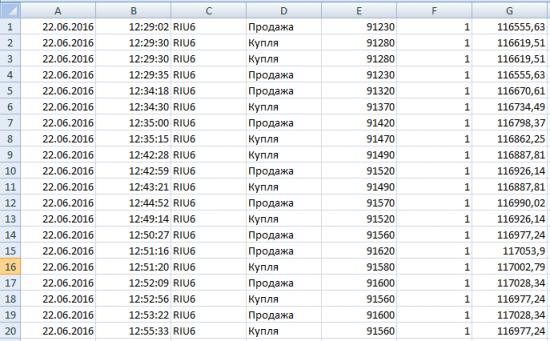

В журнале же нужно записывать сделку целиком с транзакцией на открытие и закрытие, чтобы видеть прибыль и убыток с каждой сделки.

Чтобы вручную не копировать строки в журнал, я написал две маленькие функции, которые выполняют одну простенькую задачу — они копируют сделку на закрытие и ставят ее рядом со сделкой на открытие. Конечно, перед этим нужно в Excel немного почистить данные, чтобы сделки были целиком (а не кусками по 1-2 лота) и по одному инструменту.

Особенно это актуально при высокочастотном трейдинге, когда получается несколько сотен сделок в день.

Итак, вот что было:

( Читать дальше )

Малдер был прав.

- 23 июня 2016, 00:19

- |

Добавил небольшую кучку миллионеров в бан. Как то тише стало.

Итак. Начнемс. Вспомнились массоны, рокфеллеры....)

Идея номер один. Рынки существуют для того чтобы вы живя на любом материке смогли торговать

уровни. Успешно торговать. Ведь вас учат торговать только успешно. И только успешные трейдеры. И только на постфактум графиках. )))

От меня: «Брокерами придумано черт знает что. Миллионы индикаторов. Видео. Бесплатно. Встроено сразу в платформу. Ведь оно все работает. Все даже говорят о шуме. Мол нужно правильно настроить тс (которую мы вам дали) и тогда ваш бипи будет неуклонно расти.

Ну что за чуш, господа? Как можно назвать семинар: тайны рынка, как заработать миллион, как торговать прибыльно, если вас учат торговать по графикам и не в реале? И при этом не показать как это действительно делается?»

Стиль торговли России: дейтрейдинг. Этим вообще все сказано.

Может у вас есть какие другие идеи о славном рынке, где все так и ждут ваш депозит?

блокчейн такси

- 22 июня 2016, 23:48

- |

Трендовики vs контртрендовики: паразиты и санитары рынка:)

- 22 июня 2016, 23:29

- |

smart-lab.ru/blog/322254.php

Да и вообще — это какой жадностью нужно обладать, чтобы после такого роста (в РИ, нефти) набиваться в лонги!

(или напротив — в шорты после такого падения в SI);

никакой культуры торговли вообще, я просто в шоке от такого жлобства!...-((

Ну и теперь немного пофилософствуем;) Ведь если разобраться — то в чем суть и в чем предназачение рынка, и для чего нужны трейдеры и в чем их польза? — тут я ни для кого не открою Америку и скажу то, что написано в любой популярной книжке о бирже: помимо профессиональных участников рынка (производителей, импортеров итд итп) трейдеры полезны для того, чтобы создавать ликвидность, помогая тем самым взвешенному ценообразованию; в том числе, чтобы устранять перекосы — ведь если таковые образуются, то знающие участники, следуя разуму, должны продавать переоцененное и покупать недооцененное, тем самым выравнивая цену. Именно эту задачу и выполняют контртрендовики — это, можно так сказать, санитары рынка:) А что делают трендовики? — своим присасыванием к тренду подобно пиявкам — они наоборот, усиливают, образующиеся перекосы, причем многократно, доводя цену до абсурда, и создавая разрушительные порой последствия — это, следуя взятой естественно-научной терминологии, ПАРАЗИТЫ рынка. Да-да, именно так — ведь они паразитируют, получая свой профит на образовании перекоса цен, который может достигать таких размеров, что бьет уже по профессиональным участникам рынка из реального сектора; ну и кто трендовики после этого? — конечно, паразиты;)

Вот такая вот у нас флора и фауна рынка, товарищи спекулянты:)

Что такое брекзит и с чем его едят

- 22 июня 2016, 22:39

- |

"Интернет". Какое спутниковое оборудование поставить?

- 22 июня 2016, 22:02

- |

Сегодня произошло неприятное событие.

«Сдох» проводной интернет, и мобильный 3g можно сказать одновременно!

И произошло это в тот момент когда мой интрадейный бот полуавтомат )совершал сделки, и не успел ( по условиям) по некоторым позиция выставить стопы.

Да, можно было быстро позвонить брокеру и закрыть позы. Но мне надо было некоторое время чтобы разобраться на каких счетах, и какие позиции крыть. В итоге не приятный убыток, и несколько дней работы под хвост провайдерам

П, С, Не такой спец в программирование чтоб было все идеально)

К вопросу о конспирологии

- 22 июня 2016, 21:22

- |

Обычно я практически не посвящаю своего времени политике, но референдум в Британии и его влияние на рынки не дают покоя не только мне. Поэтому в нескольких последних обзорах я эту тему тоже затронул, помогая мировому империализму раздуть пожар истерии вокруг не очень значительного по сути вопроса. Причём, упомянутое мной не раз нагнетание атмосферы может оказаться сильным стимулом для рыночных движений. Я не зря на днях заговорил о двух «если»: если бы ситуацию не раздували, то и рынки отнеслись бы к событию как к достаточно рядовому, и движения были бы относительно слабыми. Вернёмся к евро и фунту как к валютам, вечно противопоставленным доллару. Не будь brexit, мы бы оставались в текущих диапазонах до тех пор, пока рак на горе свистнет, или до тех пор, пока Федеральный резерв не поднимет (а может и снизит) ставки, так как от других центробанков в ближайшем будущем изменения политики ждать не стоит.

Обычно я практически не посвящаю своего времени политике, но референдум в Британии и его влияние на рынки не дают покоя не только мне. Поэтому в нескольких последних обзорах я эту тему тоже затронул, помогая мировому империализму раздуть пожар истерии вокруг не очень значительного по сути вопроса. Причём, упомянутое мной не раз нагнетание атмосферы может оказаться сильным стимулом для рыночных движений. Я не зря на днях заговорил о двух «если»: если бы ситуацию не раздували, то и рынки отнеслись бы к событию как к достаточно рядовому, и движения были бы относительно слабыми. Вернёмся к евро и фунту как к валютам, вечно противопоставленным доллару. Не будь brexit, мы бы оставались в текущих диапазонах до тех пор, пока рак на горе свистнет, или до тех пор, пока Федеральный резерв не поднимет (а может и снизит) ставки, так как от других центробанков в ближайшем будущем изменения политики ждать не стоит.( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал