Избранное трейдера Дмитрий Александрович

Выясняем: почему инвестиции Баффета такие прибыльные?

- 17 января 2020, 09:51

- |

Глава Berkshire Hathaway Уоррен Баффет — легенда, а его имя — синоним успешных инвестиций. Согласно его письму к акционерам, опубликованному в феврале 2019го, с 1965 по 2018 год индекс S&P 500 рос в среднем на 9,7% в год с учетом дивидендов, а Berkshire Hathaway — примерно на 20%.

Двукратное превосходство над индексом — это интересно. Рассказываем, откуда взялась доходность.Баффет — величайший факторный инвестор?

Баффет считается «стоимостным инвестором» (value investor): он десятилетиями покупал акции, которые стоили слишком дешево относительно характеристик бизнеса. Однако недооцененные акции — это лишь один из возможных вариантов получить повышенную доходность, и Баффет им не ограничивался.

Сначала немного теории. Особые характеристики акций, объясняющие их более высокую доходность по сравнению с обычной рыночной, называют факторами. Вот самые известные:

value — недооцененные акции в среднем доходнее слишком высоко оцененных бумаг (Грэм и Баффет ассоциируются именно с value);

( Читать дальше )

- комментировать

- ★21

- Комментарии ( 12 )

Дюрация. Что это такое и как использовать?

- 15 января 2020, 07:25

- |

Дюрация — весьма специфичное понятие для ценной бумаги. Если цена, доходность и длительность инструмента – это типичные прямо выводимые величины, то производная величина дюрация – может вызывать трудности для понимания.

Дюрация — весьма специфичное понятие для ценной бумаги. Если цена, доходность и длительность инструмента – это типичные прямо выводимые величины, то производная величина дюрация – может вызывать трудности для понимания.ОПРЕДЕЛЕНИЕ И ЕГО СМЫСЛ

Разные источники предлагают различные толкования дюрации. Остановимся на более общем определении. Оно звучит следующим образом.

Дюрация (Макколея)– это оценка средней срочности потока с учетом дисконтирования стоимости отдельных выплат.

Если объяснять по-простому, то дюрация – это сколько времени понадобится для того, чтобы (равными платежами) вернуть сумму номинала облигации.

( Читать дальше )

Обзоры компаний

- 13 января 2020, 11:25

- |

На английском языке про американский рынок — пожалуйста! Куча контента. Про российский рынок мало и всё не то.

Ну, где наша пропадала! Решил записывать сам. Большой эффект для самого себя получил — с каждым таким видео я очень сильно прокачиваюсь сам! Я начал понимать как устроен бизнес компаний, которые я покупаю себе на 10-15 лет. Чего и вам желаю — понимать во что вкладываешь кровно заработанные.

Представляю на суд Смарт-Лаба:

1. Сбербанк

( Читать дальше )

Возврат вычета по ИИС в 2020 году.

- 09 января 2020, 17:25

- |

Всем кто еще этого ни разу не делал, то будет полезно посмотреть.

Подал декларацию 3НДФЛ за 2019 год — интерфейс личного кабинета немного изменился, но не критично — все интуитивно и понятно.

По прилагаемым документам:

1) Платежные поручения + квитанции (формирует банк и присылает по запросу)

2) Отчет брокера (скачанный из ЛК)

3) Заявление о присоединении к договору ИИС.

Теперь буду ждать возврата. в прошлом году растянулось все почти на пол года, т.к. ФНС слала непонятные письма и не перечисляли деньги. После жалобы все перевели в течении 2 недель так, что не стесняйтесь жаловаться на их неправомерные действия — это помогает.

Всем спасибо. Всем «бобра»!

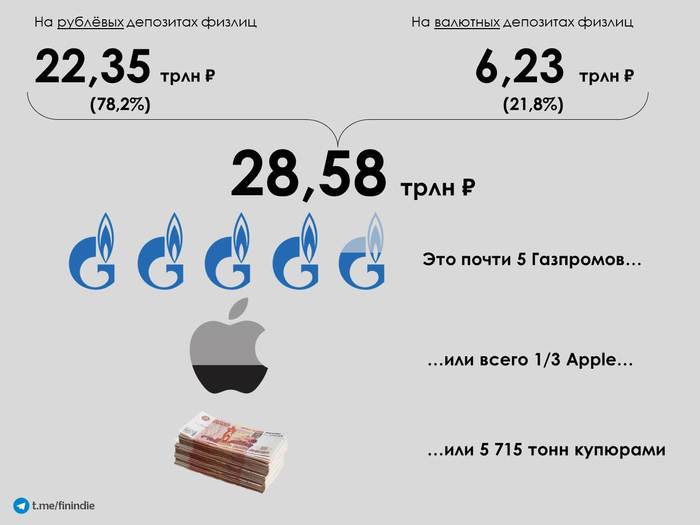

Вклады россиян

- 07 января 2020, 14:43

- |

Посмотрел тут на выходных сборник с официальной статистической информацией от Росстата — хотел там увидеть свежие цифры по вкладам россиян, но несмотря на то, что сборник опубликован 30.12.2019, данные по вкладам в нём актуальны на 01.01.2019.

Ну да ладно, не пропадать же добру, поэтому делюсь своими изысканиями с вами. Карты правда вставились не очень хорошо, чтоб детально разглядеть — откройте оригинал (ссылки на оригинал на файлообменнике — под каждой картой)

ДЕНЬГИ РОССИЯН

Итак, в банках в стране на 01.01.2019 хранится 28 триллионов 577 миллиардов рублей на счетах физлиц. Тут всё — вклады, накопительные счета, деньги на дебетовых карточках. Здесь не учтены все другие активы — недвижимость, ценные бумаги, наличность под матрасом и т.д.

Это, кстати, почти в два раза больше, чем на счетах юридических лиц!

( Читать дальше )

🔥Новая ЗОЖ информация про пищеварение и разрыв всех гомо-шаблонов

- 04 января 2020, 16:32

- |

Реально очень толковая вещь.

Самое интересное, что ЗОЖ книги противоречат друг другу.

В одной написано: жри жиры, в другой: не ешь мясо. в третьей: не жри ничего...

А тут разумно и логично все объясняется, и хочу вам кое что рассказать, что лично для меня стало новым.

От себя сразу скажу, что я понял на данный момент: занимаясь всякими биохакингами, модными там лонгевити и прочим, лишениями еды и голоданиями можно напрочь поломать свой организм из-за того, что он будет лишен каких-то важных компонентов.

1. В слюне есть белок — лизоцим. Он убивает бактерии. Он любит щелочную среду, поэтому «минералочка» лечит все болезни при правильном употреблении. Чтобы лизоцим вырабатывался, нужно есть белок. Веганы потребляют только 12 аминокислот вместо 20, лизоцима меньше, — чаще болеют. Дольше жуешь — дольше пища обрабатывается лизоцимом — тем лучше.

2. Желудок переваривает еду, подготавливает ее к всасыванию в кишках. Он изолирован двумя клапанами. И в норме должен быть полностью закрыт, пока еда переваривается. Если человек во время еды нервничает, стрессует, торопится, много запивает еду водой, то можно вывести из строя затворный механизм — кислота из желудка попадать назад в пищевод, а желчь из кишки будет попадать в желудок.

3. В желудке за переваривание белков отвечает желудочный сок — соляная кислота (HCl). Если у вас понижена кислотность сока, то белковая пища (мясо) будет перевариваться неполностью. Неперваренное мясо будет бродить в кишечнике, вызывая газообразование и вонючий аммиачный пердеж. Чтобы вырабатывалась кислота, нужен водород и хлор. Откуда взяться хлору? Тока соль. Поэтому мясоеды инстинктивно любят соль.

тут у меня вопрос: если лизоцим и желудочный сок убивают бактерии, то какой смысл тогда принимать полезные молочнокислые бактерии? или они типа «свои»?

4. Желудок также обеззараживает плохие бактерии. Рвотный рефлекс это что? Желудок понимает, что самостоятельно не в состоянии справиться с отравой в пище, поэтому он открывает верхний (кардиальный) клапан и выталкивает пищу наружу.

5. Если пить много во времы еды, то снижается кислотность желудочного сока. Пища хуже переваривается. Получаем недоперевареную пищу в кишечнике и брожение. Пить лучше за 20 минут до еды и минимум через 30 минут после. Соляная кислота через 30 мин уже не действует. Если вас подташнивает после еды, то как ни странно, лучше не пить — надо дать соляной кислоте доделать свое дело.

Раньше я всегда много пил во время еды, потому что пища казалась мне сухой. А почему? Потому что я как правило ел достаточно торопливо, не осознанно.

( Читать дальше )

Философские мысли про трейдинг, счастье и грааль!

- 19 декабря 2019, 11:20

- |

На смартлабике периодически появляются топики, в которых раскрывается тема, как пораньше уйти на пенсию, как будто в этом и есть истинное счастье для человека. Лично я придерживаюсь мнения, что не нужно заниматься той работой, которая тебе не нравится, а если работа нравится, и ты от нее получаешь удовольствие, то какой смысл стремиться ее бросить и уйти на пенсию? Никакого! А если никакого смысла нет, то и нет никакого смысла в ущемления себя во многом, ради этой призрачной пенсии.

Уже за более чем 11 лет плотного контакта с фондовым рынком, я для себя нашел грааль. Причем грааль заключается не в процентах заработка, а в счастье, а точнее в такой торговле, которая у тебя вызывает минимальное выделение такого гормона, как кортизол. (гормон стресса). Чем меньше кортизола, тем ближе вы к счастью. Для многих путь к счастью будет не торговать вообще.

Лично мой грааль заключается первоначально в том, что не нужно хранить в инвестициях и спекуляциях больше той суммы, с которой вы не готовы расстаться, а тем более делать это самоцелью своей жизни, ради каких-то призрачных пенсий или еще чего ни будь. Заработал на то, что ты хочешь, снимай и покупай, делать подарки себе и своим близким это настоящее удовольствие.

( Читать дальше )

Несколько слов о том, как читать отчетность эмитентов облигаций

- 18 декабря 2019, 07:24

- |

На рисунках: МСФО за 6 мес. 2019 ПАО «ОР»

Финансовая отчетность — сильный инструмент мониторинга развития и состояния любой компании. Существует два типа отчетности: по российским стандартам (РСБУ) и по международным (МСФО). Публичные корпорации, как правило, отчитываются по МСФО, что очень упрощает восприятие. В первую очередь, необходимо обратить внимание на капитал рассматриваемой компании. Это число отражает, сколько собственных средств вложено в бизнес компании. Если этот показатель большой относительно всего баланса (от 30% — сильный показатель), акционеры существенно отвечают своими деньгами, что особенно важно, если Вы инвестируете в долговые инструменты (грубо говоря, большая мотивация расплатиться по долгам и не терять свой капитал). Однако важно не просто изучить размер капитала, но и посмотреть, из чего он состоит. Если основа собственных средств компании — переоценки активов или нематериальные активы, это повод усомниться в реальности показателей

( Читать дальше )

Муниципальные облигации как альтернатива ОФЗ и депозитам

- 17 декабря 2019, 12:57

- |

Недавно я обратил свой взор на муниципальные облигации.

Муниципальные облигации — это долговые ценные бумаги, которые выпускают города или отдельные регионы для финансирования своих проектов или дефицита бюджета. То есть вы даете в долг не центру, а мелких субъектам.

Их еще делят на муниципальные и субфедеральные. Не забивайте себе голову. Это примерно одно и то же.

( Читать дальше )

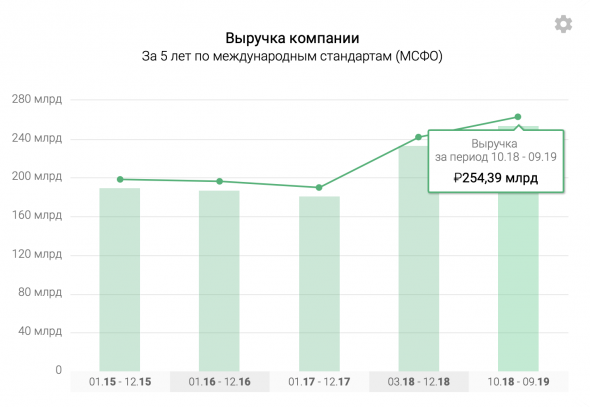

ФосАгро - полный разбор компании + SWOT-анализ

- 17 декабря 2019, 09:24

- |

Для удобства Вы можете читать эти статьи в моем Telegram «ИнвестТема» и Вконтакте

Начнем, пожалуй, с выручки, которая последние 2 года показывает рост. За 9 месяцев 2019 года увеличилась на 12,2% до 195 млрд рублей. В целом, по году мы увидим прирост выручки, вызванный увеличением спроса со стороны российских компаний, а также оживлением продаж в странах Европы. Северная и Латинская Америки по итогам 9 месяцев 2019 года снизили импорт из России.

Напомню, что 65% выручки ФосАгро приходится на экспорт. Основные географические регионы потребления продукции — Европа, Южная и Северная Америка. Это же и является основанием для регулярной переоценки курсовых разниц. Правда в 2019 году руководство компании все больше обращается к отечественным потребителям и пытается нарастить продажи именно внутри страны.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал