Избранное трейдера goelro

А ведь это, братцы, паника...

- 21 января 2016, 10:28

- |

Правда, по моей практике, в этот момент свободного бабла уже нет..

PS: и еще одно эмпирическое правило. Нормальная паника — это 2 планки, желательно подряд. Этого тоже пока не было…

- комментировать

- ★11

- Комментарии ( 56 )

Философия трейдинга

- 20 января 2016, 14:59

- |

2. Лося резать глупо, лосей нужно кормить и отращивать, рано или поздно лось начнет давать прибыль

3. Усредняй убытки, так ты улучшись среднюю цену и сможешь закрыться в плюс даже ниже первого входа

4. Напиши робота который будет усредняться вместо тебя.

5. Продавай непокрытые опционы, это источник небольшой но халявной выгоды

6. Не фиксируй убытки, фиксируй только прибыль, ты же на рынке не для того чтобы терять, а для того чтобы зарабатывать

7. Если грозит маржин колл, значит ты неграмотно усреднялся, попробуй долить еще бабла на счет и обязательно усреднись, это спасет твое положение.

8. Хеджируй свои позиции надежными финансовыми иструментами, такими как бинарные опционы в приличной кухне.

9. Играй на «всю котлету», только если на 100% уверен в сделке.

10. В случае успешной сделки не забывай говорить «Ну я же говорил» или «Опять я оказался прав»

( Читать дальше )

Спецификация фьючерсных контрактов на ММВБ

- 18 января 2016, 17:37

- |

Фьючерсный контракт представляет собой производный финансовый инструмент на тот или иной торгуемый базовый биржевой актив.

В большей степени российский фьючерсный рынок — это рынок спекулянтов и уже затем средство хеджирования тех или иных рисков (по крайней мере, в настоящее время).

Основная ликвидность рынка фьючерсов на Московской бирже сосредоточена пока лишь в небольшой части торгуемых контрактов.

Десять самых ликвидных фьючерсных контрактов покрывают ~99% объема торгов всего рынка фьючерсов (см. ниже).

(

( Читать дальше )

Парная торговля - бэктест

- 15 января 2016, 04:16

- |

Добрый день!

Недавно провел небольшой бэктест парной торговли фьючерсов на акции сбера (обычные / привеллигированные). Я уверен, что не стоит тратить время и силы на стратегии, которые:

1. слишком сильно зависят от технической инфраструктуры (лишние операционные риски)

2. имеют высокую чувствительность к размеру комиссий

3. имеют низкую ликвидность

Мое субъективное мнение заключается в том, что торговать безусловно нужно системно (лучше роботами), но сосредоточится нужно на качестве принятия решения, а не на скорости, хотя технические вопросы реализации алгоритмов тоже весьма разнообразны и интересны, но все же фокус лучше не терять.

Ниже результаты тестов по годам, это всего лишь первое и весьма грубое приближение. В тестах бралась цена закрытия 5 минутных периодов, на практике вход будет существенно ухудшать результаты, т.к. вход будет не точно по закрытию, а где-то рядом, а учитывая невысокую ликвидность инструментов — где-то «не очень близко» рядом. Такого грубого приближения достаточно, что бы увидеть интересный момент: уменьшение доходности, при увеличении количества сделок, т.е. снижение доходов, при росте расходов. Но, если отобразить линию роста капиала — будет, конечно, красиво — плавный рост.

( Читать дальше )

Мои личные итоги 2015

- 14 января 2016, 14:14

- |

Вначале 2015-го я решил распределить личные средства под активным управлением в пропорции:

— автоследование ИК Форум – 33% ;

— мои системы в акциях – 50%;

— среднесрочная система в Si, хэджирующая валютные риски, по «номиналу» на 50% капитала (после убытков в марте 2015-го снижена до 33% «по номиналу») .

Почему? После провалов моего управления в апреле 2011-июне 2012-го, своей первой задачей я ставил наладить управление с просадкой не более 15% даже в ущерб доходности. С этой целью я провел в два этапа не слишком радикальную модификацию систем в первой половине 2012 и летом 2013-го. Точнее «опорные» системы остались без изменений, а вот отношение к выбору эмитентов, «фильтрам» и шортам было пересмотрено радикально. Были добавлены новые «фильтры» и началась постоянная торговля шортов, но с уменьшенным по сравнению с лонгами объемами. Также портфель «покинули» Лукойл, ВТБ и Северсталь из-за их «нехорошести», а Роснефть из-за ненужности. Взамен в портфель попал фьючерс на индекс РТС. Все это привело к построению нового портфеля с расчетной просадкой в 15%.

( Читать дальше )

Я и программирование

- 14 января 2016, 00:43

- |

1. был у нас предмет ТПП. Теория технология программирования. Вёл его замдекана Евдокимов Виктор Евгеньевич. Так вёл, как будто всё уже давно умеют программировать и иногда шутил. Но проблема была в том, что все кто сидел на лекции на первом курсе, действительно похоже умели программировать, а я один сидел и ни черта не мог понять.

Я даж тогда карикатуру нарисовал про лекции по ТПП:

2. был у нас предмет компьютерная графика. Вёл Сальников Вячеслав Юрьевич. Там были жесткие лабы и это был единственный раз, когда я реально был вынужден чего-то программировать на C++. Сальников был норм препод, я ничерта не понимал, как всегда, но можно было растопить лёд кое-как.

3. был у нас предмет по микропроцессоррам. Лобан Валерий Иванович. Я едва успевал чото делать. Помню свой шок, когда для какой-то лабы он сказал невзначай — ну а тут вам надо налабать драйвер на ассемблере, чтобы подключить микропроц к компу. Тут я ваще в осадок выпал. Как я это в состоянии сделать? Меня этому никто не учил! Нет же никаких книг и инструкций на эту тему!!! Где узнать как это сделать? Купил даже какую-то толстую книгу по ассемблеру, прочел страниц 30, и забросил....

( Читать дальше )

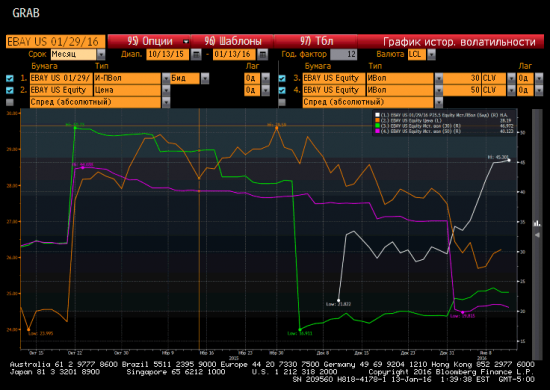

Опционы на Америке. EBAY. Продажа волатильности. Часть I.

- 13 января 2016, 11:24

- |

( Читать дальше )

А почему бы не 10 долларов за баррель?

- 13 января 2016, 10:13

- |

Обзор рынков Среда, 13 января 2016

[Совет. Картинки в наших постах порой выглядят маленькими. На самом деле, они достаточного качества. Их можно рассмотреть, если открыть отдельно. В Гугл Хроме можно нажать правой кнопкой мыши и выбрать открыть картинку в новой вкладке. Наверное, также можно сделать в других браузерах]

Уровень 30 долларов за баррель вчера был номинально (всего на цент) “пробит” ближайщим (февральским) фьючерсом на WTI. Итак, отметка взята и можно заявлять, что мы видели нефть по 20+. Брент (по ближайшему контракту) вчера опускался ниже 31 долл. за барр., сейчас — почти точно на этой отметке. Напомним, что в начале августа цены были на 60 долл. за баррель, а в начале ноября было около 50 за баррель.

Разговоры по 20 долларов за баррель становятся вездесущими. Но почему же 20? Уже есть разговоры о

( Читать дальше )

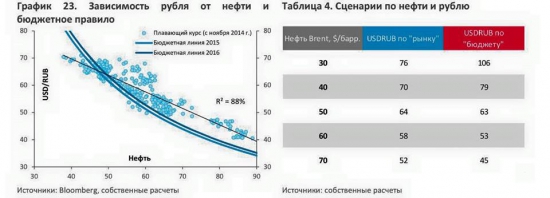

Шагардин: что будет с рублем. Компетентно, грамотно. Как всегда.

- 13 января 2016, 00:02

- |

1) согласно корреляции с нефтью с момента перехода к floating rate в ноябре 2014,

2) согласно «подстройке» под бюджетные нужды.

В первом варианте при нефти в $30/барр курс доллара прогнозировался на уровне 76 руб., во втором — 106 руб.

Прошло совсем немного времени и негативный сценарий реализовался. Но при этом особо горячие головы продолжают кошмарить публику страшилками про 100-150 руб./долл. при такой нефти и т.п. Мне не понятно экономическое объяснение таким прогнозам. Но многие продолжают рассказывать про бюджет, который по швам трещит, и рассматривать график нефти в рублях.

Во-первых, надо через НДПИ и экспортную пошлину как минимум смотреть. А там такая формула, что при низкой нефти с бюджетом куда жопней ситуация, чем та же нефть в рублях показывает.

Во-вторых, ну расскажите хоть кто-нибудь с чёткими доводами и обоснованием, КАКИМ образом в условиях плавающего курса можно бюджетные проблемы решать-то? Кто там будет курс подгонять под неоправданно завышенные расходы «социально-военного» бюджета? Это бюджет надо резать, чем и начинают заниматься уже. Вариант с приватизацией тоже хорош. Резервный+ФНБ кстати переоцениваются неплохо на ослаблении рубля.

Самое главное, что и платёжный баланс, основные параметры которого достаточно хорошо научились оценивать, также хорошо балансируется при 30-ой нефти курсом в 75 руб./долл.

Шагардин, который пишет не на смартлаб, а в фейсбук:)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал