Избранное трейдера Konstantin Pugachev

Про Россети и цифровизацию.

- 25 мая 2018, 10:34

- |

Я решил сократить активность в сети. На тему трейдинга ничего не писать. Но нарушу немного на тему своей работы. Статья длинная, и здесь мало по трейдингу, поэтому кому жаль времени — не читайте.

Вчера на ПМЭФ-2018 много слов было сказано про цифровизацию Россетей.

Я маленько в теме, в электричестве понимаю побольше ген.директора Ливинского, всё-таки дольше него в энергетике работаю, причём больше 10 лет на «переднем крае», в «дочке» Россетей. И лично буду использовать всю эту «цифру».

Разберём сначала что конкретно они называют цифровизацией.

Это замена некоторых элементов сети плюс установка дополнительных плюс разработка и внедрение программного комплекса управляющего этими узлами.

Что такое электросеть, упрощённо:

Электростанция, на ней выключатель, далее кабель (либо воздушная ЛЭП), далее подстанция. На ней: выключатель, далее трансформатор (понижает напряжение до нужного потребителю), далее выключатель, далее кабель низкого напряжения, далее счётчик и вводное устройство абонента (например частный дом).

Теперь промасштабируйте это в 1000раз, то есть на электростанции таких выключателей и отходящих кабелей десятки, на каждой подстанции отходящих к абонентам кабелей тоже десятки, и вообще между электростанцией и абонентом таких промежуточных подстанций тоже десяток. И в каждой подстанции на каждый отходящий кабель (или воздушную линию) стоит выключатель.

( Читать дальше )

- комментировать

- ★20

- Комментарии ( 74 )

Жизнь с рынка: размышления и наработки

- 13 марта 2018, 12:43

- |

Собираясь «уходить в свободное плавание», необходимо учитывать ряд моментов. Для себя подметил следующее:

1.Высокий уровень самоорганизации. Занятие не для недисциплинированных товарищей, захотевших «легких денег». То, что на обычной работе за тебя делает работодатель, придется делать самому – планировать. Рабочий день, время на трейдинг, на исследование новых идей. Достигать целей и ставить новые задачи. Способность день за днем, месяц за месяцем, год за годом самостоятельно следовать этой рутине есть не у всех. Даже сказал бы, что у меньшинства.

Майкл Беллафиоре об этом написал так: «Какой смысл учить трейдера дисциплинированному поведению на рынке, если он расхлябан и несобран в повседневной жизни?»

2. Нелинейность дохода. Цикл «аванс-зарплата-аванс» превращается в цикл «То густо-то пусто». Периоды пустоты в доходах могут растягиваться на несколько кварталов. Несколько кварталов неоплачиваемых затрат времени и эмоционального здоровья. Лучше заранее подготовиться к данной ситуации. И финансово, и психологически.

( Читать дальше )

Послеторговый аукцион закрытия – как это понимать

- 21 декабря 2017, 16:10

- |

Вчера появился пост с вопросом, что же за сделки происходят в голубых акциях, когда торги закончились. Что за глюки, мол.

Я попробую пояснить, и если в чем-то окажусь неточным, надеюсь, меня поправят более понимающие в этом товарищи.

В 18:40 заканчивается торговый период сессии и проходит его последняя сделка.

Наступает аукцион закрытия, который идет 10 минут.

Первые пять минут – до 18:45 – происходит аукционное определение цены закрытия сессии, и еще 5 минут по этой и только по этой цене могут пройти дополнительные сделки.

Как это происходит

Наступает 18:40 по мск, все заявки, выставленные игроками в торговый период, и которые защищали рынок от резких ложных движений, исчезают, появляются заявки людей, которые решили принять участие в аукционе.

В стакане становятся видны те заявки, которые попадают в 10-ку лучших заявок на продажу и покупку соответственно, остальные заявки не отражаются.

( Читать дальше )

Дивидендный трейдинг глазами алго

- 27 октября 2017, 09:52

- |

По-простому: стоит ли обращать внимание на дивидендную доходность в рамках идеологии алгоинвестирования или же получаемый дивиденд следует рассматривать лишь как приятный бонус?

В качестве исходных данных берем данные с сайта доходру.

Имеем 96 бумаг, самые ранние дивиденды это 2002 год.

Далее берем дневные данные по этим бумагам с 2002 года и оцениваем результаты стратегии пассивнейшего инвестирования с реинвестированием полученных дивидендов. Оцениваем результат по вчерашний день и пересчитываем его в сложный годовой процент.

Методика банальна: есть точка первой покупки бумаги, есть точка полной продажи бумаги и множество точек докупки этой бумаги при полученных дивидендах. Исходная точка первой покупки определяется так. Она не может быть раньше 2007 года — первое условие. Второе условие — она покупается за неделю до даты закрытия реестра самой первой выплаты дивидендов. При соблюдении обоих условий бумага покупается первый раз. Точка полной продажи это текущее время. Множество докупок это через 30 или 60 дней после даты закрытия.

( Читать дальше )

Простые правила успешного трейдинга

- 19 октября 2017, 12:40

- |

Написал под впечатлением вчерашнего поста о недостатке времени на трейдинг при активной торговле.

Может показаться странным, но с моей торговлей обратная ситуация. Сейчас ежедневная работа настолько упростилась, что даже как-то неудобно. Неудобно перед рынком. Вроде бы полностью нужно окунуться в атмосферу, коли активно торгуешь. Быть в теме: следить за новостями, строить какие-то прогнозы, искать информацию… Но вроде и не нужно этого. Почему?

Подобное произошло, поскольку удалось сформулировать перечень правил, следуя которым, во-первых, фокусируешься на том, что действительно важно для твоего подхода. А во-вторых, игнорируешь большое количество неважного. Отрезаешь массу сжигателей времени, которые только «сбивают прицел». Попробую перечислить эти правила.

- Полностью игнорирую новостной фон. Исхожу из того, что все в цене. А первым новость все равно не узнаешь.

- Не знаю, куда пойдет рынок. И не пытаюсь предсказать. Давно-давно пытался –только сбивало. Мешало отрабатывать сигналы и своевременно проводить ребалансировку.

- Не торговать интрадей. Не подходит к моему психотипу. Отвлекаюсь много. Как итог, все свелось к 250-350 сделкам в год. Хотя, когда пробовал включить в кое-что из интрадея портфель (5-6 лет назад), доходило до 600.

- Работаю с малым числом инструментов. Не распыляю внимание и средства. Идея – если будет тренд на рынке, достаточно и такого количества инструментов для того, чтобы его поймать. Критерий – ликвидность, так как объем средств в работе достаточно большой. В итоге торгую 6 акций и 4 фьюча. И все.

- Готов к редким заработкам. Остальное время сижу в просадке. Непопулярная концепция. Может из-за этого весьма доходная.

- Отключить эмоции, отрабатывая сигналы. Что может повлиять на трейд: размер позиции, глубина и длительность просадки, бумажная (не зафиксированная) прибыль, желание отыграться после неудачи и т.п. Все описано и регламентировано. А поэтому неэмоционально.

- Не гнаться за модой. Может биткоин? Или дивидендные истории? Или Si два года назад? А может просто купить и держать акции или доллар? Нет. Буду торговать свой набор инструментов. Как делаю уже много лет.

- Стоп-лимиты освобождают день. Выставляешь утром по заранее заготовленному плану входы и стопы. И день свободен. После 18 делаешь сделки по рынку, если есть сигналы. Как результат, час-полтора работы. И все… Вроде нужно бы немного автоматизировать, да стресса нет.

( Читать дальше )

Очень подробно разжёвано для чайников по LUA часть1!

- 19 ноября 2015, 06:38

- |

Скрипты на языке Lua

Написанный на Lua скрипт не имеет какой-либо специальной функции, с которой начиналось бы его выполнение. Скрипт можно рассматривать просто как набор команд (инструкций), который выполняется, начиная с первой инструкции.

Скрипт может быть как очень простым, состоящим всего из одной команды, так и весьма сложным, содержащим десятки, сотни и даже тысячи инструкций. Следующие друг за другом инструкции могут разделяться точкой с запятой (;). Однако это требование не является обязательным, поэтому весь приведённый ниже код является корректным с точки зрения синтаксиса:

a = 1; b = 2

a = 1 b = 2

a = 1;

b = 2;

a = 1

b = 2

Работа с переменными в Lua

Переменные используются для хранения значений в процессе выполнения скрипта.

Имена переменных в Lua

Именами (идентификаторами) переменных в Lua могут быть любые последовательности из букв, цифр и символа подчеркивания, начинающиеся не с цифры.

( Читать дальше )

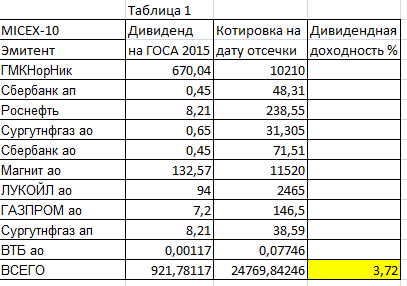

Дивидендный механизм рфр

- 27 сентября 2015, 21:57

- |

Прекрасная погода

Организационная сторона на высоте.

Отель «Новый берег» понравился.Вид из отеля был как бы намекающим :)

«Заработай на бирже на покупку яхты» :)

После моего выступления ряд участников попросил меня выложить в виде обзора моё выступление на конференции.

Выкладываю :)

Тимофей Мартынов предложил мне выступить на этой конференции на тему «Как жить на дивиденды»

Отвечаю: жить на дивиденды и доходы от дивидендных акций, как я их назвала дивитикеры, можно весьма не плохо, но финансовую отдачу от дивидендов можно значительно повысить, если понять дивидендный механизм рфр.

И так, мы пришли на рфр за дивидендами.

Можно просто и не замысловато купить акции из Индекса ММВБ 10

( Читать дальше )

ВРЕМЯ ДНЯ

- 02 февраля 2015, 16:50

- |

Участники рынка сами являются причиной периодического движения цен в течение дня. С каждым годом увеличение числа участников добавляет ликвидности каждому рынку, но не изменяет поведение цен. Есть множество причин регулярного движения цен внутри дня, поскольку большинство ежедневного объема размазано по дню неравномерно. Сделки, открытые утром, могут быть закрыты к концу дня, чтобы избежать внезапных гэпов. Спекулянты, которые держат позиции только несколько минут, часто не торгуют первые минуты торговой сессии. Трейдеры имеют привычки торговать в определенное время дня.

Считается, что день разделен на 90-минутные фазы, которые являются либо продолжением ценового движения, либо коррекцией предыдущего импульса.

Давайте опишем типичные примеры движения цены внутри дня:

- 10:00 – 12:00. Рынок открывается и совершает свой первый импульс в сторону, определяющуюся тенденцией прошлого дня;

- 12:00 – 13:30. Рынок берет паузу и определяется со своим дальнейшим движением;

- 13:30 – 15:00. Обеденный период, когда рынок делает коррекционное движение к основному внутридневному тренду. Если рынок рос, то в обед он снижается, и наоборот;

- 15:00 – 16:30. Рынок возвращается к своей главенствующей внутридневной тенденции, это движение, противоположное обеденной тенденции;

- 16:30 – 18:45. Тенденция закрытия повторяет утреннюю тенденцию и является продолжением послеобеденного тренда, но с ускорением. В это время выходит статистика по США и открывается американский фондовый рынок, что может внести некоторые изменения в общий шаблон дневного движения.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал