Избранное трейдера Dmitryy

Как обогнать индекс (пример выигрышной торговой стратегии)

- 15 октября 2018, 09:37

- |

Как обогнать индекс (пример выигрышной торговой стратегии)

В кругу экономистов бытует мнение, что обогнать фондовый индекс на длительной перспективе невозможно, и если вам удалось в какой-то определенный год вырваться вперед, получив прибыль гораздо выше той, которую продемонстрировал индекс акций, то в будущем неизбежно ваши результаты не превзойдут индекс, а могут оказаться только хуже него. Подобная точка зрения следует из гипотезы эффективного рынка. К сожалению, экономика отличается от математики тем, что строгое доказательство практически любого утверждения представляется невозможной задачей. Тем не менее, в данной статье мне бы хотелось привести пример одной из стратегий, которая способна обогнать индекс акций в длительной перспективе. Разумеется, я отдаю себе отчет в том, что не могу доказать это математически. Впрочем, в экономике практически везде используются различные гипотезы, которые невозможно доказать, например, почему-то принято считать, что движение цен подчиняется нормальному распределению, и я что-то нигде не встречал какого-либо доказательства подобного утверждения. Тем не менее, именно на основе гипотезы о нормальном распределении была придумана знаменитая формула Блэка-Шоулза для оценки стоимости опционов, за которую ее авторы даже получили нобелевскую премию.

( Читать дальше )

- комментировать

- ★150

- Комментарии ( 104 )

Книга Китайское исследование. Сильно впечатлен. Интересные сведения про рак.

- 13 октября 2018, 19:23

- |

Итак, я прочел всего 120 стр из 380, пока летел в Новосибирск, но мыслей так много, что решил не откладывать на потом.

Итак, я прочел всего 120 стр из 380, пока летел в Новосибирск, но мыслей так много, что решил не откладывать на потом. Допустим мой пост прочтет 2000 человек. По статистике, из них 1000 человек помрет от сердечно-сосудистых, и около 300 из этих человек от онкологии.

Думаю, что при такой выборке, к сожалению, найдется среди читателей человек, у которого в той или иной стадии есть онкология. Если онкология дошла до этапа (3) прогрессии, то повернуть вспять ее будет уже почти невозможно. Надеюсь, среди вас таких нет. На этапе инициации (1) канцероген проникает в ДНК и повреждает ее. Я думаю, что в наших организмах это происходит периодически, но это ничем плохим не заканчивается. А вот на 2-м этапе поврежденные (мутировавшие) ДНК либо размножаются либо погибают. Стадия промоции, пока она не перешла в 3 этап, обратима. Развитие процесса зависит от того, чем мы питаем организм. Есть вещества, которые питают раковые клетки, — т.е. выступают стимуляторами, а есть вещества, которые напротив, для развития опухолей являются антистимуляторами.

Идея книги, что начальный процесс, если он у вас не дай бог есть, можно повернуть вспять,

Книгу написал ученый Колин Кэмпбелл на основании больших научных исследований, которые делал он и его аспиранты, а также другие приглашенные ученые. Первые 120 страниц написаны очень научно, очень логично, что у меня не возникло никаких сомнений в их правдивости или подозрений в манипуляции данными. Да, возникло много вопросов, которые я тоже опишу. Забегая вперед, скажу, что у книги Кэмпбелла есть иного несогласных критиков, например тут (сам пока на читал).

Итак, в чем главный тезис?

Животный белок и животный жир провоцирует рост раковой опухоли.

Итак, что я понял? Чтобы вызвать рак, нужно:

1. канцероген. Их дофига. Кэмпбелл использовал афлатоксин.

2. катализатор. Как раз в качестве катализатора использовался животный белок (казеин, из которого на 87% состоит молоко).

Опыты проводили на мышах.

Насколько я понял, канцероген+катализатор образуют особо опасные соединения, чем по отдельности.

Мышам давали огромную дозу афлатоксина, потом кормили животным белком — 20% рациона или 5% рациона.

Так вот сколько бы афлатоксина не давали, от рака печени дохли в основном те мыши, которые питались животным белком. Статистически значимым был порог в 10% рациона. Если животный белок превышает 10%, то резко растет развитие опухолей. Причем растительный белок глютен такой реакции не давал, сколько его не увеличивай.

На этом этапе возникло сразу несколько вопросов:

1. Что если именно афлатоксин + казеин дают такую химическую реакцию? А если канцероген другой, то результат будет другим?

2. Что если канцероген другой? Что если животный белок использовать не казеин а другой?

3. Опасен только животный белок? А что же на счет например сахара или быстрых углеводов?

4. Если мы понизим долю животного белка в рационе, то не понизим ли мы иммунитет, что приведет к другим болезням?

5. Если нет канцерогенов (а ведь мышам давали реально много афлатоксина), то являются ли животные белки опасными?

Автор ответил на пару этих вопросов, проведя ряд других экспериментов. В качестве канцерогена использовались вирус гепатита Б (HBV), и связка HBV+20% казеиновая диета дала тот же результат на печени. Кроме того, брали мышей с раком молочной железы и кормили казеином. Результат оказался тот же.

Один из интересных выводов книги — только 2-3% онкологических случаев связаны с генетикой. И на 97% с условиями жизни и питания.

Лично я сделал такой вывод, что долю животного белка и жира надо отказываться с возрастом, потому что риск онкологий в юном возрасте минимален, поэтому смысла жертвовать здоровьем детей, кормя их травой, нет.

Важный маркер — ваш уровень холестерина в крови. Он растет вместе с потреблением животного белка/жира. Чем больше холестерина, тем выше риск развития и сердечно-сосудистых и онкологии.

У меня холестерин 5,42 ммоль/л. Год назад было 4,79. Верхняя планка 7, желательно иметь ниже 5,18. В сельских районах Китая 3,3 ммоль/л. Увеличение в рационе растительных продуктов приводит к снижению уровня холестерина.

Будьте здоровы!

Продолжение следует.

Как легко оправдать P/E Яндекса = 42 ?

- 18 сентября 2018, 16:16

- |

Заходим в фундаментал: smart-lab.ru/q/shares_fundamental

Там тыкаем LTM, чтобы построить таблицу по данным за 12 мес. Далее сортируем все по P/E, отбрасываем шлак и получаем:

Яндекс! P/E=42

Бежим на страничку с фудаменталом Яндекса. Смотрим...

Убираем для начала из Капы 97 ярдов кэша. Получаем EV = 609 млрд руб. Его-то нам и надо будет доказать.

Сейчас я используя науку постараюсь оправдать эту стоимость. Берем ставку дисконтирования бизнеса Яндекса в 10%. Почему так низко? Потому что контора монополист, у нее много кэша. Ну а страновой риск этот коэффициент полностью учитывает.

Смотрим ЧэПэшку: https://smart-lab.ru/q/YNDX/f/y/MSFO/net_income/

Ага, чето не растет. А выручка что же? Выручка космос!

С 2011 до 2017 выручка выросла с 20 млрд до 94, темпы ее роста падают

https://smart-lab.ru/q/YNDX/f/y/MSFO/revenue/

CAGR=24%. Ну допустим и прибыль будет расти на 24% в течение следующих 5 лет.

Дальше предположим что прибыль замедлится и 10 лет будет расти на 10% в год, а потом и вовсе встанет.

Посчитаем будущую прибыль и приведём её к текущему моменту по формуле DCF используя три разные ставки:

( Читать дальше )

Срочно в номер. Добавил функцию подсчета будущего денежного потока.

- 05 сентября 2018, 12:59

- |

Буквально вчера ночью (и чуть-чуть сегодня утром) решил немного улучшить Гугл документ, в котором веду свой портфель (более подробно ознакомиться можно в предыдущих постах, начинать здесь: https://smart-lab.ru/blog/489421.php). Стало интересно, на какие денежные потоки я могу рассчитывать в следующие полгода.

Это должно помочь лучше планировать будущие инвестиции, а также понять, можно ли что-то из этого потратить на свои хотелки (получилось, что пока нельзя:(. Хочу поделиться (и немного похвастаться), что из этого получилось.

Что для этого нужно? По большому счету, не так и много. По моим облигациям дата и размер будущего купона уже автоматически забираются с сайта Мосбиржи. Выглядит это примерно так:

По облигациям известна дата и размер только следующего купона. Поэтому по ним прогноз будет только где-то на полгода вперед.

По акциям информации о будущих дивидендах не было, пришлось добавлять новые колонки «Дивиденды, на акцию», «Дата закрытия реестра» и «Дивиденды, всего выплаты». Заполнить эти колонки нужными данными труда не составляет, спасибо Тимофею за отличный сайт:

( Читать дальше )

Нюансы налогообложения на российском рынке

- 03 сентября 2018, 19:00

- |

Возможно, кто то из вас уже сталкивался или знает подобные особенности налогообложения, но для новичков будет полезно знать следующее:

Рассмотрим кейс:

Есть два счета: один для торговли депозитарными расписками на акции США на Санкт-Петербургской бирже, другой на срочном рынке Московской биржи.

Предположим, на СПБ завели 15 000 $ и решили купить ДР на акции Mcdonald's Corp 26.01.2018 г. примерно по 178 $ итого 84 штук. Что то пошло не так, акции снизились и опасаясь дальнейшего снижения продали их 13 августа по 158 $, тем самым от первоначальных 15 000 $ осталось 13 320 $, зафиксировав убыток в размере 1 680 $

Так же, решили по спекулировать на срочном рынке МБ, выделили для этих целей условно 100 000 рублей. Предположим эксперимент оказался не удачным, и потери составили 60 000 рублей. Приняли решение вывести оставшиеся 40 000 рублей с данного счета.

И вот тут сюрприз:

На руки получите не 40 000, а на 8 128,85 руб. меньше. Логичный вопрос: " с какого х@я"?

( Читать дальше )

Когда будет рецессия? Лидирующие экономические индикаторы.

- 31 августа 2018, 18:18

- |

Поехали.

Самый очевидный лидирующий индикатор называется, конечно же, «Лидирующий Индекс США».

Если после длительного роста экономики, падает до 0.95(красная стрелочка) = в срок от 8 до 18 месяцев следует рецессия. В 1995 году достиг 0.96 и отскочил. Сейчас = 1.42.

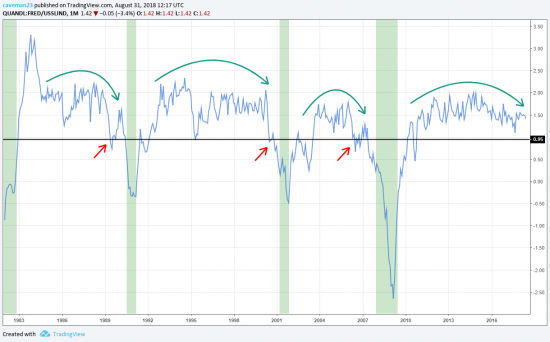

Один из самых популярных индикаторов это кривая доходности(доходность по 10-летней облигации минус доходность 2-летней облигации).

Перед КАЖДОЙ рецессией за последние 40 лет кривая доходности «переворачивалась» — уходила в минус. После этого проходил как минимум год, а в некоторых случаях 2-3 года до начала рецессии. В данный момент = 0.22 — до сих пор в положительной зоне, что предполагает как минимум ещё целый год до начала рецессии.

( Читать дальше )

Самая сложная и прибыльная штука в инвестировании ?

- 29 августа 2018, 21:03

- |

Как бы это не банально звучало – ждать. То есть время.

Плечо сейчас в Сбер префе стоит теоретически дешевле на год, чем будут его дивы.

Но не все могут купить, держать год, ничего не делая, каждый день не всхлипывая и не проверяя терминал по 238 раз в день и получить приз потом.

Это крайне сложно.

Это очень сложно.

Таких менее 1%, не более.

Я когда начинал — делал так 1,5 года. Почти без плечей. Получалось намного лучше, чем этот год.

Вывод – не дергаться. Если выбраны правильные компании – лучшее – просто ждать.

Это очень выгодно по итогу, всегда. примеров масса даже за прошедшие 2-3 года.

Только за один год сейчас принесли от 70 до более 100% 5 супер фишек – Сбербанк ( если продажная цель была умножить на 2), Северсталь, Лукойл, Татнефть, Новатек.

Три из 5 этих у меня были год назад, купленные по самым лучшим ценам средним.

Ни одну не додержал до цен, которые сегодня есть на экране.

Вернее додержал, как мне тогда казалось, до приемлемого нормального уровня, продал.

( Читать дальше )

Пример направленной опционной торговли на реальных сделках.

- 29 августа 2018, 14:31

- |

Коллеги, доброго дня. Хочу продемонстрировать, как работают опционные стратегии при ловле направленных многодневных среднесрочных движений. Материал скорее для тех, кто начинает изучать мир опционов и еще не понимает, зачем оно вообще надо и с чем его едят.

Изначально озвучу свое мнение по вопросу спекулятивных стратегий в трейдинге – на рынке не существует возможностей более прибыльной торговли, чем ловля хороших направленных движений с большим плечом. Такая стратегия торговли позволяет реально за несколько дней увеличивать счета в разы, но так же и мгновенно сливать в минуса при отсутствии вменяемого риск-менеджмента либо форс-мажорных ситуаций, технических либо вариантов прихода «черных лебедей». Модель направленной плечевой торговли трейдеров на линейном рынке – это попытка входа большим объемом с большой плечевой составляющей с выставлением стоп-лосса. Проблемы такой торговли тоже известны – это постоянные выносы стопов, даже если общее направление движения правильно угадано, с последующим движение рынка в нужную сторону, заходом/выносом и т.д. Я сам несколько лет занимался линейной торговлей (Саше Резвякову большой искренний привет, спасибо за науку!), посему знаком с данной тематикой и сопутствующими проблемами довольно хорошо, особенно на сегодняшних рынках.

( Читать дальше )

US Markets: На что обратить внимание сегодня?

- 24 августа 2018, 13:40

- |

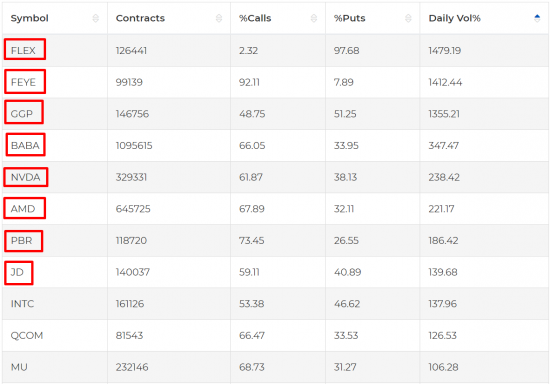

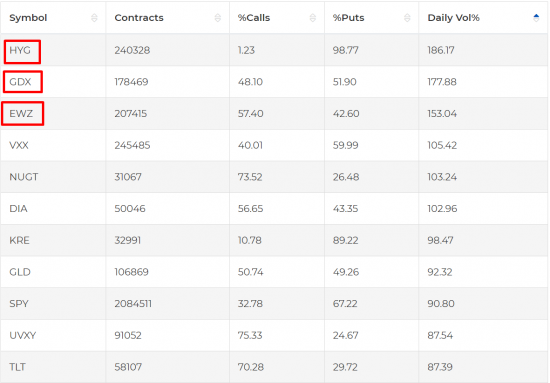

Сегодня лучше всего посмотреть на те бумаги и ETF, которые вызвали интерес вчера — скорее всего в них будут локальные движения.

Давайте посмотрим:

Акции:

ETF

( Читать дальше )

Учет инвестиций с помощью Google Spreadsheet. Базовые настройки и ввод данных

- 22 августа 2018, 13:39

- |

В это части постараюсь описать, чего уже можно добиться с помощью документа в Google Spreadsheet, разработанного Вячеславом (пример — https://docs.google.com/spreadsheets/d/1IUxJfnRjzpqkNpuKAU83eTqxCOLyWVZmkVTI9galxZ0/edit#gid=0), а также пройтись по листам, на которых вносятся необходимые для учета данные.

А в следующей части уже посмотрим, что получаем на выходе. И станет ясно, куда можно расти и что улучшать.

Итак, Гугл таблица позволяет получать подробную информацию по портфелю:

- Сумма ваших инвестиций

- Сумма накопленных дивидендов

- Текущий остаток на депозите

- Текущую стоимость портфеля

- Номинальный доход и доходность (без инфляции)

- Реальный доход и доходность (с учетом инфляции)

- Структура портфеля по секторам (реальная и желаемая)

- По каждой акции в портфеле показывается количество лотов в наличии, дивиденды, средняя цена покупки, текущая стоимость, прибыль и многое другое. Производится расчет как текущей доли в портфеле, так и желаемой доли, а также дается рекомендация, сколько лотов нужно купить/продать, чтобы получить желаемую долю. К сожалению, данные по рыночным ценам не подтягивались автоматически, поэтому нужно было вручную их вносить, чтобы видеть актуальную версию картины. Но при относительно пассивном инвестировании это не так и важно. Если раз в месяц (или еще реже) осуществлять покупки, то можно и вручную обновить котировки.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал