Избранное трейдера Holod_Dmitry

Стратегия инвестирования, которая даст вам больше (но это не точно)

- 16 октября 2018, 11:55

- |

Чем еще хорошо продавать путы? что если акция болтается в диапазоне, то вы собираете премию. Обычный владелец стока при неизменной (почти) цене акции получит лишь дивиденды, а вы — опционную премию. (правда не будет дивидендов)

Но тут возникает два момента — первый, с опционами не все знакомы и не все связываются и второй — не на каждый инструмент есть опцион. Поэтому сейчас я расскажу стратегию торговли, для которой не нужны опционы, но суть ее особо не поменяется. Более того, добавятся дивиденды.

( Читать дальше )

- комментировать

- ★295

- Комментарии ( 79 )

График выплат и погашений ОФЗ в наглядной форме

- 09 октября 2018, 14:05

- |

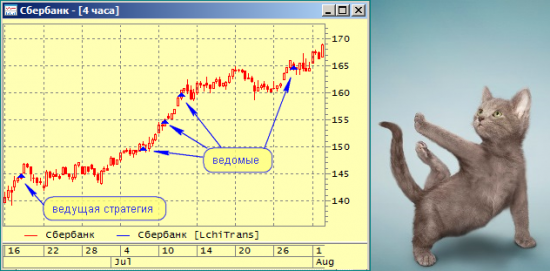

Для начала разберемся с погашениями:

Зеленым обозначены ОФЗ с фиксированным номиналом и купоном

Желтым — бумаги с переменным купоном

Оранжевым — облигации с индексируемым номиналом (ОФЗ-ИН)

Синим — с амортизируемым номиналом ОФЗ-АД

Небольшой нюанс, т.к., год заканчивается, то обновил таблицу уже сразу с расчетом будущее, т.е. трехлетки (по сроку погашения) это бумаги до конца 2022, а не до 2021 г. и т.д.

Теперь определимся с купонами. Вот:

( Читать дальше )

Курс рубля в координатах Цена-Волатильность

- 08 октября 2018, 07:23

- |

Хорошо видно что после взрыва волатильности осенью 14 года, этот взрыв очень медленно затухал несколько лет. И в 17 году волатильность была на уровне первой половины 14 года.

Где увидели дикий взрыв волатильности там и нужно торговать. Потому что возникают тренды которые большие по амплитуде. И движение быстрее происходит во времени. Именно поэтому в разы увеличиваются объемы торгов, участники приходят торговать туда где цена хорошо движется.

Мы не знаем когда взорвется волатильность, но мы знаем что затухать после взрыва она будет очень долго.

График построен по значениям бид-офер.

Псалм #1: гэмблер => трейдер, околорынок/доверительное управление, ориентация Smart-Lab

- 28 мая 2018, 19:00

- |

Занявшись трейдингом Вы непременно ступаете на путь трансформации игрока в профессионального участника. Абсолютно все в трейдинге имеют стартовую позицию «гэмблер». Психотип и главные движущие принципы гэмблера великолепно описал Ф.М. Достоевский в произведении «Игрок», так как сам он был известным мотом и завсегдатаем казино.

Продолжительность пребывания в статусе «гэмблера» зависит во-первых от того как быстро человек поймет основу процесса перестройки сиюминутных целей в трейдинге на долгосрочные, а также правильно их визуализирует. Вторым важным фактором является правильное нивелирование самих причин изначального фокуса человека на сиюминутных целях. Описать суть этих причин я попытался в представленном ниже интервью, ознакомьтесь на досуге.

( Читать дальше )

Кого стоит прочитать на смарт-лабе

- 17 апреля 2018, 12:12

- |

MadQuant

КРЫС

Amigotrader

А. Г.

rockybeat

Frend

Антон Кротов

ves2010

Евгения Случак

Oleg Mubarakshin ~ Quant-lab

Pratrader

XXM

Стас Бржозовский

Светлана Орловская

silentbob

ELab

wrmngr

( Читать дальше )

Психанул

- 03 апреля 2018, 17:57

- |

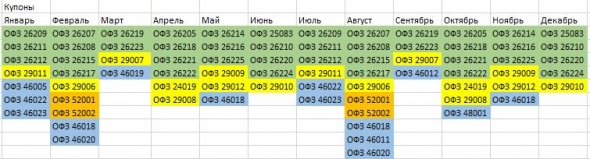

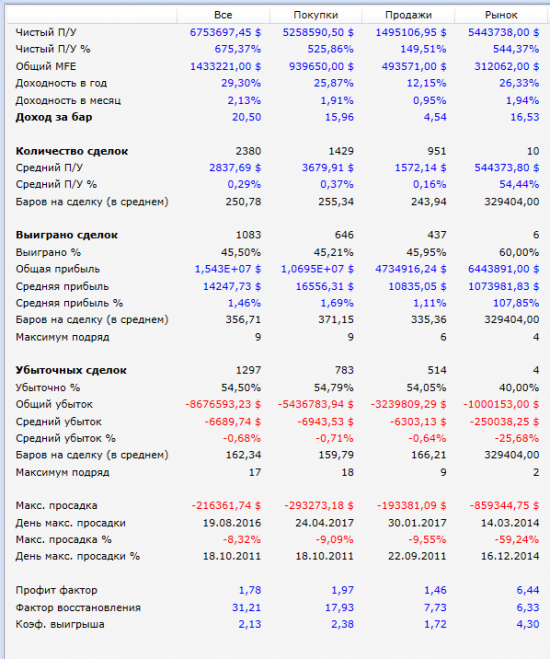

Психанул и допилил алгопортфель))) Что скажете?

Пополнение коллекции торговых роботов. С начала апреля в рамках индивидуального ДУ запустил в работу по всем счетам инвесторов нового робота на портфеле из 10 фьючерсов на Мосбирже. Точнее алгоритм не новый, новая реализация. Ранее он торговал лишь на фьючерсе доллар/рубль, сейчас на 10 ликвидных фьючерсах: РТС, Сбербанк, Сбербанк-п, Газпром, ВТБ, Норильский никель, ФСК ЕЭС, Роснефть, Доллар/рубль, Евро/рубль.

GETUP — это трендовый алгоритм под TSLab, где вход и выход из сделки осуществляется на пробое уровней волатильности. Встроен временной фильтр и фильтр волатильности. Исполнение сделок осуществляется лимитными заявками. Емкость алгоритма — 30 млн. руб.

( Читать дальше )

Отмизация дивидендов

- 03 апреля 2018, 15:33

- |

Продолжаю потихоньку писать программу по управлению портфелем и недавно закончил блок про оптимизации дивидендов.

Стоимостное инвестирование широко известный подход. Почему он вкратце работает. Нобелевский лауреат Шиллер открыл так называемую excess volatility puzzle, которая грубо говоря сводится к наблюдению, что цены акции гуляют существенно сильнее, чем фундаментальные показатели компаний. Соответственно, регулярно должны появляться шансы купить акции дешево относительно цены. На примере моего портфеля, годовое ско дивидендов порядка 0,7% от стоимости портфеля, а годовое ско стоимости портфеля около 10% от стоимости портфеля — различие более, чем на порядок.

После того, как купил за дешево, как долго приходится ждать возвращения цены к разумному с точки зрения фундамента уровню. Дивиденды объясняют около 15% доходности за следующий год, то есть быстрого результата ждать не стоит, но на горизонте 5 лет они объясняют более 60% доходности (выдержки из главы 20 Expected returns in the Time Series and Cross Section книжки Asset pricing) и являются одним из самых серьезных факторов, объясняющих долгосрочную доходность акций.

( Читать дальше )

Набросок конспекта лекции про оверфиттинг - полезно всем

- 03 марта 2018, 23:51

- |

Решил начать писать небольшие заметки по алгоритмической торговле и всему что с ней связано. Возможно, когда-нибудь расширю, склею и опубликую в виде книжки. Пока же это просто наброски заметок, сделанные на скорую руку.

Можно часто слышать от тех, кто торгует алгоритмически, да и просто систематически, такие понятия как «оверфиттинг», «курвафиттинг», «зафит» и прочие ругательства с корнем «фит». Что все это значит?

На самом деле, все эти слова, как правило, используются для описания одного и того же явления, являющегося врагом всех трейдеров, торгующих систематически и пытающихся оценить исторический перформанс своих торговых логик — а именно, что «живой» аут-оф-сампл перформанс на реальном счете, как правило, хуже ожиданий, полученных ими при проверке своих идей на истории. Например, при тестировании торговой логики на истории трейдер с помощью своей модели «зарабатывал» 30% годовых, а в реале может в среднем иметь 10% годовых. Разница 20% годовых — может объясняться именно оверфиттингом (если нет других факторов — например, некорректный учет комиссионных и проскальзываний, или ошибка в торговом коде; но прочие факторы легко устранить, в отличие от оверфиттинга). На картинке в начале статьи — пример перформанса некоторого фонда в бэктесте и в реальности, наглядно иллюстрирующий написанное выше.

Оверфиттинг является следствием комбинации одного или нескольких из следующих факторов, положительно влияющих на бэктест (результаты прогонки модели на истории), что и создает у трейдера завышенные ожидания от своей модели. В этой части мы рассмотрим основные источники оверфиттинга, в следующей — поговорим о способах избежания или минимизации оверфиттинга при историческом тестировании моделей.

( Читать дальше )

Всё хорошо взвесь!

- 29 ноября 2017, 10:21

- |

Вторая часть предыдущего поста. Если вы его еще не читали, то прочитайте обязательно, так как все ниже написанное является лишь продолжением. Как и обещал в прошлый раз, сейчас покажу, как я взвешиваю все «за» и «против» перед заходом в сделку. Если аргументы в пользу входа перевешивают аргументы против входа, то только в этом случае я работаю. Иначе — на забор, и закуриваю бамбук)

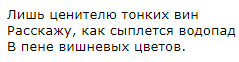

Первое «за». В Сбербанке на тот момент просматривался сильный восходящий тренд. Хорошо заметный на недельном и даже на месячном тайм-фрейме. Поэтому шансы того, что тренд резко сменится, минимальны.

Второе «за». Повышенных и тем более аномально больших объемов торгов еще не было, что повышает вероятность продолжения восходящего движения.

Третье «за». На рынке была видна фаза коррекции. Я никогда не покупаю, когда цена летит вверх, обязательно жду отката. Так меня научила жизнь. Если же отката не происходит, просто машу рукой уходящему поезду. Ничего страшного, что я не купил в этот раз, еще будет много возможностей купить, если не этот актив, так другой.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал